Trường hợp chấm dứt hoạt động kinh doanh, doanh nghiệp tư nhân có quyền đề nghị cơ quan thuế chấm dứt hiệu lực mã số thuế, cũng từ đó chấm dứt nghĩa vụ thuế đối với nhà nước. Vậy, mẫu đơn đề nghị đóng mã số thuế của doanh nghiệp tư nhân có nội dung như thế nào?

Mục lục bài viết

1. Các vấn đề pháp lý về đóng mã số thuế doanh nghiệp tư nhân và hướng dẫn thủ tục đóng mã số thuế?

1.1. Khái quát về doanh nghiệp tư nhân:

– Doanh nghiệp tư nhân là doanh nghiệp do một cá nhân làm chủ và tự chịu trách nhiệm bằng toàn bộ tài sản của mình về mọi hoạt động của doanh nghiệp.

– Doanh nghiệp tư nhân không được phát hành bất kỳ loại chứng khoán nào.

– Mỗi cá nhân chỉ được quyền thành lập một doanh nghiệp tư nhân. Chủ doanh nghiệp tư nhân không được đồng thời là chủ hộ kinh doanh, thành viên hợp danh của công ty hợp danh.

– Doanh nghiệp tư nhân không được quyền góp vốn thành lập hoặc mua cổ phần, phần vốn góp trong công ty hợp danh, công ty trách nhiệm hữu hạn hoặc công ty cổ phần.

1.2. Đóng mã số thuế doanh nghiệp tư nhân:

Doanh nghiệp tư nhân đóng mã số thuế trong các trường hợp sau:

– Chấm dứt hoạt động kinh doanh hoặc giải thể, phá sản;

– Bị thu hồi giấy chứng nhận đăng ký doanh nghiệp

– Bị sáp nhập, bị hợp nhất.

– Bị cơ quan thuế ra

Nguyên tắc đóng mã số thuế doanh nghiệp tư nhân:

– Mã số thuế không được sử dụng trong các giao dịch kinh tế kể từ ngày cơ quan thuế thông báo chấm dứt hiệu lực.

– Mã số thuế của tổ chức khi đã chấm dứt hiệu lực không được sử dụng lại, trừ trường hợp khôi phục mã số thuế.

– Khi doanh nghiệp tư nhân chấm dứt hiệu lực mã số thuế thì đồng thời phải thực hiện chấm dứt hiệu lực đối với mã số thuế nộp thay.

– Người nộp thuế là đơn vị chủ quản chấm dứt hiệu lực mã số thuế thì các đơn vị phụ thuộc phải bị chấm dứt hiệu lực mã số thuế.

Hồ sơ chấm dứt hiệu lực mã số thuế doanh nghiệp tư nhân.

– Văn bản đề nghị chấm dứt hiệu lực mã số thuế.

– Các văn bản khác như Bản sao quyết định chia, bản sao hợp đồng hợp nhất, bản sao hợp đồng sáp nhập. Hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị phụ thuộc của doanh nghiệp và hợp tác xã là một trong các giấy tờ sau: Bản sao quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện; bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện của cơ quan nhà nước có thẩm quyền.

Hồ sơ chấm dứt hiệu lực mã số thuế theo quyết định, thông báo, giấy tờ khác của cơ quan nhà nước có thẩm quyền đối với từng trường hợp cụ thể như sau: Quyết định giải thể doanh nghiệp Quyết định thu hồi giấy chứng nhận đăng ký doanh nghiệp, địa điểm kinh doanh; hồ sơ đăng ký chấm dứt hoạt động của doanh nghiệp hợp nhất, sáp nhập; hồ sơ đăng ký chấm dứt hoạt động của chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp,;

Thông báo giải thể doanh nghiệp; Thông báo chấm dứt hoạt động của doanh nghiệp hợp nhất, sáp nhập;

Các nghĩa vụ doanh nghiệp tư nhân phải thực hiện trước khi chấm dứt hiệu lực mã số thuế:

– Người nộp thuế nộp Báo cáo tình hình sử dụng hóa đơn theo quy định của pháp luật về hóa đơn.

– Người nộp thuế hoàn thành nghĩa vụ nộp hồ sơ khai thuế, nộp thuế và xử lý số tiền thuế nộp thừa, số thuế giá trị gia tăng chưa được khấu trừ (nếu có).

– Trường hợp đơn vị chủ quản có các đơn vị phụ thuộc thì toàn bộ các đơn vị phụ thuộc phải hoàn thành thủ tục chấm dứt hiệu lực mã số thuế trước khi chấm dứt hiệu lực mã số thuế của đơn vị chủ quản.

Thủ tục đóng mã số thuế:

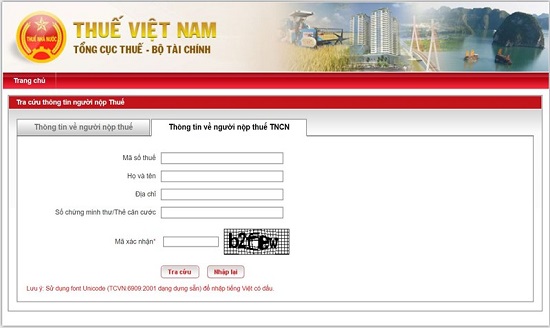

Doanh nghiệp tư nhân nộp hồ sơ đề nghị chấm dứt hiệu lực mã số thuế tới cơ quan thuế trực tiếp quản lý. Cơ quan thuế trực tiếp quản lý xử lý hồ sơ như sau:

Ban hành Thông báo về việc người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế gửi cho người nộp thuế trong thời hạn 02 (hai) ngày làm việc kể từ ngày cơ quan thuế nhận đủ hồ sơ chấm dứt hiệu lực mã số thuế theo quy định.

Ban hành Thông báo gửi cho đơn vị chủ quản, đơn vị phụ thuộc theo mẫu số 35/TB-ĐKT ban hành kèm theo Thông tư này trong trường hợp cơ quan thuế nhận được hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị chủ quản nhưng các đơn vị phụ thuộc chưa thực hiện thủ tục chấm dứt hiệu lực mã số thuế.

Phối hợp với cơ quan thuế quản lý khoản thu nơi người nộp thuế có phát sinh nghĩa vụ với ngân sách nhà nước để quyết toán nghĩa vụ của người nộp thuế tại cơ quan thuế quản lý khoản thu (nộp đầy đủ hồ sơ khai thuế, báo cáo tình hình sử dụng hóa đơn, hoàn thành nghĩa vụ nộp thuế, hóa đơn và xử lý số tiền thuế nộp thừa, số thuế giá trị gia tăng chưa được khấu trừ (nếu có)), xử lý bù trừ nghĩa vụ thuế hoặc hoàn trả theo quy định của pháp luật.

Thực hiện thủ tục bù trừ hoặc hoàn trả kiêm bù trừ đối với các nghĩa vụ của người nộp thuế theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành.

Đề nghị cơ quan Hải quan thực hiện xác nhận việc người nộp thuế đã hoàn thành nghĩa vụ nộp thuế và các khoản thu khác thuộc ngân sách nhà nước đối với hoạt động xuất nhập khẩu.

Ban hành Thông báo về việc người nộp thuế chấm dứt hiệu lực mã số thuế trong thời hạn 03 (ba) ngày làm việc kể từ ngày người nộp thuế đã hoàn thành nghĩa vụ nộp thuế với cơ quan quản lý thuế hoặc cơ quan thuế hoàn thành việc chuyển toàn bộ nghĩa vụ nợ thuế và các khoản thu khác thuộc ngân sách nhà nước của đơn vị phụ thuộc sang đơn vị chủ quản, của đơn vị bị chia, bị sáp nhập, bị hợp nhất sang đơn vị mới theo quy định tại điểm này.

– Đối với quyết định giải thể doanh nghiệp, hợp tác xã của cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã.

Cơ quan thuế quản lý trực tiếp thực hiện như quy định trên, ban hành Thông báo về việc người nộp thuế chấm dứt hiệu lực mã số thuế mẫu số 18/TB-ĐKT ban hành kèm theo Thông tư này được thay bằng Thông báo về việc người nộp thuế hoàn thành nghĩa vụ nộp thuế để nộp hồ sơ đến cơ quan mẫu số 28/TB-ĐKT.

– Đối với hồ sơ đăng ký chấm dứt hoạt động của doanh nghiệp, hợp tác xã do chia, hợp nhất, sáp nhập.

Ban hành Thông báo về việc người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế mẫu số 17/TB-ĐKT ban hành kèm theo Thông tư này trong trường hợp người nộp thuế chưa nộp hồ sơ chấm dứt hiệu lực mã số thuế đến cơ quan thuế quản lý trực tiếp, gửi cho người nộp thuế trong thời hạn 02 (hai) ngày làm việc kể từ ngày cơ quan thuế nhận được hồ sơ của cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã.

– Ban hành Thông báo về việc yêu cầu người nộp thuế nộp hồ sơ chấm dứt hiệu lực mã số thuế mẫu số 29/TB-ĐKT ban hành kèm theo Thông tư này gửi cho người nộp thuế để thực hiện các thủ tục chấm dứt hiệu lực mã số thuế với cơ quan thuế

2. Đơn xin đóng mã số thuế doanh nghiệp tư nhân là gì?

Đơn xin đóng mã số thuế doanh nghiệp tư nhân là văn bản do doanh nghiệp tư nhân gửi tới cơ quan có thẩm quyền, cụ thể là cơ quan thuế quản lý trực tiếp để đề nghị chấm dứt hiệu lực mã số thuế trong một số trường hợp.

Đơn xin đóng mã số thuế doanh nghiệp tư nhân dùng để bày tỏ nguyện vọng của doanh nghiệp tư nhân trong việc ngừng hoạt động đóng thuế, ngừng sự quản lý của cơ quan thuế, cũng là thủ tục bắt buộc để chấm dứt sự ràng buộc giữa chủ thể này với nhà nước.

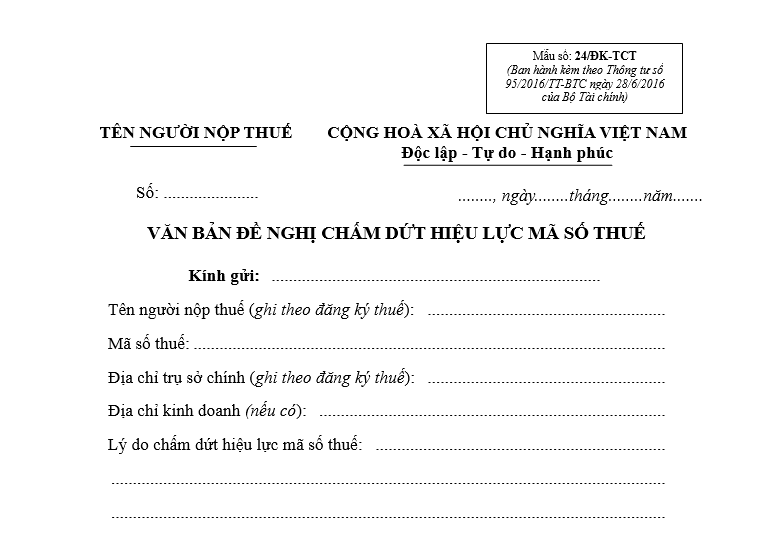

3. Mẫu đơn xin đóng mã số thuế doanh nghiệp tư nhân:

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập – Tự do – Hạnh phúc

_________________________

…., ngày… tháng … năm …

THÔNG BÁO

Đề nghị chấm dứt hiệu lực mã số thuế

1.Tên người nộp thuế (ghi theo tên NNT đã đăng ký thuế hoặc đăng ký doanh nghiệp):

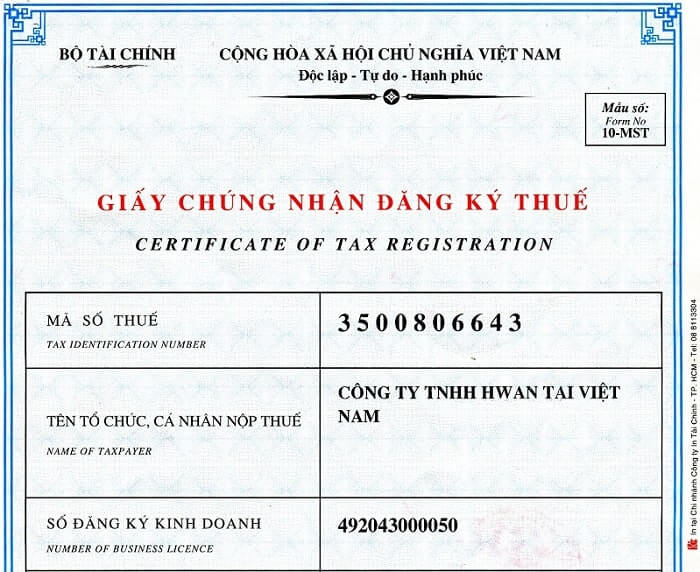

2.Mã số thuế:……..

3.Địa chỉ trụ sở (ghi theo địa chỉ trụ sở của tổ chức đã đăng ký thuế hoặc của doanh nghiệp, hợp tác xã đã đăng ký doanh nghiệp, đăng ký hợp tác xã): ……………..

4.Lý do chấm dứt hiệu lực mã số thuế:………

5.Hồ sơ đính kèm: ………

Người nộp thuế cam kết về tính chính xác, trung thực và hoàn toàn chịu trách nhiệm trước pháp luật về nội dung của văn bản này./.

Nơi nhận:

– CQT quản lý;

– Lưu: VT

NGƯỜI NỘP THUẾ hoặc NGƯỜI ĐẠI DIỆN THEO PHÁP LUẬT

(Ký, ghi rõ họ tên và đóng dấu)

4. Hướng dẫn mẫu đơn xin đóng mã số thuế doanh nghiệp:

– Tên người nộp thuế được viết theo tên người nộp thuế đã đăng ký thuế hoặc đăng ký doanh nghiệp, ví dụ: Công ty hợp danh Kim Sơn.

– Mã số thuế: ghi theo mã số thuế đã được cấp, với cấu trúc “N1N2N3N4N5N6N7N8N9N10-N11N12N13”

– Địa chỉ trụ sở của công ty: được ghi theo địa chỉ đã đăng ký doanh nghiệp, phải ghi rõ tên số nhà, tên đường, phường, quận, thành phố.

– Lý do chấm dứt hiệu lực mã số thuế: Chấm dứt hoạt động kinh doanh hoặc giải thể, phá sản; Bị thu hồi giấy chứng nhận đăng ký doanh nghiệp, bị sáp nhập, bị hợp nhất. Chấm dứt hoạt động kinh doanh, không còn phát sinh nghĩa vụ thuế đối với tổ chức không kinh doanh; Bị cơ quan thuế ra thông báo người nộp thuế không hoạt động tại địa chỉ đã đăng ký.

– Hồ sơ đính kèm có liên quan khác, ghi rõ tên từng loại văn bản, tài liệu.

– Người đại diện theo pháp luật ký và ghi rõ họ tên, sử dụng con dấu của công ty để đóng dấu.