Theo quy đinh của Thông tư số 92/2015/TT-BTC Khấu trừ thuế, khai thuế, nộp thuế đối với cá nhân cho thuê tài sản được thực hiện theo hai trường hợp.

Theo quy đinh của Thông tư số 92/2015/TT-BTC Khấu trừ thuế, khai thuế, nộp thuế đối với cá nhân cho thuê tài sản được thực hiện theo hai trường hợp:

Theo quy đinh của Thông tư số 92/2015/TT-BTC Khấu trừ thuế, khai thuế, nộp thuế đối với cá nhân cho thuê tài sản được thực hiện theo hai trường hợp:

Thứ nhất: Đối với trường hợp cá nhân trực tiếp khai thuế với cơ quan thuế

Cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế là cá nhân ký hợp đồng cho thuê tài sản với cá nhân; cá nhân ký hợp đồng cho thuê tài sản với tổ chức không phải là tổ chức kinh tế (cơ quan Nhà nước, tổ chức Đoàn thể, Hiệp hội, tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán, …); cá nhân ký hợp đồng cho thuê tài sản với doanh nghiệp, tổ chức kinh tế mà trong hợp đồng không có thoả thuận bên thuê là người nộp thuế thay.

Nguyên tắc khai thuế

– Cá nhân trực tiếp khai thuế thực hiện khai thuế giá trị gia tăng, thuế thu nhập cá nhân nếu có tổng doanh thu cho thuê tài sản trong năm dương lịch trên 100 triệu đồng.

– Cá nhân lựa chọn khai thuế theo kỳ thanh toán hoặc khai thuế một lần theo năm. Trường hợp có sự thay đổi về nội dung hợp đồng thuê tài sản dẫn đến thay đổi doanh thu tính thuế, kỳ thanh toán, thời hạn thuê thì cá nhân thực hiện khai điều chỉnh, bổ sung.

– Cá nhân khai thuế theo từng hợp đồng hoặc khai thuế cho nhiều hợp đồng trên một tờ khai nếu tài sản cho thuê tại địa bàn có cùng cơ quan thuế quản lý.

Hồ sơ khai thuế

– Tờ khai theo mẫu số 01/TTS;

– Phụ lục theo mẫu số 01-1/BK-TTS (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc

– Bản chụp hợp đồng thuê tài sản, phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng);

– Bản chụp

Thứ hai: Đối với doanh nghiệp, tổ chức kinh tế khai thuế, nộp thuế thay cho cá nhân cho thuê tài sản

Cá nhân ký hợp đồng cho thuê tài sản với doanh nghiệp, tổ chức kinh tế mà trong hợp đồng thuê có thoả thuận bên đi thuê nộp thuế thay thì doanh nghiệp, tổ chức kinh tế có trách nhiệm khấu trừ thuế, khai thuế và nộp thuế thay cho cá nhân bao gồm cả thuế giá trị gia tăng và thuế thu nhập cá nhân.

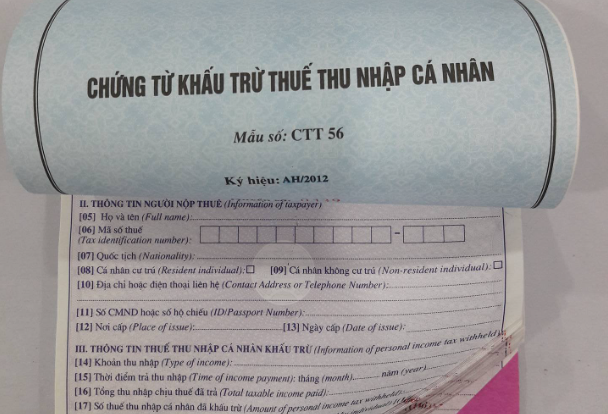

Khấu trừ thuế

Doanh nghiệp, tổ chức kinh tế khấu trừ thuế giá trị gia tăng, thuế thu nhập cá nhân trước khi trảtiền thuê tài sản cho cá nhân nếu trong năm dương lịch cá nhân có doanh thu cho thuê tài sản tại đơn vị trên 100 triệu đồng. Trường hợp trong năm cá nhân phát sinh doanh thu từ nhiều nơi, cá nhân dự kiến hoặc xác định được tổng doanh thu trên 100 triệu đồng/năm thì có thể uỷ quyền theo quy định của pháp luật để doanh nghiệp, tổ chức khai thay, nộp thay đối với hợp đồng cho thuê từ 100 triệu/năm trở xuống tại đơn vị. Số thuế khấu trừ được xác định theo hướng dẫn tại khoản 2 Điều 4 Thông tư này.

>>> Luật sư tư vấn pháp luật trực tuyến qua tổng đài: 1900.6568

Nguyên tắc khai thuế

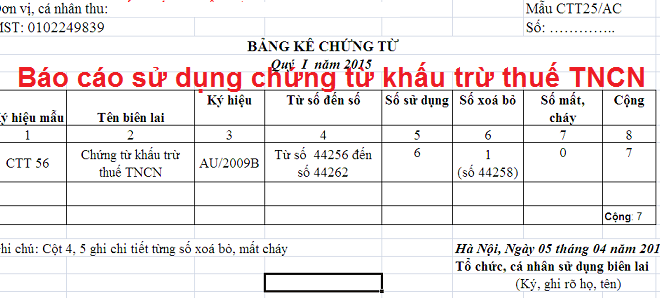

Doanh nghiệp, tổ chức kinh tế khai thay thuế cho cá nhân cho thuê tài sản thì trên tờ khai ghi thêm “Khai thay” vào phần trước cụm từ “Người nộp thuế hoặc Đại diện hợp pháp của người nộp thuế” đồng thời người khai ký, ghi rõ họ tên, nếu là tổ chức khai thay thì sau khi ký tên phải đóng dấu của tổ chức theo quy định. Trên hồ sơ tính thuế, chứng từ thu thuế vẫn phải thể hiện đúng người nộp thuế là cá nhân cho thuê tài sản.

Doanh nghiệp, tổ chức kinh tế khai thay sử dụng tờ khai mẫu số 01/TTS của cá nhân để khai theo từng hợp đồng hoặc khai cho nhiều hợp đồng trên một tờ khai nếu tài sản thuê tại địa bàn có cùng cơ quan thuế quản lý.

Hồ sơ khai thuế:

– Tờ khai theo mẫu số 01/TTS

– Phụ lục theo mẫu số 01-1/BK-TTS;

– Bản chụp Hợp đồng thuê tài sản, Phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng).

Nơi nộp hồ sơ khai thuế

Nơi nộp hồ sơ khai thuế là Chi cục Thuế nơi có tài sản cho thuê.

Thời hạn nộp hồ sơ khai thuế

– Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế theo kỳ hạn thanh toán chậm nhất là ngày thứ 30 (ba mươi) của quý tiếp theo quý bắt đầu thời hạn cho thuê.

– Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế một lần theo năm chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày kết thúc năm dương lịch.

Thời hạn nộp thuế

Thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế.