Dạy thêm và đào tạo kỹ năng giúp cho người lao động có cơ hội phát triển tài năng, nâng cao kỹ năng và nâng cao trình độ, mở rộng cơ hội việc làm. Vậy theo quy định của pháp luật hiện nay thì dạy thêm, đào tạo kỹ năng sẽ phải chịu mức thuế suất như thế nào?

Mục lục bài viết

1. Dạy thêm, đào tạo kỹ năng chịu thuế suất như thế nào?

Một trong những điểm mấu chốt để phát triển doanh nghiệp thành công đó là hoạt động đào tạo bồi dưỡng nhân viên, trong đó quá trình dạy thêm và đào tạo kỹ năng này là một trong những hoạt động vô cùng quan trọng. Điều này giúp cho nhân viên và người lao động luôn luôn nắm bắt được những thay đổi trong công việc và những thay đổi của ngành nghề mà mình đang theo làm. Căn cứ theo quy định tại Điều 9 và Điều 10 của Thông tư

(1) Thuế suất 0% áp dụng đối với các loại hàng hóa và dịch vụ xuất khẩu, hoạt động xây dựng, hoạt động lắp đặt công trình ở nước ngoài hoặc ở trong các khu vực phi thuế quan, vận tải quốc tế, hoạt động vận tải hàng hóa và dịch vụ thuộc diện không chịu thuế giá trị gia tăng trong quá trình xuất khẩu. Trong đó, các loại hàng hóa và dịch vụ xuất khẩu là hàng hóa/dịch vụ được bán, cung ứng cho các tổ chức và cá nhân ở nước ngoài, tiêu dùng ở ngoài lãnh thổ của Việt Nam, mua bán hoặc cung cấp cho các tổ chức/cá nhân trong khu vực phi thuế quan, hàng hóa và dịch vụ cung cấp cho khách hàng ở nước ngoài theo quy định của pháp luật. Trong đó, hàng hóa xuất khẩu bao gồm:

+ Hàng hóa xuất khẩu ra nước ngoài, trong đó bao gồm cả hoạt động ủy thác xuất khẩu;

+ Hàng hóa bán vào các khu vực phi thuế quan theo quy định của thủ tướng Chính phủ phải hàng bán cho các cửa hàng miễn thuế giá trị gia tăng;

+ Hàng hóa bán mà điểm giao nhận hàng hóa ở ngoài lãnh thổ Việt Nam;

+ Phụ tùng, các loại vật tư, vật liệu thay thế để sửa chữa bảo dưỡng phương tiện phải sửa chữa bảo dưỡng máy móc trang thiết bị cho bên nước ngoài và tiêu dùng ở ngoài lãnh thổ Việt Nam;

+ Hàng hóa gia công chuyển tiếp theo quy định của pháp luật về thương mại trong hoạt động mua bán hàng hóa quốc tế, trong hoạt động đại lý mua bán hàng hóa và gia công hàng hóa với nước ngoài, hàng hóa xuất khẩu tại chỗ theo quy định của pháp luật, các loại hàng hóa xuất khẩu để buôn bán tại hội chợ/triển lãm ở nước ngoài.

(2) Thuế suất 5% sẽ áp dụng đối với các mặt hàng sau đây:

– Nước sạch phục vụ cho hoạt động sản xuất, nước sạch phục vụ cho hoạt động sinh hoạt, trong đó không bao gồm các loại nước uống đóng chai, các loại nước uống đóng bình hoặc các loại nước giải khát khác thuộc đối tượng áp dụng mức thuế suất thuế giá trị gia tăng 10%;

– Các loại phân bón, quặng phục vụ cho hoạt động sản xuất phân bón, các loại thuốc trừ sâu bệnh, các loại thuốc kích thích tăng trưởng vật nuôi, kích thích tăng trưởng cây trồng;

– Các sản phẩm trồng trọt, sản phẩm chăn nuôi, sản phẩm thủy sản, hàng hải sản chưa qua chế biến, hoặc chỉ thông qua sơ chế thông thường, bảo quản thông thường ở khâu kinh doanh thương mại.

(3) Thuế suất 10% áp dụng cho các trường hợp còn lại.

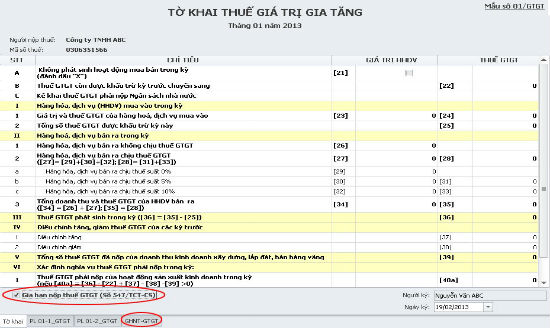

Như vậy, căn cứ Thông tư số 219/2013/TT-BTC ngày 31/12/2013, thì dạy thêm/đào tạo kỹ năng sẽ áp dụng thuế suất thuế giá trị gia tăng là 10%.

2. Dịch vụ dạy học, dạy nghề có chịu thuế giá trị gia tăng không?

Căn cứ theo quy định tại khoản 13 Điều 4 của Thông tư 219/2013/TT-BTC của Bộ Tài chính về việc hướng dẫn thi hành Luật Thuế giá trị gia tăng và

– Dạy học/dạy nghề theo quy định của pháp luật, trong đó bao gồm hoạt động dạy ngoại ngữ phải dạy tin học, hoạt động dạy múa, dạy hát, nhạc kịch, hội họa, xiết, thể dục thể thao, nuôi dạy trẻ và một số ngành nghề khác nhằm mục đích đào tạo và bồi dưỡng nâng cao trình độ kiến thức, nâng cao trình độ văn hóa, nâng cao chuyên môn nghề nghiệp của người học;

– Trong trường hợp các cơ sở dạy học các cấp từ mầm non đến trung học phổ thông trong quá trình dạy học có thu tiền ăn, thu tiền vận chuyển đưa đón học sinh, sinh viên và thu các khoản thu khác dưới hình thức thu hộ/chi hộ thì tiền ăn, tiền vận chuyển đưa đón học sinh và các khoản thu hộ/chi hộ đó cũng sẽ thuộc đối tượng không chịu thuế giá trị gia tăng;

– Các khoản thu về nội trú của học sinh/sinh viên/học viên, hoạt động đào tạo, trong đó bao gồm cả việc tổ chức thi/cấp chứng chỉ thi trong quá trình đào tạo sẽ do cơ sở đào tạo cung cấp, đây cũng là một trong những đối tượng không chịu thuế giá trị gia tăng. Trong trường hợp cơ sở đào tạo không trực tiếp tiến hành thủ tục tổ chức đào tạo cho các học sinh, mà chỉ tổ chức thi/cấp chứng chỉ cho học viên trong quá trình đào tạo thì hoạt động tổ chức thi và cấp chứng chỉ đó cũng sẽ thuộc một trong những đối tượng không chịu thuế giá trị gia tăng. Trong trường hợp cung cấp dịch vụ thi và cấp chứng chỉ không thuộc quy trình đào tạo của các cơ sở đào tạo thì sẽ thuộc đối tượng phải chịu thuế giá trị gia tăng.

Như vậy có thể nói, hoạt động dạy học và dạy nghề theo quy định của pháp luật, trong đó bao gồm cả hoạt động dạy ngoại ngữ, dạy tin học, dạy múa, dạy hát, hội họa, nhạc kịch, thể dục thể thao, xiếc, nuôi dạy trẻ, và các ngành nghề khác nhằm mục đích đào tạo bồi dưỡng nâng cao trình độ văn hóa, nâng cao trình độ kiến thức chuyên môn nghề nghiệp sẽ nằm trong đối tượng không phải chịu thuế giá trị gia tăng.

3. Thời điểm xác định thuế giá trị gia tăng đối với dịch vụ dạy thêm, đào tạo kỹ năng:

Căn cứ theo quy định tại Điều 8 của Thông tư 219/2013/TT-BTC của Bộ Tài chính, có quy định cụ thể tại thời điểm xác định thuế giá trị gia tăng. Theo đó thời điểm xác định thuế giá trị gia tăng được quy định như sau:

– Đối với hoạt động bán hàng hóa thì thời điểm xác định thuế giá trị gia tăng là thời điểm chuyển giao quyền sở hữu hoặc thời điểm chuyển giao quyền sử dụng hàng hóa cho người mua, không phân biệt bên bán đã thu được tiền hay chưa thu được tiền từ người mua;

– Đối với hoạt động cung ứng dịch vụ, trong đó có hoạt động cung ứng dịch vụ đại lý bán vé máy bay thì thời điểm xác định thuế giá trị gia tăng là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt bên cung ứng dịch vụ đã thu được tiền hay chưa thu được tiền;

– Đối với dịch vụ viễn thông thì thời điểm xác định thuế giá trị gia tăng là thời điểm hoàn thành việc đối soát dữ liệu về các dịch vụ kết nối viễn thông theo hợp đồng kinh tế ký kết giữa các cơ sở kinh doanh dịch vụ viễn thông, tuy nhiên chậm nhất không vượt quá 60 ngày được tính kể từ tháng phát sinh cước dịch vụ kết nối viễn thông;

– Đối với hoạt động cung cấp điện, đối với hoạt động cung cấp nước sạch thì thời điểm xác định thuế giá trị gia tăng là ngày ghi chỉ số điện/ghi chỉ số nước tiêu thụ trên đồng hồ (phản ánh trên hóa đơn tính tiền);

– Đối với hoạt động kinh doanh bất động sản, đối với hoạt động xây dựng cơ sở hạ tầng, xây dựng nhà ở để bán hoặc chuyển nhượng hoặc cho thuê thì thời điểm xác định thuế giá trị gia tăng là thời điểm thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi nhận trong hợp đồng. Căn cứ số tiền thu được trên thực tế, cơ sở kinh doanh sẽ thực hiện thủ tục kê khai thuế giá trị gia tăng đầu ra phát sinh trong kỳ;

– Đối với hoạt động xây dựng và lắp đặt, trong đó bao gồm cả hoạt động đóng tàu, thì thời điểm xác định thuế giá trị gia tăng là thời điểm nghiệm thu bàn giao công trình, bàn giao các hạng mục công trình, bàn giao khối lượng xây dựng, lắp đặt, không phân biệt đã thu được tiền hay chưa thu được tiền;

– Đối với các loại hàng hóa nhập khẩu thì thời điểm xác định thuế giá trị gia tăng là thời điểm đăng ký tờ khai hải quan tại cơ quan hải quan.

Theo đó, thời điểm xác định thuế giá trị gia tăng đối với dịch vụ sẽ được quy định như sau: Đối với hoạt động cung ứng dịch vụ thì thời điểm xác định thuế giá trị gia tăng là thời điểm hoàn thành việc cung ứng dịch vụ hoặc có thể được xác định là thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt bên cung ứng dịch vụ đã thu được tiền hay chưa thu được tiền.

Các văn bản pháp luật được sử dụng trong bài viết:

– Thông tư 219/2013/TT-BTC của Bộ Tài chính về việc hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế giá trị gia tăng;

– Thông tư 43/2021/TT-BTC của Bộ Tài chính về việc sửa đổi, bổ sung khoản 11 Điều 10 Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế giá trị gia tăng (đã được sửa đổi, bổ sung tại Thông tư 26/2015/TT-BTC ngày 27/2/2015 của Bộ Tài chính);

– Thông tư 82/2018/TT-BTC của Bộ Tài chính về việc bãi bỏ nội dung ví dụ 37 quy định tại điểm a.4 khoản 10 Điều 7 Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế giá trị gia tăng.

THAM KHẢO THÊM: