Trong bối cảnh nền kinh tế xã hội hội nhập thì việc nhập khẩu hàng hóa diễn ra vô cùng phổ biến nên hoạt động hạch toán hàng nhập khẩu cần thực hiện chính xác. Vậy cách hạch toán lệ phí hải quan của hàng nhập khẩu được thực hiện thế nào?

Mục lục bài viết

1. Quy định về lệ phí hải quan của hàng nhập khẩu:

Nhập khẩu hàng hóa là thuật ngữ được biêt đến phổ biến để chỉ hoạt động đưa hàng hóa vào lãnh thổ Việt Nam. Để có cách hiểu tổng quát nhất thì tại Điều 28 Văn bản hợp nhất 17/VBHN-VPQH 2019

Tùy thuộc vào từng loại hàng hóa khác nhau mà khi nhập khẩu vào Việt Nam phải tiến hành kiểm tra xem xét những tiềm ẩn khả năng gây mất an toàn, cũng như phải đảm bảo đầy đủ các biện pháp kỹ thuật kiểm dịch đã được quy định. Đối với trường hợp thông thường thì cá nhân khi tiến hành nhập khẩu hàng hóa tại Việt Nam không thể tránh khỏi nghĩa vụ nộp lệ phí hoặc phí hải quan để được thông quan đưa vào trong lãnh thổ.

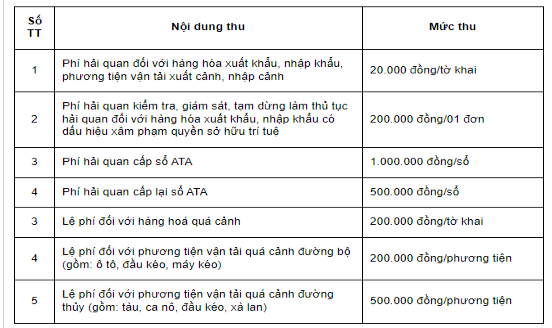

Theo quy định tại Điều 4 Thông tư 14/2021/TT-BTC thì mức thu chế độ thu nộp quản lý sử dụng phí hải quan được quy định như sau: mức thu phí hải quan và lệ phí hàng hóa, phương tiện vận tải quá cảnh sẽ được quy định tại biểu mức thu phí hải quan và lệ phí hàng hóa, phương tiện vận tải qua cảnh đã được ban hành cụ thể kèm theo Thông tư này, cụ thể:

BIỂU MỨC THU PHÍ HẢI QUAN VÀ LỆ PHÍ HÀNG HÓA, PHƯƠNG TIỆN VẬN TẢI QUÁ CẢNH

(Ban hành kèm theo Thông tư số 14/2021/TT-BTC ngày 18 tháng 02 năm 2021 của Bộ trưởng Bộ Tài chính)

| Số TT | Nội dung thu | Mức thu |

| 1 | Phí hải quan đối với hàng hóa xuất khẩu, nhập khẩu, phương tiện vận tải xuất cảnh, nhập cảnh | 20.000 đồng/tờ khai |

| 2 | Phí hải quan kiểm tra, giám sát, tạm dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu có dấu hiệu xâm phạm quyền sở hữu trí tuệ | 200.000 đồng/01 đơn |

| 3 | Phí hải quan cấp sổ ATA | 1.000.000 đồng/sổ |

| 4 | Phí hải quan cấp lại sổ ATA | 500.000 đồng/sổ |

| 3 | Lệ phí đối với hàng hoá quá cảnh | 200.000 đồng/tờ khai |

| 4 | Lệ phí đối với phương tiện vận tải quá cảnh đường bộ (gồm: ô tô, đầu kéo, máy kéo) | 200.000 đồng/phương tiện |

| 5 | Lệ phí đối với phương tiện vận tải quá cảnh đường thủy (gồm: tàu, ca nô, đầu kéo, xà lan) | 500.000 đồng/phương tiện |

Thông qua biểu mức thu phí hải quan lệ phí đã được quy định nêu trên thì mức phí lệ phí hải quan khi tiến hành nhập hàng hóa qua cửa khẩu sẽ là phí tờ khai hải quan với giá trị là 20.000đ/1 tờ khai. Và tùy từng trường hợp khác nhau thì mức phí cũng sẽ được áp dụng với mức thu khác nhau.

2. Cách hạch toán lệ phí hải quan của hàng nhập khẩu:

2.1. Trường hợp lệ phí hải quan được cộng vào giá trị hàng nhập kho, có thể hạch toán như chi phí mua hàng:

Nội dung định khoản

1. Mua vật tư, hàng hóa, dịch vụ

Nợ TK 152, 156, 641, 642…

Nợ TK 133 Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331…

2. Khi phát sinh chi phí mua hàng Nợ TK 152, 156, 641, 642… Chi phí mua hàng

Nợ TK 133 Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331… Tổng giá thanh toán

Mô tả chi tiết nghiệp vụ

Các bên khi phát sinh giao mua bán hàng thì cần thực hiện các nghĩa vụ về chi phí liên quan trực tiếp đến quá trình thu mua hàng hóa như: Chi phí sử dụng cho bảo hiểm hàng hóa, các khoản tiền thuê kho, thuê bến bãi, ngoài ra để hoàn tất việc mua bán với nhau thì cũng phải bỏ ra khoản chi phí vận chuyển, bốc xếp, bảo quản đưa hàng hóa từ nơi mua về đến kho doanh nghiệp; Bên cạnh đó, còn phải kể đến các khoản hao hụt tự nhiên trong định mức phát sinh trong quá trình thu mua hàng hóa… Căn cứ vào các hóa đơn chi phí mua hàng liên quan, kế toán mua hàng sẽ phân bổ chi phí thu mua vào các mặt hàng đã mua theo tiêu thức số lượng hoặc giá trị của hàng hóa.

Hướng dẫn thực hiện hạch toán lệ phí hải quan của hàng nhập khẩu:

Bước 1: Hạch toán chi phí trước hải quan

Cá nhân vào Vào phân hệ” Mua hàng”, tab “Mua hàng”, chọn “ThêmChứng từ mua dịch vụ”.

Sau đó lựa chọn phương thức thanh toán phù hợp với nhu cầu nhất;

Nhấn tích chọn “Là chi phí mua hàng” và khai báo thông tin chi tiết về phí trước hải quan.

Sau khi khai báo xong, nhấn “Cất”.

Lưu ý rằng:

Đối với các chi phí trước hải quan phát sinh bằng ngoại tệ, cần lựa chọn Loại tiền ngoại tệ và nhập Tỷ giá quy đổi để khai báo giá trị chi phí trước hải quan;

Kế toán cần thực hiện khai báo một hàng hoá là phí trước hải quan có tính chất là Dịch vụ trên danh mục Vật tư hàng hoá trước khi tiến hành lập chứng từ mua dịch vụ.

Bước 2: Hạch toán chi phí vận chuyển hàng về kho

Thao tác thực hiện sẽ làm tương tự như khi thao tác thực hiện thêm chứng từ mua dịch vụ được hướng dẫn ở bước 1

Bước 3: Hạch toán chứng từ mua hàng nhập khẩu về nhập kho

Cá nhân cần quan sát và làm việc trên phân hệ Mua hàng, tab Mua hàng, nhấn ThêmChứng từ mua hàng.

Thực hiện ghi nhận, khai báo các thông tin chi tiết của chứng từ mua hàng: Chọn loại chứng từ mua hàng cần lập là Mua hàng nhập khẩu nhập kho; Đồng thời, Lựa chọn phương thức thanh toán theo nhu cầu hiện tại; Tiến hành chọn Loại tiền và nhập Tỷ giá quy đổi.

– Tại tab Phí trước hải quan, thực hiện phân bổ phí trước hải quan đã được khai báo ở bước 1:

+ Nhấn Chọn chứng từ CP;

+ Thiết lập các điều kiện tìm kiếm chứng từ chi phí, sau đó nhấn Lấy dữ liệu;

+ Tích chọn chứng từ hạch toán chi phí trước hải quan cần phân bổ vào giá trị hàng nhập khẩu;

+ Nhập lại số tiền được phân bổ nếu chứng từ chi phí trước hải quan được sử dụng để phân bổ cho nhiều chứng từ mua hàng khác nhau;

Cột Số phân bổ lần này phản ánh số tiền phân bổ theo nguyên tệ (áp dụng với phí trước hải quan phát sinh bằng ngoại tệ).

Cột Số phân bổ lần này QĐ phản ảnh số tiền phân bổ theo đồng tiền hạch toán hoặc được quy đổi ra đồng tiền hạch toán

+ Nhấn vào mục Đồng ý;

+ Nhấn Phân bổ CP.

+ Tiến hành lựa chọn phương thức phân bổ và nhấn Phân bổ;

+ Nhấn Đồng ý. Chương trình sẽ tự động phân bổ phí trước hải quan bằng ngoại tệ và phí trước hải quan bằng tiền hạch toán vào giá trị hàng nhập khẩu, đồng thời cập nhật giá trị tương ứng vào cột Phí trước HQ bằng ngoại tệ, cột Phí trước HQ bằng tiền hạch toán trên tab Thuế và cột Phí trước hải quan trên tab Hàng tiền.

– Tại tab Thuế:

+ Nhập tỷ giá theo tờ khai hải quan vào cột Tỷ giá hải quan;

+ Khai báo thuế suất thuế nhập khẩu/thuế TTĐB (nếu có)/thuế GTGT hàng nhập khẩu. Chương trình sẽ tự động xác định tiền thuế phải nộp theo đúng thực tế trên tờ khai hải quan;

– Tại tab Phí hàng về kho, thực hiện phân bổ chi phí hàng về kho tương tự như phân bổ chi phí trước hải quan:

+ Tại tab Hóa đơn: nhập thông tin của chứng từ, biên lai nộp thuế GTGT hàng nhập khẩu;

+ Nhấn Cất;

Bước 4: Kết chuyển chi phí mua hàng (chi phí trước hải quan, chi phí hàng về kho) vào giá mua hàng hóa

– Vào phân hệ Tổng hợp, chọn Chứng từ nghiệp vụ khác;

– Hạch toán bút toán kết chuyển chi phí mua hàng vào giá mua hàng hóa;

2.2. Trường hợp không phân bổ vào giá trị hàng nhập kho:

Các thao tác cũng tương tự khi tiến hành nghiệp vụMua hàngMua dịch vụ để hạch toán nhưng không tích vào ô là chi phí mua hàng.

3. Đối tượng được miễn thu phí, lệ phí hải quan của hàng nhập khẩu:

Mặc dù theo quy định thì các đối tượng khi đưa hàng hóa đủ tiêu chuẩn và điều kiện và trong lãnh thổ Việt Nam phải thực hiện nghĩa vụ nộp lệ phí hải quan. Nhưng trên thực tế vẫn tồn tại các trường hợp sẽ được miễn thu phí hải quan và lệ phí hàng hóa phương tiện vận tải quá cảnh đối với tổ chức cá nhân thực hiện thủ tục hải quan xuất khẩu nhập khẩu qua cảnh hàng hóa xuất cảnh nhập cảnh qua cảnh phương tiện vận tải. Theo quy định tại Điều 3. Thông tư 14/2021/TT-BTC thì các đối tượng được miễn thu phí, lệ phí trong những trường hợp được nêu dưới đây:

– Thứ nhất khi vận chuyển các hàng hóa là hàng viện trợ nhân đạo, viện trợ không hoàn lại và quà tặng cho cơ quan nhà nước, tổ chức chính trị, tổ chức chính trị- xã hội, tổ chức xã hội, tổ chức xã hội- nghề nghiệp cũng như đơn vị vũ trang nhân dân, cá nhân( sẽ được miễn thuế trong định mức theo quy định) thì nằm trong trường hợp được miễn thu phí, lệ phí hải quan;

Đồng thời, các hàng hóa được đưa vào để làm quà biếu, quà tặng vì mục đích nhân đạo, từ thiện, đồ dùng của tổ chức, cá nhân nước ngoài theo quy chế miễn trừ ngoại giao hoặc các hành lý được mang theo người hàng bưu phẩm, bưu kiện được miễn thuế xuất khẩu, nhập khẩu theo đúng quy định của pháp luật Việt Nam;

– Đối với những loại hàng hóa xuất khẩu, nhập khẩu gửi qua dịch vụ chuyển phát nhanh mà xem xét giá trị có từ 1 triệu đồng Việt Nam trở xuống hoặc có số tiền thuế các khoản thuế theo quy định phải nộp dưới 100.000 đồng Việt Nam;

– Bên cạnh đó, xét thấy giá trị hải quan của hàng hóa xuất khẩu, nhập khẩu dưới 500.000 đồng Việt Nam hoặc có tổng số tiền thuế, các khoản thuế theo quy định phải nộp dưới 50.000 đồng Việt Nam trong một lần xuất khẩu nhập khẩu nằm trong các trường hợp được miễn thu phí, lệ phí;

– Những giao dịch hàng hóa mua bán, trao đổi được thực hiện bởi các cư dân biên giới trong định mức theo quy định;

– Các phương tiện vận tải thường xuyên đi lại qua các bên dưới được quản lý theo phương thức mở sổ theo dõi và không tiến hành quản lý bằng tờ khai cũng nằm trong trường hợp nêu trên;

– Các trường hợp được miễn thu phí, lệ phí cũng phải xem xét đến những quy định của Điều ứớc quốc tế mà Việt Nam là thành viên hoặc cam kết của Chính phủ Việt Nam đối với các quốc gia khác bởi nếu hàng hóa, phương tiện vận tải quá cảnh được miễn phí lệ phí dựa trên các điều ước hoặc cam kết này thì Việt Nam vẫn phải tuân thủ việc miễn thu phí lệ phí đối với hàng hóa phương tiện vận chuyển.

Với quy định nêu trên các đối tượng được miễn thu phí lệ phí nhập khẩu vào Việt Nam thông thường là những hàng hóa có mục đích nhân đạo, viện trợ và quà tặng ở các tổ chức cơ quan nhà nước, tỏ chức chính trị- xã hội, tổ chức xã hội nghề nghiệp cũng như đơn vị bộ trang nhân dân cá nhân được miễn thuế…. Bên cạnh đó đối vơi những hàng hóa xuất khẩu, nhập khẩu gửi qua dịch vụ chuyển phát nhanh trị giá dưới 1 triệu đồng trở xuống hoặc có số tiền thuế phải nộp dưới 100.000 đồng Việt Nam và một số trường hợp khác đã được quy định và phân tích nêu trên cũng sẽ được miễn phí, lệ phí.

Văn bản pháp luật được sử dụng:

– Văn bản hợp nhất 17/VBHN-VPQH năm 2019 hợp nhất Luật Thương mại

– Thông tư số 14/2021/TT-BTC của Bộ Tài chính: Quy định mức thu, chế độ thu, nộp, quản lý và sử dụng phí hải quan và lệ phí hàng hóa, phương tiện vận tải quá cảnh.