Doanh nghiệp xây dựng trong khu công nghệ cao nhằm thu hút các nhà đầu tư, kinh doanh, phát triển công nghệ cao. Do đó, các doanh nghiệp hoạt động trong khu công nghệ cao luôn được hưởng những chính sách ưu đãi hơn so với các doanh nghiệp khác. Vậy các ưu đãi về thuế đối với doanh nghiệp khu công nghệ cao được quy định như thế nào?

Mục lục bài viết

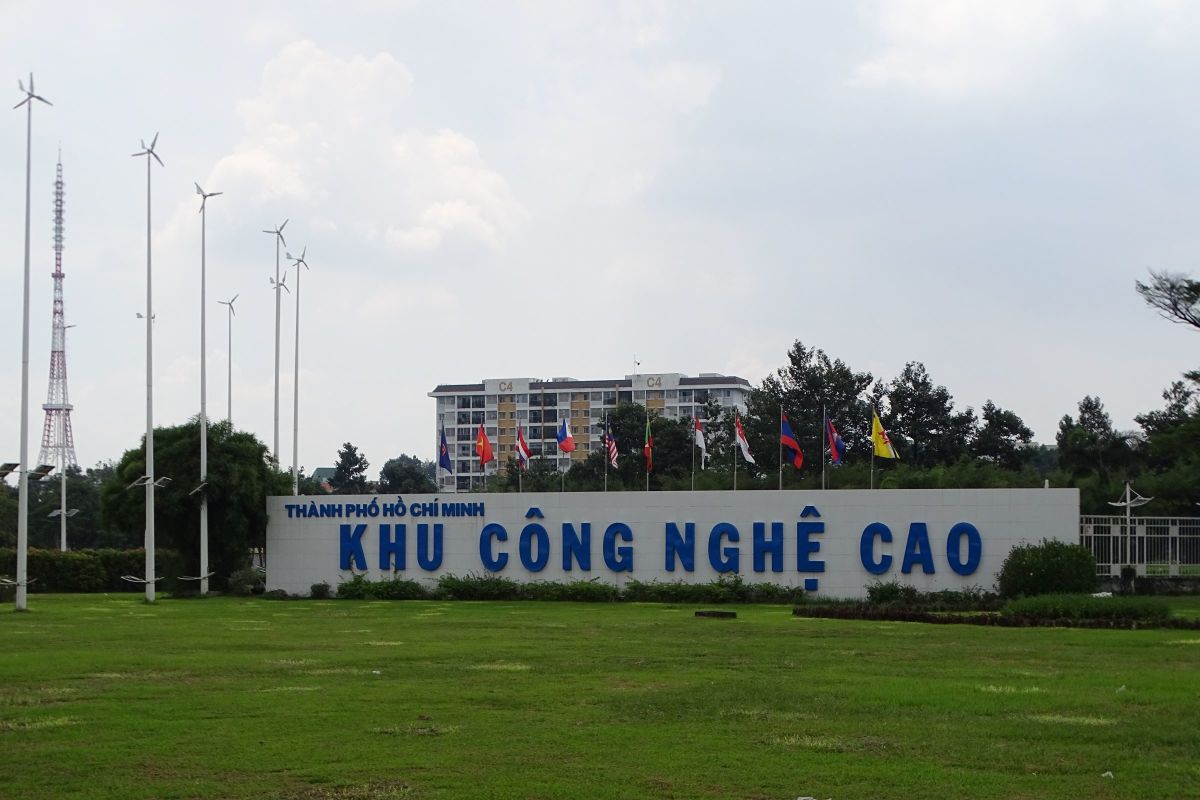

1. Khu công nghệ cao là gì?

Khu công nghệ cao là khu kinh tế – kỹ thuật đa chức năng, có ranh giới xác định được quy hoạch và xây dựng nhằm tập trung phát triển và ứng dụng công nghệ hiện đại, tiên tiến. Khi công nghệ cao do Thủ tướng Chính phủ quyết định thành lập, nhằm nghiên cứu – phát triển và ứng dụng công nghệ cao, đào tạo nhân lực công nghệ cao và sản xuất, kinh doanh sản phẩm công nghệ cao. Những khu công nghệ cao thường được cung cấp các dịch vụ hỗ trợ và hạ tầng để thu hút các doanh nghiệp, các trung tâm nghiên cứu, các cơ sở sản xuất và các công ty công nghệ đầu tư và phát triển.

Mô hình khu công nghệ cao thường tập trung vào những lĩnh vực đột phá và tiên tiến như công nghệ thông tin, trí tuệ nhân tạo, robot, vật liệu hiện đại, sinh học, y học, năng lượng tái tạo, và các công nghệ xanh khác. Nhờ sự tập trung các nguồn lực và chuyên môn cao, khu công nghệ cao có khả năng thúc đẩy sự đổi mới, nâng cao năng suất và tạo ra các sản phẩm và dịch vụ mới có thể thúc đẩy sự phát triển kinh tế và xã hội trong khu vực.

Khu công nghệ cao có chức năng thực hiện các hoạt động nghiên cứu, ứng dụng, phát triển công nghệ cao; sản xuất sản phẩm công nghệ cao, cung ứng dịch vụ công nghệ cao; liên kết các hoạt động nghiên cứu, ứng dụng, đào tạo nhân lực, sản xuất sản phẩm công nghệ cao. Khu công nghệ cao là nơi tổ chức hội chợ, triển lãm, trình diễn sản phẩm công nghệ cao từ kết quả nghiên cứu, ứng dụng công nghệ cao; thu hút các nguồn lực trong nước và ngoài nước để thúc đẩy hoạt động công nghệ cao.

2. Các ưu đãi về thuế đối với doanh nghiệp khu công nghệ cao:

Theo quy định tại Khoản 2 Điều 18 Luật công nghệ cao 2008 các doanh nghiệp công nghệ cao khi đáp ứng đủ các điều kiện theo quy định sẽ được hưởng sau:

– Doanh nghiệp được hưởng ưu đãi cao nhất theo quy định của pháp luật về đất đai bao gồm: thuế thu nhập doanh nghiệp, thuế giá trị gia tăng, thuế xuất khẩu, thuế nhập khẩu;

– Doanh nghiệp được xem xét hỗ trợ kinh phí đào tạo, nghiên cứu và phát triển, sản xuất thử nghiệm từ kinh phí của Chương trình quốc gia phát triển công nghệ cao.

* Áp dụng thuế suất 10%:

Được quy định tại Điều 13 văn bản số 14/VBHN-VPQH/2020 hợp nhất luật thuế thu nhập doanh nghiệp, theo đó các doanh nghiệp trong khu công nghệ cao sẽ được hưởng ưu đãi về thuế như sau:

Các doanh nghiệp thực hiện dự án đầu tư mới tại khu công nghệ cao sẽ được áp dụng thuế suất 10% trong thời gian mười lăm năm kể từ ngày được cấp giấy chứng nhận đăng ký doanh nghiệp.

Việc kéo dài thêm thời gian áp dụng thuế suất ưu đãi đối với dự án cần đặc biệt thu hút đầu tư có quy mô lớn và công nghệ cao có thể kéo dài thêm nhưng thời gian kéo dài thêm không quá mười lăm năm;

Như vậy, có thể thấy doanh nghiệp công nghệ cao chỉ phải chịu mức thuế suất thuế TNDN bằng một nửa so với các doanh nghiệp thông thường.

* Miễn, giảm thuế thu nhập doanh nghiệp:

Theo quy định tại khoản 2 Điều 22 Nghị định 154/2013/NĐ-CP và điểm a khoản 1 Điều 20 Thông tư

– Thời gian miễn, giảm thuế: Miễn thuế 04 năm, giảm 50% số thuế phải nộp trong 09 năm kể từ năm đầu tiên doanh nghiệp có thu nhập chịu thuế;

– Doanh thu từ chuyển giao công nghệ cao trong điều kiện kinh tế – xã hội khó khăn cũng được miễn thuế. Thậm chí, các thuế suất ưu đãi có thể được gia hạn thêm 15 năm tùy trường hợp do Chính phủ quyết định. Miễn tiền thuê đất lên đến 15 năm hoặc thậm chí là toàn bộ thời gian của dự án.

* Miễn thuế nhập khẩu:

Các doanh nghiệp công nghệ cao được miễn thuế nhập khẩu đối với hàng hóa nhập khẩu dùng để xây dựng tài sản cố định. Ngoài ra, các nguyên liệu và vật tư nhập khẩu chưa được sản xuất trong nước cũng được miễn thuế trong thời hạn 5 năm.

Ngoài ra, các DN công nghệ cao đủ điều kiện còn được nhà nước cấp vốn và cho vay tùy theo ngành.

3. Mức miễn, giảm thuế thu nhập doanh nghiệp:

Căn cứ quy định tại điểm a khoản 1 Điều 3 Thông tư 03/2021/TT-BTC mức ưu đãi miễn, giảm thuế TNDN đối với doanh nghiệp công nghệ cao:

– Doanh nghiệp công nghệ cao được miễn thuế trong vòng 04 năm;

– Doanh nghiệp công nghệ cao được giảm 50% số thuế phải nộp trong 09 năm tiếp theo;

– Thời gian miễn thuế, giảm thuế được tính liên tục kể từ ngày được cấp Giấy chứng nhận doanh nghiệp khoa học và công nghệ. Trong trường hợp ba năm đầu không phát sinh thu nhập chịu thuế, kể từ năm đầu tiên được cấp Giấy chứng nhận thì năm đầu tiên tính thời gian miễn thuế, giảm thuế được tính từ năm thứ tư.

4. Điều kiện được hưởng các ưu đãi về thuế đối với doanh nghiệp khu công nghệ cao:

Doanh nghiệp khu công nghệ cao chỉ được hưởng ưu đãi về thuế suất nếu đáp ứng các tiêu chí được pháp luật quy định. Theo quy định tại Điều 3 Quyết định 10/2021-QĐ/TTg, để xác định là doanh nghiệp công nghệ cao, doanh nghiệp đó cần phải đáp ứng đủ các tiêu chí sau:

Thứ nhất, doanh nghiệp phải có đủ các điều kiện sau:

– Doanh nghiệp sản xuất sản phẩm công nghệ cao thuộc danh mục sản phẩm công nghệ cao được khuyến khích phát triển bao gồm:

+ Các sản phẩm công nghệ cao có tỷ trọng giá trị gia tăng cao trong cơ cấu giá trị sản phẩm;

+ Các sản phẩm công nghệ cao có tính cạnh tranh cao và hiệu quả kinh tế – xã hội lớn;

+ Các sản phẩm công nghệ cao có khả năng xuất khẩu hoặc thay thế sản phẩm nhập khẩu;

+ Các sản phẩm công nghệ cao góp phần nâng cao năng lực khoa học và công nghệ quốc gia.

– Thống kê tổng chi bình quân của doanh nghiệp trong 3 năm liền cho hoạt động nghiên cứu và phát triển tại Việt Nam phải đạt ít nhất 1% tổng doanh thu hằng năm, từ năm thứ tư trở đi phải đạt trên 1% tổng doanh thu;

– Doanh nghiệp có doanh thu bình quân trong 3 năm liền từ sản phẩm công nghệ cao phải đạt ít nhất 60% trong tổng doanh thu hằng năm, từ năm thứ tư trở đi phải đạt 70% trở lên;

– Số lao động có trình độ chuyên môn từ đại học trở lên của doanh nghiệp phải trực tiếp thực hiện nghiên cứu, phát triển và phải đạt ít nhất 5% tổng số lao động;

– Doanh nghiệp phải có các biện pháp thân thiện môi trường, tiết kiệm năng lượng trong sản xuất và quản lý chất lượng sản phẩm đạt tiêu chuẩn, quy chuẩn kỹ thuật của Việt Nam; trong trường hợp chưa có tiêu chuẩn, quy chuẩn kỹ thuật của Việt Nam thì áp dụng tiêu chuẩn của tổ chức quốc tế chuyên ngành.

Thứ hai, doanh nghiệp phải đáp ứng đồng thời các tiêu chí:

– Doanh nghiệp phải đảm bảo có doanh thu từ sản phẩm công nghệ cao đạt ít nhất 70% trong tổng doanh thu hằng năm của doanh nghiệp;

– Doanh nghiệp có tỷ lệ tổng chi cho các hoạt động nghiên cứu và phát triển của doanh nghiệp (bao gồm khấu hao đầu tư cơ sở hạ tầng, tài sản cố định, chi thường xuyên hàng năm cho hoạt động nghiên cứu và phát triển; chi hoạt động đào tạo, hỗ trợ đào tạo cho lao động nghiên cứu và phát triển của doanh nghiệp, các tổ chức khoa học và công nghệ, cơ sở đào tạo tại Việt Nam; phí bản quyền, chuyển quyền sở hữu, quyền sử dụng đối tượng sở hữu công nghiệp phục vụ hoạt động nghiên cứu và phát triển; phí đăng ký công nhận hoặc bảo hộ sáng chế, giải pháp hữu ích tại Việt Nam) trên giá trị của tổng doanh thu thuần trừ đi giá trị đầu vào (bao gồm giá trị nguyên vật liệu, linh kiện phục vụ sản xuất nhập khẩu và mua nội địa) hằng năm:

+ Trường hợp doanh nghiệp có tổng nguồn vốn từ 6.000 tỷ đồng và tổng số lao động từ 3.000 người trở lên phải đạt ít nhất 0,5%;

+ Các doanh nghiệp có tổng nguồn vốn từ 100 tỷ đồng và tổng số lao động từ 200 người trở lên phải đạt ít nhất 1%;

+ Đối với các trường hợp khác không thuộc 2 trường hợp trên doanh nghiệp phải đạt ít nhất 2% giá trị của tổng doanh thu thuần trừ đi giá trị đầu vào.

– Đối với doanh nghiệp có tổng nguồn vốn từ 6.000 tỷ đồng và tổng số lao động từ 3.000 người trở lên thì tỷ lệ lao động trực tiếp thực hiện nghiên cứu và phát triển có trình độ chuyên môn từ cao đẳng trở lên của doanh nghiệp phải đạt ít nhất 1% trên tổng số lao động;

– Đối với các doanh nghiệp có tổng nguồn vốn từ 100 tỷ đồng và tổng số lao động từ 200 người trở lên, tỷ lệ lao động trực tiếp thực hiện nghiên cứu và phát triển có trình độ chuyên môn từ cao đẳng trở lên của doanh nghiệp phải đạt ít nhất 2,5% trên tổng số lao động;

– Các doanh nghiệp không thuộc hai trường hợp trên, phải đảm bảo số lao động trực tiếp thực hiện nghiên cứu và phát triển có trình độ chuyên môn từ cao đẳng trở lên của doanh nghiệp, đạt ít nhất 5% trên tổng số lao động.

Trong đó: Lao động trực tiếp thực hiện nghiên cứu và phát triển có trình độ chuyên môn từ cao đẳng trở lên của doanh nghiệp (là số lao động đã ký

Các văn bản pháp luật được sử dụng trong bài viết:

– Luật công nghệ cao năm 2008;

– Văn bản số 14/VBHN-VPQH/2020 hợp nhất Luật thuế thu nhập doanh nghiệp;

– Thông tư 96/2015/TT-BTC hướng dẫn về thuế thu nhập doanh nghiệp;

– Quyết định 10/2021-QĐ/TTg Quy định tiêu chí xác định doanh nghiệp công nghệ cao;

– Thông tư 03/2021-TT/BTC miễn thuế giảm thuế thu nhập đối với doanh nghiệp khoa học.