Áp dụng phương thức thanh toán để hưởng thuế suất 0%. Doanh nghiệp khu chế xuất được hưởng ưu đãi thuế suất như thế nào?

Áp dụng phương thức thanh toán để hưởng thuế suất 0%. Doanh nghiệp khu chế xuất được hưởng ưu đãi thuế suất như thế nào?

Áp dụng phương thức thanh toán để hưởng thuế suất 0%. Doanh nghiệp khu chế xuất được hưởng ưu đãi thuế suất như thế nào?

Tóm tắt câu hỏi:

Chào công ty Luật TNHH Dương Gia, mong quý công ty hỗ trợ vấn đề sau: Công ty A nhập khẩu hàng hóa từ công ty B vào cảng Việt Nam. Công ty A là doanh nghiệp chế xuất. Theo tìm hiểu thì bên A chịu thuế suất 0%. Công ty B yêu cầu công ty A phải thanh toán bằng tài khoản ngân hàng trong khi công ty A chỉ muốn thanh toán bằng tiền mặt. Vậy nên áp dụng phương thức nào là phù hợp? Điều kiện để được chịu thuế suất 0%?

Luật sư tư vấn:

Cám ơn bạn đã gửi câu hỏi của mình đến Ban biên tập – Phòng tư vấn trực tuyến của Công ty LUẬT DƯƠNG GIA. Với thắc mắc của bạn, Công ty LUẬT DƯƠNG GIA xin được đưa ra quan điểm tư vấn của mình như sau:

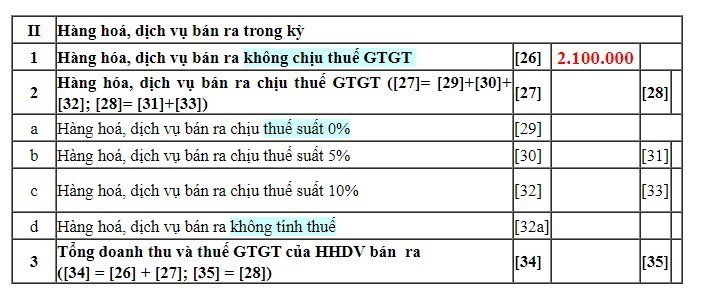

Đối tượng chịu thuế giá trị gia tăng (GTGT) là hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài), trừ các đối tượng không chịu thuế GTGT mà luật định.

Thuế suất 0%: áp dụng đối với hàng hóa, dịch vụ xuất khẩu; hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan; vận tải quốc tế; hàng hóa, dịch vụ thuộc diện không chịu thuế GTGT khi xuất khẩu.

Căn cứ vào quy định của Thông tư 219/2013/TT – BTC điều kiện để áp dụng thuế suất 0 % được áp dụng như sau:

“…2. Điều kiện áp dụng thuế suất 0%:

a) Đối với hàng hóa xuất khẩu:

– Có hợp đồng bán, gia công hàng hóa xuất khẩu; hợp đồng ủy thác xuất khẩu;

– Có chứng từ thanh toán tiền hàng hóa xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật;

– Có tờ khai hải quan theo quy định tại khoản 2 Điều 16 Thông tư này.

>>> Luật sư tư vấn pháp luật trực tuyến qua tổng đài: 1900.6568

Riêng đối với trường hợp hàng hóa bán mà điểm giao, nhận hàng hóa ở ngoài Việt Nam, cơ sở kinh doanh (bên bán) phải có tài liệu chứng minh việc giao, nhận hàng hóa ở ngoài Việt Nam như: hợp đồng mua hàng hóa ký với bên bán hàng hóa ở nước ngoài; hợp đồng bán hàng hóa ký với bên mua hàng; chứng từ chứng minh hàng hóa được giao, nhận ở ngoài Việt Nam như: hóa đơn thương mại theo thông lệ quốc tế, vận đơn, phiếu đóng gói, giấy chứng nhận xuất xứ…; chứng từ thanh toán qua ngân hàng gồm: chứng từ qua ngân hàng của cơ sở kinh doanh thanh toán cho bên bán hàng hóa ở nước ngoài; chứng từ thanh toán qua ngân hàng của bên mua hàng hóa thanh toán cho cơ sở kinh doanh.”

Theo đó, phương thức thanh toán nên áp dụng là thông qua ngân hàng. Ngoài ra, bạn có thể tham khảo nội dung này tại Công văn trả lời của Tổng cục thuế theo nội dung Công văn số 3118/TCT-CS ngày 08 tháng 08 năm 2014.

Bạn có thể tham khảo thêm một số bài viết có liên quan khác của Dương Gia:

– Các trường hợp không phải kê khai, tính nộp thuế giá trị gia tăng

– Thuế suất thuế Giá trị gia tăng

– Điểm mới về thuế gía trị gia tăng

Hy vọng rằng sự tư vấn của chúng tôi sẽ giúp bạn lựa chọn phương án thích hợp nhất để giải quyết những vướng mắc của bạn. Nếu còn bất cứ thắc mắc gì liên quan đến sự việc bạn có thể liên hệ Tổng đài tư vấn pháp luật trực tuyến 24/7 của Luật sư: 1900.6568 để được giải đáp.

——————————————————–

THAM KHẢO CÁC DỊCH VỤ CÓ LIÊN QUAN CỦA LUẬT DƯƠNG GIA:

– Luật sư tư vấn pháp luật trực tuyến miễn phí