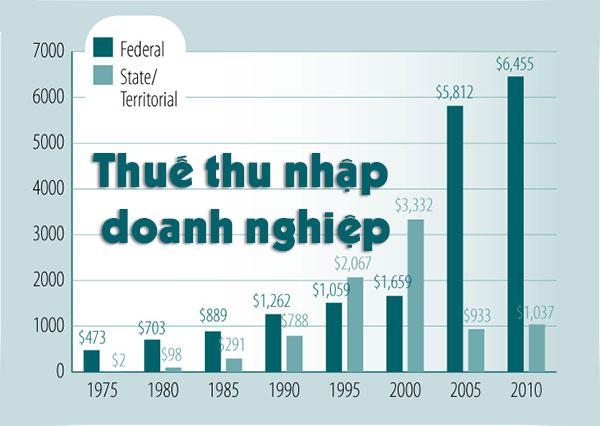

Thuế thu nhập doanh nghiệp là một trong những loại thuế chính, thu dựa trên khoản lợi nhuận cuối cùng của các doanh nghiệp, sau khi đã trừ các khoản chi phí một cách hợp lý. Nhà nước ta đã ban hành nhiều quy định ưu đãi về thuế thu nhập doanh nghiệp đối với các loại hình doanh nghiệp.

Mục lục bài viết

1. Thuế thu nhập doanh nghiệp là gì?

Hiện nay, pháp luật Việt Nam chưa đưa ra một khái niệm cụ thể nào quy định về thuế thu nhập doanh nghiệp. Tuy nhiên, dựa theo các quy định về Thuế thu nhập doanh nghiệp trong các văn bản pháp luật như các Nghị định, Thông tư hướng dẫn thi hành thì chúng ta có thể hiểu thuế thu nhập doanh nghiệp như sau:

Thuế thu nhập doanh nghiệp là một trong những loại thuế trực thu quan trọng, đánh trực tiếp vào thu nhập chịu thuế của doanh nghiệp bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác theo quy định của pháp luật Việt Nam.

2. Đối tượng nộp thuế thu nhập doanh nghiệp:

Theo Điều 2 Luật thuế thu nhập doanh nghiệp, người nộp thuế thu nhập doanh nghiệp là các tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế (sau đây gọi là doanh nghiệp) bao gồm các nhóm đối tượng cụ thể sau đây:

Nhóm thứ nhất: Các doanh nghiệp được thành lập và hoạt động theo quy định của pháp luật dưới các hình thức sau đây theo quy định của

– Công ty cổ phần.

– Công ty trách nhiệm hữu hạn.

– Công ty hợp danh.

– Doanh nghiệp tư nhân.

– Văn phòng Luật sư, Văn phòng công chứng tư.

– Các bên trong

– Các bên trong hợp đồng phân chia sản phẩm dầu khí, Xí nghiệp liên doanh dầu khí, Công ty điều hành chung.

Nhóm thứ hai: Các đơn vị sự nghiệp công lập, ngoài công lập có sản xuất kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế trên các lĩnh vực.

Nhóm thứ ba: Các tổ chức được thành lập và hoạt động theo Luật Hợp tác xã.

Nhóm thứ tư: Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài có cơ sở thường trú tại Việt Nam.

Nhóm thư năm: Các cơ sở thường trú của doanh nghiệp nước ngoài là cơ sở sản xuất, kinh doanh mà thông qua các cơ sở này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động sản xuất, kinh doanh tại Việt Nam, bao gồm:

– Chi nhánh, văn phòng điều hành, nhà máy, công xưởng, phương tiện vận tải, hầm mỏ, mỏ dầu, khí hoặc địa điểm khai thác tài nguyên thiên nhiên khác tại Việt Nam.

– Địa điểm thực hiện hoạt động xây dựng, công trình xây dựng, lắp đặt, lắp ráp.

– Cơ sở cung cấp dịch vụ, bao gồm cả dịch vụ tư vấn thông qua người làm công hoặc tổ chức, cá nhân khác.

– Đại lý cho doanh nghiệp nước ngoài.

– Đại diện tại Việt Nam của doanh nghiệp nước ngoài thường xuyên thực hiện việc giao hàng hóa hoặc cung ứng dịch vụ tại Việt Nam.

Nhóm thứ sáu: Các tổ chức khác ngoài các tổ chức nói trên có hoạt động sản xuất kinh doanh hàng hóa hoặc dịch vụ, có thu nhập chịu thuế.

3. Mục đích của thuế thu nhập doanh nghiệp:

– Thuế thu nhập doanh nghiệp tạo cho nhà nước một khoản thu gắn với hiệu quả kinh doanh của doanh nghiệp.

– Thuế thu nhập doanh nghiệp giúp nhà nước bao quát và điều tiết được các khoản thu nhập đã, đang và sẽ phát sinh của cơ sở kinh doanh hoạt động trong nền kinh tế thị trường.

– Thông qua ưu đãi về thuế suất, về miễn thuế, giảm thuế, khuyến khích các nhà đầu tư trong và ngoài nước đầu tư vào Việt Nam.

– Thuế thu nhập doanh nghiệp giúp tạo sự công bằng giữa các doanh nghiệp trong sản xuất, kinh doanh. Phù hợp với chủ trương phát triển kinh tế nhiều thành phần và trong tiến trình hội nhập ở nước ta hiện nay.

4. Quy định về ưu đãi thuế thu nhập doanh nghiệp:

Hiện nay, pháp luật Việt nam ban hành nhiều quy định về ưu đãi thuế thu nhập doanh nghiệp. Đây đang là một vấn đề được rất nhiều người quan tâm, nhất là các đối với các doanh nghiệp đang là đối tượng phải chịu thu nhập doanh nghiệp. Dưới đây là những quy định cụ thể về ưu đãi thuế thu nhập doanh nghiệp và những ưu điểm của những ưu đãi này. Ưu đãi thuế thu nhập doanh nghiệp hiện nay ngày càng phù hợp hơn với thông lệ quốc tế cũng như thực tiễn.

4.1. Thuế suất ưu đãi:

– Thuế suất ưu đãi 10% trong thời hạn mười lăm năm (15 năm) áp dụng đối với thu nhập từ thực hiện dự án đầu tư mới tại địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn quy định tại Phụ lục ban hành kèm theo Nghị định số 118/2015/NĐ-CP, khu kinh tế, Khu công nghệ cao kể cả khu công nghệ thông tin tập trung được thành lập theo Quyết định của Thủ tướng Chính phủ.

– Thuế suất ưu đãi 10% trong suốt thời gian hoạt động áp dụng đối với các trường hợp sau đây:

+ Thu nhập từ trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản ở địa bàn kinh tế xã hội khó khăn; Thu nhập từ nuôi trồng lâm sản ở địa bàn có điều kiện kinh tế xã hội khó khăn; Sản xuất, nhân và lai tạo giống cây trồng, vật nuôi;

+ Thu nhập từ sản xuất, khai thác và tinh chế muối trừ hoạt động sản xuất muối của hợp tác xã;

+ Thu nhập từ đầu tư bảo quản nông sản sau thu hoạch, bảo quản nông, thủy sản và thực phẩm, bao gồm cả đầu tư để trực tiếp bảo quản hoặc đầu tư để cho thuê bảo quản nông sản, thủy sản và thực phẩm.

+ Phần thu nhập hoạt động xã hội hóa trong lĩnh vực giáo dục – đào tạo, dạy nghề, y tế, văn hóa, thể thao và môi trường, giám định tư pháp (sau đây gọi chung là lĩnh vực xã hội hóa).

+ Phần thu nhập của hoạt động xuất bản của Nhà xuất bản theo quy định của Luật Xuất bản.

+ Thu nhập từ trồng, chăm sóc, bảo vệ rừng;

+ Phần thu nhập của hợp tác xã hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp không thuộc địa bàn kinh tế – xã hội khó khăn và địa bàn kinh tế – xã hội đặc biệt khó khăn.

+ Các khoản thu nhập khác theo quy định của pháp luật.

– Thuế suất ưu đãi 15% đối với thu nhập của doanh nghiệp từ trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản ở địa bàn không thuộc địa bàn có điều kiện kinh tế xã hội khó khăn hoặc địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn.

– Thuế suất ưu đãi 20% trong thời gian mười năm (10 năm) áp dụng đối với các trường hợp sau đây:

+ Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới tại địa bàn có điều kiện kinh tế – xã hội khó khăn quy định tại Phụ lục ban hành kèm theo Nghị định số 118/2015/NĐ-CP của Chính phủ.

+ Phát triển ngành nghề truyền thống (bao gồm xây dựng và phát triển các ngành nghề truyền thống về sản xuất hàng thủ công mỹ nghệ, chế biến nông sản thực phẩm, các sản phẩm văn hóa).

+ Các khoản thu nhập khác theo quy định của pháp luật.

– Thời gian áp dụng thuế suất ưu đãi được tính liên tục từ năm đầu tiên doanh nghiệp có doanh thu từ dự án đầu tư mới được hưởng ưu đãi thuế thu nhập doanh nghiệp.

4.2. Nguyên tắc áp dụng ưu đãi thuế thu nhập doanh nghiệp:

Áp dụng ưu đãi thuế thu nhập doanh nghiệp phải tuân thủ các nguyên tắc sau đây:

– Các ưu đãi về thuế thu nhập doanh nghiệp chỉ được áp dụng đối với doanh nghiệp thực hiện chế độ kế toán, hóa đơn, chứng từ và nộp thuế thu nhập doanh nghiệp theo kê khai.

– Trong cùng một kỳ tính thuế nếu có một khoản thu nhập thuộc diện áp dụng thuế suất thuế thu nhập doanh nghiệp ưu đãi và thời gian miễn thuế, giảm thuế theo nhiều trường hợp khác nhau thì doanh nghiệp tự lựa chọn một trong những trường hợp ưu đãi thuế thu nhập doanh nghiệp có lợi nhất.

5. Ưu điểm của các ưu đãi thuế thu nhập doanh nghiệp:

Ưu đãi thuế thu nhập doanh nghiệp hiện nay ngày càng phù hợp hơn với thông lệ quốc tế cũng như thực tiễn. và mang đến nhiều ưu điểm trong thực tiễn.

Thứ nhất, thực hiện lộ trình giảm thuế suất thuế thu nhập doanh nghiệp phổ thông và thuế suất ưu đãi thuế thu nhập doanh nghiệp.

Do đó, để phù hợp với thực tiễn cũng như thông lệ quốc tế, Việt Nam đã và đang thực hiện giảm thuế suất thuế TNDN theo lộ trình. Theo lộ trình, thuế suất thuế TNDN của Việt Nam sẽ được điều chỉnh giảm xuống còn 22% từ 01/01/2014 đến 31/12/2015 và 20% từ 01/01/2016.

Hiện nay, pháp luật về ưu đãi thuế thu nhập doanh nghiệp ở nước ta đang áp dụng 3 mức thuế suất ưu đãi: 20%, 15% và 10% áp dụng đối với các lĩnh vực và địa bàn ưu đãi. Khi đã có việc giảm thuế suất phổ thông thuế thu nhập doanh nghiệp xuống 20% từ 01/01/2016 thì không thể áp dụng mức thuế suất ưu đãi là 20% cho các đối tượng được hưởng ưu đãi.

Thứ hai, để phù hợp với thực tế, đảm bảo tính thống nhất, đồng bộ của hệ thống pháp luật và phù hợp với chiến lược phát triển kinh tế xã hội những năm tới, bổ sung thêm lĩnh vực, ngành nghề ưu đãi.

Thứ ba, áp dụng thuế suất ưu đãi để phù hợp với thực tiễn và thông lệ quốc tế.

Pháp luật về ưu đãi thuế thu nhập doanh nghiệp cũng đã dành cho doanh nghiệp có tổng doanh thu năm không quá 20 tỷ đồng mức thuế suất ưu đãi là 20%.

Thứ tư, pháp luật về ưu đãi thuế thuế thu nhập doanh nghiệp hiện hành đã khôi phục một phần quy định trước đây về ưu đãi đối với đầu tư mở rộng.

Ở nước ta, chính sách này có quá trình biến động không bình thường. từ 2004-2008, lợi nhuận tăng thêm từ đầu tư mở rộng được hưởng ưu đãi giảm 50% thuế thuế thu nhập doanh nghiệp phải nộp trong 2 năm, từ 2009-2013 thì đầu tư mở rộng không còn được hưởng ưu đãi. Theo đó, các doanh nghiệp sẽ không được hưởng các ưu đãi đối với phần mở rộng và việc ưu đãi thuế chỉ hướng vào việc khuyến khích đầu tư thành lập doanh nghiệp mới mà chưa tạo động lực khuyến khích các doanh nghiệp đang hoạt động bỏ thêm vốn đầu tư, do vậy, chưa phát huy hết hiệu quả phân bổ nguồn lực trong đầu tư để đáp ứng yêu cầu về phát triển kinh tế theo vùng và lãnh thổ, nhất là thu hút đầu tư vào địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn.

Thứ năm, khôi phục quy định về ưu đãi thuế suất đối với dự án đầu tư vào khu công nghiệp.