Khái quát về thuế thu nhập doanh nghiệp? Thuế thu nhập doanh nghiệp đối với hoạt động cho thuê tài sản?

Thuế là nguồn thu chủ yếu chiếm 90% ngân sách nhà nước, nguồn thu từ thuế đảm bảo cho hàng loạt nhu cầu chi tiêu của Nhà nước, một trong những loại thuế có đóng góp lớn nhất là Thuế thu nhập doanh nghiệp. Sự phát triển mạnh mẽ của nền kinh tế thị trường, sự ra đời của các doanh nghiệp lớn và nhỏ khiến cho họ chia sẻ nguồn lợi ích vật chất càng lớn với Nhà nước. Tuy nhiên, việc đánh thuế vẫn phải phù hợp, tránh tình trạng “lạm dụng”. Hệ thống pháp luật thuế thu nhập doanh nghiệp ngày càng cụ thể và chi tiết, việc tính thuế, áp dụng thuế đối với từng hoạt động của doanh nghiệp cũng có sự dễ dàng hơn. Mỗi doanh nghiệp khi thực hiện các hoạt động phát sinh thu nhập chịu thuế thì phải thực hiện nghĩa vụ thuế. Trong bài viết dưới đây, Luật Dương Gia sẽ tập trung phân tích các quy định của pháp luật về thuế thu nhập doanh nghiệp đối với hoạt động cho thuê tài sản.

Luật sư

Cơ sở pháp lý:

Văn bản hợp nhất Luật thuế thu nhập doanh nghiệp năm 2020.

Thông tư 78/2014/TT-BTC hướng dẫn thi hành

1. Khái quát về thuế thu nhập doanh nghiệp?

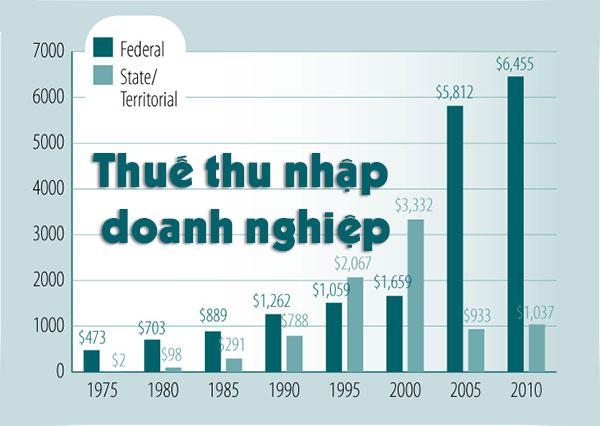

Thuế thu nhập doanh nghiệp là loại thuế xuất hiện khá sớm trong lịch sử phát triển của thuế. Thuế thu nhập doanh nghiệp giữ vai trò đặc biệt quan trọng trong việc đảm bảo nguồn thu trong ngân sách nhà nước và thực hiện chức năng điều tiết thu nhập của từng quốc gia, vùng lãnh thổ. Thuế thu nhập doanh nghiệp ra đời bắt nguồn từ yêu cầu thực hiện chức năng tái phân phối thu nhập,, đảm bảo công bằng xã hội và nhu cầu tài chính của nhà nước.

Pháp luật về Thuế thu nhập doanh nghiệp không có quy định về khái niệm thuế thu nhập doanh nghiệp, tuy nhiên qua những tài liệu nghiên cứu có thể rút ra khái niệm về thuế thu nhập doanh nghiệp như sau: “Thuế thu nhập doanh nghiệp là một loại thuế trực thu, đánh trực tiếp vào thu nhập của doanh nghiệp.”

Thuế thu nhập doanh nghiệp mang những những đặc điểm sau:

Thứ nhất, thuế thu nhập doanh nghiệp là thuế trực thu. Thuế trực thu là phần thuế đánh trực tiếp và thu nhập hoặc tài sản của người nộp thuế, người nộp thuế đồng thời là người chịu thuế. Đặc điểm này thể hiện ở đối tượng nộp thuế và đối tượng chịu thuế, tức đối tượng nội thuế và đối tượng chịu thuế TNDN là một. Theo đó, người nộp thuế thu nhập doanh nghiệp là tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế theo quy định của Luật này (sau đây gọi là doanh nghiệp), bao gồm: Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam; Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài (sau đây gọi là doanh nghiệp nước ngoài) có cơ sở thường trú hoặc không có cơ sở thường trú tại Việt Nam; Tổ chức được thành lập theo Luật Hợp tác xã; Đơn vị sự nghiệp được thành lập theo quy định của pháp luật Việt Nam; Tổ chức khác có hoạt động sản xuất, kinh doanh có thu nhập.

Thứ hai, thuế thu nhập doanh nghiệp là loại thuế đánh vào thu nhập chịu thuế của doanh nghiệp. Thu nhập của doanh nghiệp là toàn bộ phần tài sản tăng thêm của doanh nghiệp trong khoảng thời gian xác định khi thực hiện hoạt động kinh doanh. Trong đó, thu nhập chịu thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

Thứ ba, thuế thu nhập doanh nghiệp áp dụng mức thuế suất thống nhất. Bản chất đặc trưng của thuế thu nhập doanh nghiệp là việc Nhà nước điều tiết trực tiếp lên thu nhập của đối tượng chịu thuế, do đó Nhà nước luôn đảm bảo nguyên tắc công bằng khi ban hành các quy định về thuế nói chung và khi áp dụng mức thuế suất cho các đối tượng chịu thuế. Các đối tượng chịu thuế được áp dụng mức thuế suất thống nhất không có nghĩa là mọi doanh nghiệp chỉ áp dụng một mức thuế suất duy nhất, mà có nghĩa là đối với các doanh nghiệp cùng thuộc một đối tượng phân loại thì sẽ áp dụng mức thuế suất như nhau, đảm bảo tính công bằng, cạnh tranh.

Thứ tư, thuế thu nhập doanh nghiệp có tính thiếu ổn định, hoạt động kiểm soát và thu thuế còn phức tạp, khó khăn. Bất cập này phát sinh do các doanh nghiệp hoạt động đến cùng với mục đích lợi nhuận, ngoài các chiến lược kinh doanh, cơ hội đầu tư thì việc áp dụng triệt để các quy định để giảm thuế hay không thiếu những doanh nghiệp đang sử dụng các phương pháp để trốn thuế, tăng lợi nhuận cho doanh nghiệp.

2. Thuế thu nhập doanh nghiệp đối với hoạt động cho thuê tài sản?

Thuế thu nhập doanh nghiệp đối với hoạt động cho thuê tài sản cũng mang bản chất của thuế thu nhập doanh nghiệp nói chung, tuy nhiên nó mang nhiều đặc trưng xuất phát từ hoạt động phát sinh thu nhập chịu thuế là hoạt động cho thuê tài sản.

Hoạt động cho thuê tài sản được hiểu là việc doanh nghiệp cho thuê giao cho bên thuê một tài sản để sử dụng trong một thời hạn, bên thuê phải trả tiền thuê. Hoạt động này trên thực tế doanh nghiệp không thực hiện nhiều.

Thuế thu nhập doanh nghiệp phải nộp được xác định theo công thức sau:

Thuế TNDN phải nộp = (Thu nhập tính thuế – Phần trích lập quỹ KH&CN (nếu có)) x Thuế suất thuế TNDN

Xác định doanh thu để tính thu nhập tính thuế: Theo quy định tại điểm e, khoản 2 Điều 5, Thông tư 78/2014

Đối với hoạt động cho thuê tài sản là số tiền bên thuê trả từng kỳ theo hợp đồng thuê. Trường hợp bên thuê trả tiền trước cho nhiều năm thì doanh thu để tính thu nhập chịu thuế được phân bổ cho số năm trả tiền trước hoặc được xác định theo doanh thu trả tiền một lần.

Doanh nghiệp căn cứ điều kiện thực hiện chế độ kế toán, hóa đơn chứng từ thực tế và việc xác định chi phí, có thể lựa chọn một trong hai phương pháp xác định doanh thu để tính thu nhập chịu thuế như sau:

– Là số tiền cho thuê tài sản của từng năm được xác định bằng (=) số tiền trả trước chia (:) số năm trả tiền trước.

– Là toàn bộ số tiền cho thuê tài sản của số năm trả tiền trước.

Trường hợp doanh nghiệp đang trong thời gian hưởng ưu đãi thuế thu nhập doanh nghiệp lựa chọn phương pháp xác định doanh thu để tính thu nhập chịu thuế là toàn bộ số tiền thuê bên thuê trả trước cho nhiều năm thì việc xác định số thuế thu nhập doanh nghiệp từng ưu đãi thuế căn cứ vào tổng số thuế thu nhập doanh nghiệp của số năm trả tiền trước chia (:) số năm bên thuê trả tiền trước.

Thu nhập khác trong thu nhập chịu thuế: Thu nhập từ cho thuê tài sản dưới mọi hình thức. Thu nhập từ cho thuê tài sản được xác định bằng doanh thu từ hoạt động cho thuê tài sản trừ (-) các khoản chi: chi phí khấu hao, duy tu, sửa chữa, bảo dưỡng tài sản, chi phí thuê tài sản để cho thuê lại (nếu có) và các chi được trừ khác có liên quan đến việc cho thuê tài sản.

Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế (Thông tư 96/2015)

Chi tiền thuê tài sản của cá nhân không có đầy đủ hồ sơ, chứng từ dưới đây:

– Trường hợp doanh nghiệp thuê tài sản của cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản và chứng từ trả tiền thuê tài sản.

– Trường hợp doanh nghiệp thuê tài sản của cá nhân mà tại hợp đồng thuê tài sản có thoả thuận doanh nghiệp nộp thuế thay cho cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản, chứng từ trả tiền thuê tài sản và chứng từ nộp thuế thay cho cá nhân.

– Trường hợp doanh nghiệp thuê tài sản của cá nhân mà tại hợp đồng thuê tài sản có thỏa thuận tiền thuê tài sản chưa bao gồm thuế (thuế giá trị gia tăng, thuế thu nhập cá nhân) và doanh nghiệp nộp thuế thay cho cá nhân thì doanh nghiệp được tính vào chí phí được trừ tổng số tiền thuê tài sản bao gồm cả phần thuế nộp thay cho cá nhân.

Phần trích lập quỹ KH&CN (nếu có) được hiểu trong trường hợp doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam được trích tối đa 10% thu nhập tính thuế hàng năm để lập Quỹ phát triển khoa học và công nghệ của doanh nghiệp. Riêng doanh nghiệp nhà nước, ngoài việc thực hiện trích Quỹ phát triển khoa học và công nghệ theo quy định của Luật này còn phải bảo đảm tỷ lệ trích Quỹ phát triển khoa học và công nghệ tối thiểu theo quy định của pháp luật về khoa học và công nghệ.

Thuế suất thuế TNDN: Doanh nghiệp có tổng doanh thu năm không quá hai mươi tỷ đồng áp dụng thuế suất 20% (Doanh thu làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 20% tại khoản này là doanh thu của năm trước liền kề); Thuế suất thuế thu nhập doanh nghiệp đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam từ 32% đến 50% phù hợp với từng dự án, từng cơ sở kinh doanh. Ngoài hai trường hợp trên, Thuế suất thuế thu nhập doanh nghiệp là 22% (trừ ưu đãi thuế), kể từ ngày 01 tháng 01 năm 2016- chuyển sang áp dụng thuế suất 20%.

Thực tế hoạt động cho thuê tài sản để phát sinh nghĩa vụ thuế thì doanh nghiệp phải hoạt động chuyên nghiệp và thường xuyên, sự khó khăn trong việc quản lý đối với thuế TNDN trong lĩnh vực này đòi hỏi cần có sự phối hợp từ tính chất lượng trong cơ quan nhà nước và sự tuân thủ của các doanh nghiệp.