Quy định phí trước bạ xe máy, ô tô? Thuế trước bạ tiếng Anh là gì? Cách tính thuế trước bạ đối với ô tô? Cách tính thuế trước bạ xe máy?

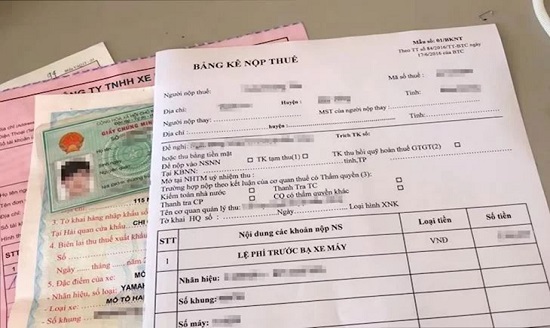

Các phương tiện ô tô và xe máy là tài sản đặc biệt. Theo quy định pháp luật, việc mua bán ô tô, xe máy phải nộp lệ phí trước bạ. Tùy thuộc vào các trường hợp cụ thể mà mức xác định đối với lệ phí trước bạ là khác nhau. Cũng như lệ phí được xác định khác nhau cho các phương tiện có công dụng khác nhau. Phí trước bạ được quy định trong luật, để các chủ thể có thể tham khảo và xác định thuế trước bạ. Công thức tính thuế sẽ giúp xác định nghĩa vụ mà chủ thể phải thực hiện với cơ quan nhà nước có thẩm quyền.

Luật sư

Mục lục bài viết

1. Quy định phí trước bạ xe máy, ô tô:

Căn cứ khoản 4 và 5 Điều 8 Nghị định 10/2022/NĐ-CP, mức thu lệ phí trước bạ được xác định cho các phương tiện khác nhau. Theo đó:

– Đối với xe máy, ôtô, rơ moóc hoặc sơ mi rơ moóc được kéo bởi ôtô, các loại xe tương tự xe ôtô: Phí trước bạ là 2%. Mức phí này được xác định cho phương tiện không thuộc quy định cụ thể trong các trường hợp sau:

(1). Xe máy của tổ chức, cá nhân ở các thành phố trực thuộc trung ương; thành phố thuộc tỉnh; thị xã nơi Ủy ban nhân dân tỉnh đóng trụ sở nộp lệ phí trước bạ lần đầu với mức thu là 5%.

(2). Đối với xe máy nộp lệ phí trước bạ lần thứ 2 trở đi được áp dụng mức thu là 1%. Trường hợp chủ tài sản đã kê khai, nộp lệ phí trước bạ đối với xe máy là 2%, sau đó chuyển giao cho tổ chức, cá nhân ở địa bàn ở trường hợp 1 thì nộp lệ phí trước bạ với mức thu là 5%.

(3). Ôtô chở người từ 9 chỗ ngồi trở xuống (bao gồm cả xe con pick-up): nộp lệ phí trước bạ lần đầu với mức thu là 10%. Trường hợp cần áp dụng mức thu cao hơn cho phù hợp với điều kiện thực tế tại từng địa phương, Hội đồng nhân dân cấp tỉnh quyết định điều chỉnh tăng nhưng tối đa không quá 50% mức thu quy định chung.

(4). Ôtô pick-up chở hàng có khối lượng chuyên chở cho phép tham gia giao thông nhỏ hơn 950 kg và có từ 5 chỗ ngồi trở xuống, ôtô tải VAN có khối lượng chuyên chở cho phép tham gia giao thông nhỏ hơn 950 kg nộp lệ phí trước bạ lần đầu với mức thu bằng 60% mức thu lệ phí trước bạ lần đầu đối với ôtô chở người từ 9 chỗ ngồi trở xuống.

(5). Ôtô điện chạy pin

– Từ ngày 1/3/2022-28/2/2025: nộp lệ phí trước bạ lần đầu với mức thu là 0%.

– Từ ngày 1/3/2025-28/2/2027: nộp lệ phí trước bạ lần đầu với mức thu bằng 50% mức thu đối với ôtô chạy xăng, dầu có cùng số chỗ ngồi.

(6). Các loại ôtô tại trường hợp 4, 5 và 6: nộp lệ phí trước bạ lần thứ 2 trở đi với mức thu là 2% và áp dụng thống nhất trên toàn quốc.

Như vậy, tùy thuộc vào mục đích, tính chất sử dụng đặc thù mà lệ phí trước bạ cũng được xác định khác nhau. Khi mua phương tiện, cần xác định phí trước bạ sẽ được áp dụng để tính thuế trước bạ của phương tiện đó.

Mức thu lệ phí trước bạ với ôtô, xe máy kể từ ngày 1/3/2022:

Căn cứ khoản 2 điều 14 Nghị định 10/2022/NĐ-CP, có một số lưu ý quan trọng về mức thu lệ phí trước bạ với ôtô, xe máy kể từ ngày 1/3/2022 như sau:

– Mức thu lệ phí trước bạ với ôtô chở người từ 9 chỗ ngồi trở xuống và giá tính lệ phí trước bạ đối với ôtô, xe máy tiếp tục thực hiện theo quy định hiện hành của Hội đồng nhân dân cấp tỉnh, Bộ Tài chính cho đến khi Hội đồng nhân dân cấp tỉnh ban hành mức thu lệ phí trước bạ mới đối với ôtô chở người từ 9 chỗ ngồi trở xuống và Bộ Tài chính ban hành Bảng giá tính lệ phí trước bạ mới đối với ôtô, xe máy theo quy định tại Nghị định 10/2022/NĐ-CP.

– Mức thu lệ phí trước bạ đối với ôtô điện chạy pin thực hiện theo quy định tại Nghị định 10/2022/NĐ-CP.

– Mức thu lệ phí trước bạ với ôtô, rơ moóc hoặc sơ mi rơ moóc được kéo bởi ôtô, các loại xe tương tự xe ô tô sản xuất, lắp ráp trong nước thực hiện theo quy định tại Nghị định 103/2021/NĐ-CP đến hết ngày 31/5/2022.

Các quy định về mức thu lệ phí trước bạ làm cơ sở để tính toán các nghĩa vụ phải thực hiện. Bảng giá tính lệ phí trước bạ cũng ảnh hưởng đến giá trị thuế trước bạ theo quy định.

2. Thuế trước bạ tiếng Anh là gì?

Thuế trước bạ tiếng Anh là Registration tax.

Các yếu tố quyết định lệ phí trước bạ:

Lệ phí trước bạ là nghĩa vụ chủ xe phải thực hiện đối với cơ quan nhà nước có thẩm quyền. Để tính chính xác lệ phí trước bạ ô tô, xe máy cần có 02 thông tin:

(1) Phải biết giá tính lệ phí trước bạ:

Việc này tưởng chừng rất đơn giản nhưng thực tế lại hết sức phức tạp. Bởi vì giá tính lệ phí trước bạ đối với từng loại xe, hãng xe là khác nhau. Trong hoạt động quản lý nhà nước có điều chỉnh cụ thể giá tính cho từng loại phương tiện. Có hằng trăm, hàng nghìn loại xe khác nhau, nên việc xác định giá tính phải trên cơ sở chính thống các quy định nhà nước.

Mặt khác, giá tính lệ phí trước bạ không phải là giá niêm yết của cửa hàng, đại lý. Mức giá này được Bộ tài chính quyết định trên cơ sở phân tích, đánh giá thị trường. Do đó, nhiều người mua không biết và dễ nhầm lẫn, khó xác định giá tính.

(2) Phải xác định được mức thu lệ phí trước bạ theo tỷ lệ (%) đối với ô tô, xe máy.

Mức thu này phản ánh trên phần trăm giá trị của phương tiện được mua. Sau khi biết giá tính lệ phí trước bạ thì chỉ cần xem mức thu lệ phí trước bạ (%) là bao nhiêu sẽ biết được số tiền phải nộp. Như vậy, phải xem xét các yếu tố ảnh hưởng đến giá trị thực tế của nghĩa vụ phải thực hiện. Qua đó mới có thể tính toán chính xác lệ phí trước bạ đối với phương tiện cụ thể.

4. Cách tính lệ phí trước bạ ô tô:

Điều 6 Nghị định 10/2022/NĐ-CP quy định lệ phí trước bạ ô tô được tính theo công thức sau:

Lệ phí trước bạ = Giá tính lệ phí trước bạ x Mức thu theo tỷ lệ (%)

Đây cũng là công thức chung được xác định đối với các phương tiện ô tô, xe máy. Trong đó:

– Giá tính lệ phí trước bạ là giá tại Quyết định về Bảng giá tính lệ phí trước bạ do Bộ Tài chính ban hành. Tùy thuộc vào các thông số của phương tiện để xác định đúng mô tả phương tiện. Cũng như từ đó có căn cứ sử dụng giá tính lệ phí trước bạ cho phương tiện ô tô đó. Có nhiều loại ô tô, hãng xe cũng như mục đích sử dụng khác nhau.

– Mức thu lệ phí theo tỷ lệ (%) được quy định bên trên đối với từng loại xe. Như đối với ô tô chạy bằng điện, ô tô chở người dưới 9 chỗ ngồi, đóng lệ phí trước bạ lần 1, lần 2,… Tùy thuộc vào các phương tiện để xác định giá tính, mức thu lệ phí trước bạ. Đối với các phương tiện không được quy định mức thu cụ thể sẽ được xác định mức thu theo quy định chung là 2%. Mức thu này được áp dụng trên cả nước, không có sự phân biệt giữa các khu vực khác nhau.

Khi đó, phải xác định đúng các yếu tố về giá tính, mức thu để tính toán chính xác lệ phí trước bạ đối với phương tiện ô tô.

5. Cách tính thuế trước bạ xe máy:

Cách tính này được căn cứ trên các khu vực thực hiện đăng ký nộp lệ phí trước bạ. Có nghĩa là có sự khác nhau đối với chủ thể thường trú và mua phương tiện ở địa bàn này so với các địa bàn khác.

Theo khoản 4 Điều 8 của Nghị định.

5.1. Cách tính lệ phí trước bạ khi đăng ký mới đối với TP. Hà Nội, TP. Hồ Chí Minh, Hải Phòng, Cần Thơ và Đà Nẵng và thành phố thuộc tỉnh; thị xã nơi UBND tỉnh đóng trụ sở nộp lệ phí trước bạ lần đầu:

Lệ phí trước bạ phải nộp = 5% x Giá tính lệ phí trước bạ

Qua công thức này có thể hiểu về Mức thu theo tỷ lệ % là 5%. Cũng có nghĩa là đóng lệ phí trước bạ được áp dụng theo quy định chung tại Điều 8 Nghị định 10/2022/NĐ-CP.

Cách tính này chỉ được áp dụng đối với một số khu vực cụ thể. Mức thu này được xác định là cao hơn so với mức thu thông thường đang được áp dụng ở các địa bàn còn lại. Bởi đối với các tỉnh, thành phố trực thuộc trung ương, với các thành phố trực thuộc tỉnh có mức thu nhập cao hơn, các nghĩa vụ cũng phát sinh lớn hơn.

Ví dụ: Ông A đăng ký thường trú tại quận Bắc Từ Liêm (Hà Nội). Như vậy, khu vực ông A đăng ký mới phương tiện thuộc thành phố Hà Nội. Ông mua xe Honda wave alpha (kiểu loại xe là HC 125 wave alpha). Sau khi biết được giá tính lệ phí trước bạ là 17 triệu đồng thì số tiền lệ phí trước bạ mà ông A phải nộp là 850.000 đồng. Tức là qua công thức trên, khi biết được hai trên ba đại lượng, ta sẽ xác định được giá trị của đại lượng còn lại.

5.2. Mức thu đối với các khu vực còn lại:

Các khu vực còn lại không phải áp dụng Mức thu theo tỷ lệ % là 5%. Theo quy định pháp luật, công thức được áp dụng sẽ là:

Lệ phí trước bạ phải nộp = 2% x Giá tính lệ phí trước bạ

Như vậy, đối với các khu vực còn lại, Mức thu này chỉ là 2%. Thông qua Giá tính lệ phí của phương tiện xe máy cụ thể, ta hoàn toàn có thể xác định được lệ phí trước bạ mà chủ xe phải nộp.

Lưu ý:

Nhiều người thắc mắc nếu thực hiện việc chuyển giao phương tiện giữa các khu vực trên. Đối với trường hợp chủ tài sản đã kê khai, nộp lệ phí trước bạ là 2%, sau đó chuyển giao cho tổ chức, cá nhân ở các thành phố trực thuộc trung ương; thành phố thuộc tỉnh; thị xã thì nộp lệ phí trước bạ theo mức là 5%. Quy định này nhằm đảm bảo xác định và phát sinh nghĩa vụ tương ứng cho đối tượng ở khu vực này. Cũng như tránh tình trạng khó kiểm soát các phương tiện di chuyển trong địa bàn.