Qua hơn 3 năm thực hiện, Luật thuế Thuế TNDN số 14/2008/QH12 được quốc hội khóa XII, có hiệu lực thi hành từ ngày 01/01/2009 đã đạt được những thành tựu nhất định.

1. Những ưu điểm của pháp luật về thuế thu nhập doanh nghiệp hiện nay

1. Những ưu điểm của pháp luật về thuế thu nhập doanh nghiệp hiện nay

Qua hơn 3 năm thực hiện, Luật thuế Thuế TNDN số 14/2008/QH12 được quốc hội khóa XII, kỳ họp thứ 3 thông qua ngày 03/6/2008 có hiệu lực thi hành từ ngày 01/01/2009 đã đạt được những thành tựu nhất định.

Cụ thể:

Về kinh tế

Thuế TNDN đã góp phần làm thay đổi căn bản nội hàm chình sách thuế, tạo điều kiện thúc đẩy sản xuất kinh doanh phát triển, điều tiết vĩ mô nên kinh tế, đẩy mạnh xuất khẩu, cải thiện môi trường kinh doanh và từng bước nâng cao năng lực cạnh tranh của cộng đồng các doanh nghiệp trong nước.

Thuế TNDN ban hành đã khắc phục được cơ bản những điểm yếu của thuế lợi tức. Phạm vi điều chỉnh luật thuế TNDN đã được mở rộng áp dụng cho cả các doanh nghiệp có vốn đầu tư nước ngoài và một số đối tượng khác như công ty nước ngoài hoạt động kinh doanh thông qua cơ sở thường trú tại Việt Nam, hộ gia đình nông dân sản xuất hàng hóa lớn, các cá nhân hành nghề độc lập,… Các khoản chi phí hợp lý được quy định một cách rõ ràng và phù hợp với những điều kiện của nền kinh tế thị trường theo những thông lệ quốc tế. Một số khoản thu nhập có thể phát sinh trong nền kinh tế thị trường được bổ sung vào đối tượng chịu thuế, xóa bỏ sự phân biệt thuế suất và điều chỉnh sát với các mặt bằng thuế suất chung của thuế thu nhập công ty trên thế giới,…

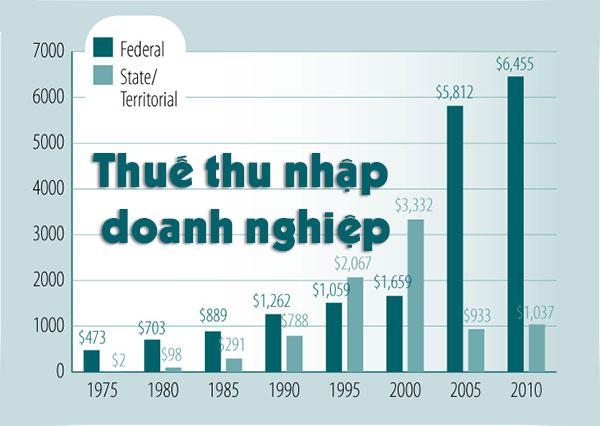

Về thu Ngân sách nhà nước

Thuế TNDN đã điều tiết được hầu hết các khoản thu nhâp từ hoạt động sản xuất, kinh doanh; Số thu về thuế TNDN tăng trưởng hàng năm và chiếm tỉ trọng khoảng 15 % trong tổng thu thuế và phí, từ đó tạo nguồn thu lớn, tập trung và ngày càng ổn định cho ngân sách nhà nước, góp phần bù đắp số giảm thu về thuế xuất nhập khẩu do phải thực hiện cắt giảm thuế nhập khẩu theo cam kết quốc tế

Góp phần hoàn thiện hệ thống chính sách thuế Việt Nam

Luật thuế TNDN đã góp phần làm cho hệ thống thuế ở Việt nam từng bước tương đồng và phù hợp với thông lệ quốc tế, đồng thời góp phần làm cho hệ thống thuế tiến thêm một bước tới mục tiêu công bằng và bình đẳng trong nghĩa vụ thuế giữa các thành phần kinh tế, các loại hình doanh nghiệp.

Thuế TNDN đã xóa bỏ hẳn sự đối xử phân biệt giữa các thành phần kinh tế, ngành nghề sản xuất kinh doanh, rút ngắn khoách cách phân biệt giữa các doanh nghiệp trong nước và doanh nghiệp có vốn đầu tư nước ngoài. Bên cạnh đó, thuế TNDN thể hiện rõ mục tiêu phân phối lại nhưng cũng đồng thời hàm chứa mục tiêu trợ giúp, nâng đỡ những cơ sở sản xuất kinh doanh có khó khăn do những điều kiện kinh tế, xã hội tự nhiên mang lại, trên cơ sở đó thực hiện mục đích công bằng xã hội kết hợp với công bằng kinh tế. Từ đó góp phần tạo ra môi trường cạnh tranh lành mạnh giữa các thành phần kinh tế, các khu vực hoạt động cũng như tạo điều kiện cho sản xuất và kinh doanh phát triển.

Góp phần xử lý tốt mối quan hệ mang tính hệ thống giữa các sắc thuế

Luật thuế TNDN được thiết kế trên cơ sở mối quan hệ phụ thuộc, bổ sung, bọc lót nhau, thể hiên sự nhất quán về mục tiêu điều tiết và múc động viên của cả hệ thống thuế.

Việc ban hành đồng thời Luật thuế giá trị gia tăng và Luật thuế TNDN với những nội dung có liên quan cũng đã thể hiện sự vận dụng nguyên lý hệ thống. Mối quan hệ giữa hai loại thuế cơ bản này đã được xử lý tốt hơn, biện chứng hơn so với việc xử lý mối quan hệ giữa thuế doanh thu và thuế lợi tức trước đây.

So với thuế lợi tức, thuế TNDN thể hiện rõ mục tiêu đòn bẩy kinh tế nhằm khuyến khích các khu vực kinh tế, ngành nghề, lĩnh vực phát triển theo mục tiêu định hướng của nhà nước. Đặc biệt, thuế TNDN chứa đựng nhiều nội dung miễn, giảm thuế theo mục tiêu và hoàn cảnh kinh tế. Đặc tính đó thể hiện mối tương quan hệ thống giữa thuế giái trị gia tăng – thuế thu nhập doanh nghiệp nói riêng và thuế gián thu – thuế trực thu nói chung.

Góp phần thúc đẩy quản lý, tăng cường công tác hạch toán kế toán của doanh nghiệp.

Việc tính đúng thuế TNDN trên nguyên tắc phải có hóa đơn , chứng từ, từ đó thúc đẩy các doanh nghiệp, người kinh doanh phải chú trọng tổ chức thực hiện tốt hơn công tác mở sổ sách kế toán, ghi chép, quản lý và sử dụng hỏa đơn, chứng từ.

Do làm tốt công tác kế toán , hóa đơn, chứng từ, các đối tượng nộp thuế theo kê khai đã lập và nộp tờ khai thuế tương đối đúng hạn và đầy đủ

Củng cố công tác quản lý thu thuế, nâng cao ý thức tự giác thực hiên nghĩa vụ nộp thuế của đối tượng thuế

Về đối tượng nộp thuế: Luật thuế TNDN hiện hành đã giới hạn phạm vi điều chỉnh về đối tượng nộp thuế chỉ còn là các doanh nghiệp. Việc phân định đối tượng nộp thuế, thu nhập chịu thuế là hoàn toàn phù hợp và thống nhất với quy định của Luật thuế thu nhập cá nhân và Luật quản lí thuế.

Về thuế suất: Luật thuế TNDN đã quy định thống nhất mức thuế suất, từng bước giảm thuế suất phổ thông từ 32% xuống 28% (áp dụng từ 1/1/2004), từ 28% xuống 25% (áp dụng từ 1/1/2009) tạo điều kiện cho các doanh nghiệp tích tụ vốn tái đâu tư mở rộng sản xuất kinh doanh, góp phần thu hút vốn đầu tư trực tiếp nước ngoài, khuyến khích phát triển sản xuất kinh doanh.

Về thu nhập chịu thuế: Luật thuế TNDN hiện hành từng bước mở rộng phạm vi áp dụng đối với các chi phí được trừ khi tính thu nhập chịu thuế. Ví dụ: Chi phí quảng cáo tiếp thị của doanh nghiệp mới thành lập là 15% trong 3 năm đầu. Các khoản chi phí không được trừ được quy định một cách chi tiết, rõ ràng (31 khoản).

2. Những bất cập của pháp luật về thuế thu nhập doanh nghiệp hiện hành

Bên cạnh những kết quả đạt được của Luật thuế TNDN hiện hành, trước yêu cầu cải cách thuế và thực tiễn thực thi thuế TNDN trong giai đoạn hiện nay còn bộc lộ nhiều bất cập cần tiếp tục được hoàn thiện. Một số tồn tại chính của Luật thuế TNDN hiện hành như sau:

– Về phương thức đánh thuế

Luật thuế TNDN chưa quy định một cách rõ ràng phương thức đánh thuế (theo tiêu thức thường trú hay nguồn phát sinh thu nhập). Mặc dù Luật thuế TNDN cũng đã bổ sung quy định về các văn phòng điều hành, chi nhánh cung cấp các dịch vụ, địa điểm xây dựng, đại lý, gọi chung là cơ sở thường trú tại Việt Nam thuốc đối tượng nộp thuế tại Việt Nam. Nhưng trong một số trường hợp, một số công ty Việt Nam có đầu tư ra nước ngoài, việc kê khai thuế thu nhập ở nước ngoài chưa được quy đinh cụ thể, vì vậy chưa có căn cứ xử lý về mặt pháp lý.

>>> Luật sư tư vấn pháp luật trực tuyến qua tổng đài: 1900.6568

– Về mức thuế suất: Mức thuế suất theo Luật thuế TNDN hiện nay là 25%. Đây là mức thuế suất trung bình so với khu vực, tuy nhiên mức thuế suất này vẫn còn khá cao so với một số nước, vùng lãnh thổ. Điều này sẽ là một trong những rào cản để các doanh nghiệp thực hiện tích tụ vốn và tái đầu tư mở rộng sản xuất kinh doanh.

– Về thu nhập chịu thuế: Về phương pháp xác định doanh thu, chi phí được trừ, không được trừ làm cơ sở tính thuế TNDN chưa cụ thể, chưa đảm bảo tính thực thi. Cụ thể là các quy định về thời điểm xác định doanh thu; cách xác định doanh thu trong một số trường hợp cụ thể ; các khoản chi phí được trừ và chưa được trừ chưa được quy định rõ ràng ; một số khoản chi phí thực tế cần thiết cho sản xuất kinh doanh nhưng không được chấp nhận khi tính thuế. Điều này vô hình chung đã khiến các doanh nghiệp phải chịu thuế nhiều hơn

– Về vấn đề chuyển lỗ: Quy định về vấn đề chuyển lỗ tại Thông tư 18/2011/TT-BTC đã thu hẹp quyền lợi của doanh nghiệp hơn so với quy định của Luật thuế TNDN. Đây cũng là một trong những bất cập trong cách thức ban hành văn bản pháp luật bởi vì Luật thuế TNDN là văn bản quy phạm pháp luật, là Luật khung cho việc áp dụng pháp luật, trong khi các Nghị định và Thông tư hướng dẫn là các văn bản áp dụng pháp luật, các văn bản này là sự cụ thể hóa các quy định của Luật nhưng không được trái với quy định của Luật.

– Thuế TNDN phục vụ quá nhiều các chính sách xã hội làm mất tính trung lập của thuế

Thuế TNDN còn được lồng nhiều chính sách xã hội vào các điều khoản ưu đãi miễn , giảm thuế như quy định về miễn, giảm thuế cho các đối tượng là thương binh, người tàn tật, Doanh nghiệp sử dụng nhiều lao động nữ, …Điều này gây phức tạp trong quản lý, làm giảm đi tính trung lập và tình thuần khiết kinh tế, dễ dẫn đến các hiện tượng lợi dụng để trốn thuế, lậu thuế.

– Mối quan hệ giữa thuế TNDN và thuế thu nhập cá nhân còn bất hợp lý

Chưa có quy định rõ mối quan hệ giữa thuế TNDN và thuế thu nhập cá nhân với người có thu nhập cao, vì trên thực tế có hiện tượng một cá nhân vừa có thu nhập từ kinh doanh, vừa có thu nhập từ tiền lương và các khoản thu nhập khác bị điều chỉnh bởi hai luật thuế

– Thuế TNDN còn một số điều khoản chưa phù hợp với thông lệ quốc tế

Thuế TNDN vẫn còn một số điều khoản chưa phù hợp với thông lệ quốc tế và chưa đảm bảo tính tương thích với các nên kinh tế thị trường khác trong khu vực. chẳng hạn như quy định về thuế suất ưu đãi cho các doanh nghiệp có tỷ lệ xuất khẩu sản phẩm cao,…

– Công tác quản lý hóa đơn, chứng từ

Hiện nay không ít các hành vi vi phạm về lĩnh vực hóa đơn, chứng từ đã được nhận diện, như: giả mẫu hóa đơn tự in của đơn vị khác; in hoặc sử dụng hóa đơn tài chính giả; bán hoặc mua bán hóa đơn khống chỉ để sử dụng; ghi hóa đơn có nội dung liên 1 khác liên 2 để trốn thuế; ghi gian lận nội dung kinh tế khi lập hóa đon, thông đồng với một số đơn vị lập hóa đơn có giá trị cao hơn thực tế để thanh toán quyết toán tài chính và hạch toàn khống chi phí trong doanh nghiệp làm giảm tối thiểu mức thấp nhất nghĩa vụ nộp thuế TNDN; thành lập doanh nghiệp, mua bán háo đơn nhưng không kinh doanh, sử dụng hóa đơn và múc đích bất hợp pháp, …

– Công tác quản lý thu thuế

Môi trường quản lý thuế chưa tạo điều kiện cho công tác quản lý thu

Đối với cơ quan thuế: năng lực, trình độ quản lý thuế còn những điểm chưa đáp ứng so với yêu cầu quản lý thuế hiện đại, khoa học

Đối với người nộp thuế: tình trạng trốn thuế, lậu thuế, gian lận về thuế còn diễn ra, làm thất thu nguồn ngân sách nhà nước, không đảm bảo tính công bằng xã hội. Một số hộ gia đình cá nhân kinh doanh cố ý, tìm mọi cách gian lận các khoản thuế phải nộp.

Đối với các cơ quan chức năng và tổ chức liên quan: chưa thực sự coi công tác thuế là nhiệm vụ của địa phương mình. Các cơ quan thiếu sự phối hợp chặt chẽ, đồng bộ, có hiệu quả…

– Về một số khoản chi cụ thể: Luật thuế TNDN hiện hành quy định về một số khoản chi cụ thể chưa hợp lý. Chẳng hạn: quy định về phần giá trị hàng hóa tổn thất, cá khoản chi khấu hao tài sản cố định, khoản chi nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa, khoản chi là tiền lương, tiền công và các khoản phải trả cho người lao động, phần chi quảng cáo, tiếp thị, khuyến mại, hoa hồng môi giới… Một trong những bất cập của pháp luật thuế TNDN hiện hành là liệt kê các tài sản cố định hiện hữu được để xác định trích khấu hao tính vào chi phí được trừ khi xác định thu nhập chịu thuế. Ngoài ra, hạn chế của Luật thuế TNDN hiện hành là chưa có quy định cụ thể nào về việc xác định doanh thu, chi phí làm căn cứ cho thu nhập chịu thuế của các hình thức kinh doanh như: bán hàng đa cấp, bán hàng qua mạng.

– Về ưu đãi thuế TNDN: Việc xác định thu nhập chịu thuế và thu nhập được ưu đãi thuế theo quy định của Luật thuế TNDN hiện hành là chưa hợp lý khi toàn bộ các khoản thu nhập khác đều không được ưu đãi thuế (trong đó có nhiều khoản thu nhập khác liên quan đến hoạt động kinh doanh được ưu đãi thuế) là bất hợp lý, ảnh hưởng đến quyền lợi chính đáng của các doanh nghiệp.

Về ưu đãi thuế suất thuế TNDN: Luật thuế TNDN hiện hành quy định các doanh nghiệp nằm trong khu kinh tế cũng hưởng ưu đãi như là doanh nghiệp trên địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn là chưa phù hợp.