Thuế thu nhập cá nhân? Trợ cấp hưu trí một lần? Có phải đóng thuế thu nhập cá nhân đối với trợ cấp hưu trí một lần hay không?

Chúng ta đều biết, thuế có vai trò quan trọng và là nguồn thu chính đối với các quốc gia. Các chế độ bảo hiểm xã hội cũng có những ý nghĩa to lớn đối với đời sống của người dân. Chế độ hưu trí là một trong số những chính sách bảo hiểm xã hội được Đảng và Nhà nước ta quan tâm và phát triển nhằm mục đích đảm bảo người lao động khi về già sẽ có một khoản chi phí chi trả cho những nhu cầu sống cơ bản và chăm sóc sức khỏe của bản thân mình. Bài viết dưới đây Luật Dương Gia sẽ giúp người đọc tìm hiểu quy định về chế độ này và các cá nhân có phải đóng thuế thu nhập cá nhân đối với trợ cấp hưu trí một lần hay không?

Luật sư tư vấn pháp luật trực tuyến miễn phí: 1900.6568

1. Thuế thu nhập cá nhân:

1.1. Thuế thu nhập cá nhân là gì?

Trong các văn bản pháp luật hiện nay, chưa có định nghĩa cụ thể và chính xác về thuế thu nhập cá nhân. Từ các văn bản pháp luật liên quan, ta có thể hiểu thuế thu nhập cá nhân theo định nghĩa sau đây, cụ thể:

Thuế thu nhập cá nhân được hiểu là một trong những loại thuế trực thu được Nhà nước quy định đánh thuế trực tiếp vào thu nhập thực nhận của các cá nhân trong một năm, từng tháng hoặc theo từng lần cụ thể. Thuế thu nhập cá nhân được thu vào một số khoản thu nhập cao và chính đáng của cá nhân khác nhau để nhằm mục đích thực hiện việc điều tiết thu nhập giữa các tầng lớp dân cư khác nhau trong thực tế đời sống từ đó thuế thu nhập cá nhân đã góp phần thực hiện công bằng xã hội và tăng nguồn thu cho ngân sách Nhà nước.

Hay ta có thể hiểu một cách đơn giản như sau, thuế thu nhập cá nhân là loại thuế trực thu được quy định trong các văn bản pháp luật cụ thể và đánh vào thu nhập của các cá nhân để nhằm thực hiện công bằng xã hội, động viên một phần thu nhập của cá nhân vào ngân sách nhà nước và có thể được sử dụng để điều tiết vĩ mô nền kinh tế nước ta thông qua các việc như sau: khuyến khích các cá nhân làm việc hay nghỉ ngơi, Nhà nước thu hay không thu thuế đối với các khoản thu nhập từ kinh doanh hay các hoạt động đầu tư khác.

1.2. Đặc điểm của thuế thu nhập cá nhân:

Thuế thu nhập cá nhân có những vai trò rất quan trọng và mang những đặc điểm cụ thể như sau:

– Đặc điểm đầu tiên: Thuế thu nhập cá nhân là một loại thuế trực thu, loại thuế được Nhà nước quy định đánh lên tất cả cá nhân có thu nhập phải chịu thuế. Vì đây là loại thuế trực thu nên người chịu thuế thường khó có thể chuyển gánh nặng về thuế cho các đối tượng khác, cũng bởi vì lý do đó, cho nên tâm lý của người chịu thuế thường nặng nề hơn khi thực hiện nghĩa vụ thuế này so với các loại thuế gián thu khác trong thực tiễn đời sống.

– Đặc điểm thứ hai: Thuế thu nhập cá nhân luôn được gắn với chính sách xã hội của mỗi quốc gia. Mỗi quốc gia sẽ có các quy định khác nhau về loại thuế này và có các chính sách xã hội cụ thể đối với việc thực hiện nghĩa vụ nộp thuế của các cá nhân khác nhau.

– Đặc điểm thứ ba: Việc đánh thuế thu nhập cá nhân lên các đối tượng chịu thuế thường áp dụng theo nguyên tắc lũy tiến từng phần.

– Một đặc điểm vô cùng quan trọng nữa là thuế thu nhập cá nhân là một loại thuế khá phức tạp từ việc quản lý thuế; thu thuế đòi hỏi trình độ; kỹ thuật cao đến chi phí quản lý thuế cũng rất lớn. Chính vì thế, các cơ quan quản lý thuế phải nắm được các nguồn thu nhập của người chịu thuế, tình trạng cư trú của họ ở Việt Nam để đảm bảo nghĩa vụ nộp thuế của các cá nhân.

1.3. Chức năng, vai trò của thuế thu nhập cá nhân:

Thuế thu nhập cá nhân có rất nhiều chức năng và vai trò quan trọng, chúng ta có thể kể ra một số các vai trò cụ thể sau đây:

– Thuế thu nhập cá nhân góp phần tăng nguồn thu cho ngân sách Nhà nước:

Như tất cả các loại thuế khác, việc nộp thuế thu nhập cá nhân góp phần đảm bảo cho ngân sách Nhà nước. Nền kinh tế nước ta ngày càng phát triển thì các thu nhập bình quân đầu người của cá nhân ngày càng tăng lên cũng chính từ đó thuế thu nhập cá nhân càng trở lên to lớn và góp phần quan trọng vào việc tăng thu cho ngân sách Nhà nước.

– Thuế thu nhập cá nhân góp phần thực hiện công bằng xã hội:

Mỗi quốc gia có những quy định cụ thể về các chế độ của thuế thu nhập cá nhân tuy nhiên đặc điểm chung của pháp luật các quốc gia trên thế giới đó là thuế thu nhập cá nhân chỉ đánh vào thu nhập cao hơn mức khởi điểm thu nhập chịu thuế và không đánh thuế vào những cá nhân có thu nhập vừa đủ nuôi sống bản thân và gia đình ở mức cần thiết. Có nhiều nước còn có quy định về việc miễn hay giảm thuế cho những cá nhân mang các gánh nặng xã hội.

Ở nước ta hiện nay, thu nhập của các tầng lớp nhân dân trong xã hội có sự chênh lệch nhất định. Số đông dân cư có thu nhập còn thấp và chưa đáp ứng được nhu cầu cuộc sống và ngược lại, cũng có một số cá nhân có thu nhập khá cao và dư giả, nhất là những cá nhân làm việc trong các doanh nghiệp có vốn đầu tư nước ngoài; trong khu chế xuất hoặc có một số cá nhân người nước ngoài làm việc tại Việt Nam. Chính vì thế, khi xét trên phương diện công bằng xã hội và phương diện công cụ quản lý vĩ mô của Nhà nước thì thuế thu nhập cá nhân có vị trí cực kỳ quan trọng trong việc điều tiết thuế thu nhập đối với những người có thu nhập cao và nhằm đảm bảo thực hiện chính sách công bằng xã hội.

2. Trợ cấp hưu trí một lần:

2.1. Chế độ hưu trí:

Theo quy định của pháp luật, ta có thể hiểu hưu trí là một chế độ quan trọng của bảo hiểm xã hội nhằm để bảo đảm vật chất cho người lao động khi họ đã hết tuổi lao động.

Hay ta có thể hiểu cụ thể như sau, chế độ hưu trí là chế độ chi trả lương hưu cho người lao động đã hết tuổi làm việc theo quy định của pháp luật – nhằm đảm bảo lao động khi về già có chi phí chi trả cho những nhu cầu sống cơ bản và chăm sóc sức khỏe. Đây là một trong những chế độ người lao động được hưởng khi tham gia bảo hiểm xã hội

Theo quy định của pháp luật hiện hành, từ năm 2021 độ tuổi được nhận chế độ hưu trí được quy định như sau:

+ Lao động nam được nghỉ hưu khi đủ 60 tuổi 03 tháng.

+ Lao động nữ được nghỉ hưu khi đủ 55 tuổi 04 tháng.

Sau đó, cứ mỗi năm tăng thêm 03 tháng với lao động nam và 04 tháng với lao động nữ – cho đến khi đủ 62 tuổi với lao động nam vào năm 2028 và đủ 60 tuổi với lao động nữ vào năm 2035.

2.2. Điều kiện hưởng trợ cấp 1 lần khi nghỉ hưu:

Theo quy định của Điều 58

“Người lao động có thời gian đóng bảo hiểm xã hội cao hơn số năm tương ứng với tỷ lệ hưởng lương hưu 75% thì khi nghỉ hưu, ngoài lương hưu còn được hưởng trợ cấp một lần.”

Như vậy, theo quy định của pháp luật để các cá nhân là người lao động được hưởng trợ cấp một lần khi nghỉ hưu, người lao động phải có số năm đóng bảo hiểm xã hội cao hơn số năm tương ứng với tỷ lệ hưởng 75%. Tuy nhiên, tùy thuộc vào từng đối tượng cụ thể mà số năm đóng bảo hiểm xã hội tương ứng với tỷ lệ hưởng lương hưu 75% là khác nhau.

Ngoài ra, tại Điều 56 và Điều 74 Luật bảo hiểm xã hội 2014, người lao động tham gia bảo hiểm xã hội (cả bắt buộc và tự nguyện) đủ tuổi nghỉ hưu theo quy định muốn được hưởng tỉ lệ lương hưu tối đa 75% thì cần đóng bảo hiểm xã hội với số năm như sau: Lao động nữ, thời gian nghỉ hưu từ năm 2021 số năm đóng bảo hiểm xã hội là 30 năm; Lao động nam, thời gian nghỉ hưu từ năm 2021, 2022 số năm đóng bảo hiểm xã hội là 34, 35 năm.

Như vậy, để các cá nhân được nhận trợ cấp 1 lần khi nghỉ hưu, từ năm 2021, lao động nữ phải có trên 30 năm đóng bảo hiểm xã hội, lao động nam phải có trên 34 năm đóng bảo hiểm xã hội (nếu nam nghỉ hưu từ 2022 thì cần đóng bảo hiểm xã hội trên 35 năm).

3. Có phải đóng thuế thu nhập cá nhân đối với trợ cấp hưu trí một lần hay không?

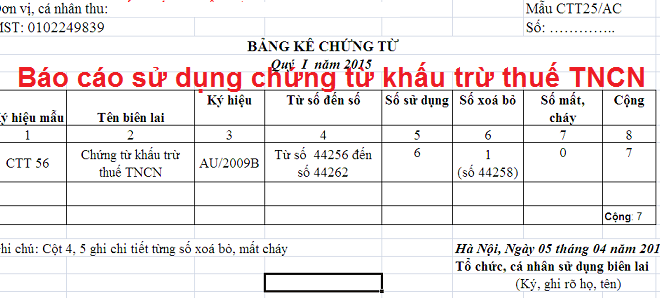

Theo điểm b khoản 2 Điều 2 Thông tư 111/2013/TT-BTC của Bộ tài chính đã quy định về các khoản phụ cấp, trợ cấp không tính vào thu nhập chịu thuế khi tính thuế thu nhập cá nhân có nội dung sau đây:

+ Không tính vào thu nhập chịu thuế khi tính thuế thu nhập cá nhân đối với trợ cấp, phụ cấp ưu đãi hàng tháng và trợ cấp một lần theo quy định của pháp luật về ưu đãi người có công.

+ Không tính vào thu nhập chịu thuế khi tính thuế thu nhập cá nhân đối với trợ cấp hàng tháng, trợ cấp một lần đối với các đối tượng tham gia kháng chiến, bảo vệ tổ quốc, làm nhiệm vụ quốc tế, thanh niên xung phong đã hoàn thành nhiệm vụ.

+ Các khoản phụ cấp quốc phòng, an ninh; các khoản trợ cấp đối với lực lượng vũ trang.

+ Phụ cấp độc hại, nguy hiểm đối với những ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm.

+ Phụ cấp thu hút, phụ cấp khu vực.

+ Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi,

+ Trợ cấp đối với các đối tượng được bảo trợ xã hội theo quy định của pháp luật.

+ Phụ cấp phục vụ đối với lãnh đạo cấp cao.

+ Trợ cấp một lần đối với cá nhân khi chuyển công tác đến vùng có điều kiện kinh tế xã hội đặc biệt khó khăn, hỗ trợ một lần đối với cán bộ công chức làm công tác về chủ quyền biển đảo theo quy định của pháp luật. Trợ cấp chuyển vùng một lần đối với người nước ngoài đến cư trú tại Việt Nam, người Việt Nam đi làm việc ở nước ngoài.

+ Phụ cấp đối với nhân viên y tế thôn, bản.

+ Phụ cấp đặc thù ngành nghề.

Như vậy, theo quy định của pháp luật hiện hành thì các khoản được hưởng liên quan đến chế độ hưu trí một lần sẽ không được tính vào thu nhập chịu thuế vì vậy người lao động sẽ không phải chịu thế thuế thu nhập cá nhân với khoản trợ cấp hưu trí một lần.