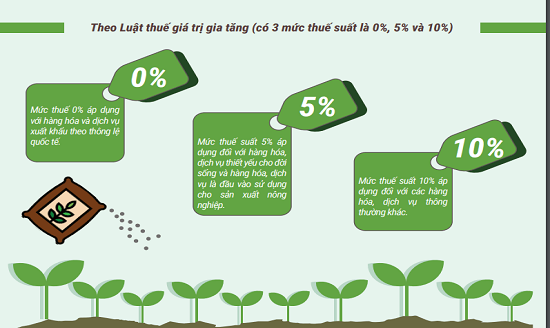

Thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng. Thực tế rất nhiều người thắc mắc rằng bán nhà đất có phải chịu thuế giá trị gia tăng không?

Mục lục bài viết

1. Bán nhà đất có phải chịu thuế giá trị gia tăng không?

Căn cứ Điều 2

Đối tượng chịu thuế giá trị gia tăng là tất cả hàng hóa, dịch vụ nhằm mục đích sử dụng cho hoạt động sản xuất, kinh doanh cũng như tiêu dùng ở Việt Nam. Các đối tượng nộp thuế giá trị gia tăng là các tổ chức, cá nhân sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế không phân biệt ngành nghề, hình thức, tổ chức kinh doanh và tổ chức, cá nhân nhập khẩu hàng hóa, mua dịch vụ từ nước ngoài chịu thuế như các tổ chức kinh doanh được thành lập theo quy định; các tổ chức kinh tế của tổ chức chính trị, tổ chức chính trị – xã hội, tổ chức xã hội, tổ chức xã hội – nghề nghiệp, đơn vị vũ trang nhân dân, tổ chức sự nghiệp; các doanh nghiệp có vốn đầu tư nước ngoài và bên nước ngoài tham gia hợp tác kinh doanh; các cá nhân, hộ gia đình, nhóm người kinh doanh độc lập và các đối tượng khác có hoạt động sản xuất, kinh doanh, nhập khẩu.

Theo quy định tại Điều 5 Văn bản hợp nhất số 01/VBHN-VPQH Luật thuế giá trị gia tăng, các đối tượng không chịu thuế bao gồm:

– Sản phẩm trồng trọt, chăn nuôi, thủy sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác; hoặc mới chỉ qua sơ chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu.

– Trường hợp các doanh nghiệp, hợp tác xã mua sản phẩm trồng trọt, chăn nuôi, thủy sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác; hoặc mới chỉ qua sơ chế thông thường bán cho doanh nghiệp, hợp tác xã khác thì sẽ không kê khai, tính nộp thuế giá trị gia tăng những sẽ được khấu trừ thuế giá trị gia tăng đầu vào.

– Đối với sản phẩm là giống vật nuôi, giống cây trồng, bao gồm trứng giống, con giống, cây giống, hạt giống, tinh dịch, phôi, vật liệu di truyền.

– Hoạt động tưới, tiêu nước; nạo vét kênh, mương nội đồng phục vụ sản xuất nông nghiệp; cày, bừa đất; dịch vụ thu hoạch sản phẩm nông nghiệp.

– Phân bón; thức ăn gia súc, gia cầm và thức ăn cho vật nuôi khác; thức ăn gia súc, gia cầm và thức ăn cho vật nuôi khác; máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp.

– Các sản phẩm muối tạo ra từ nước biển, muối mỏ tự nhiên, muối tinh, muối i-ốt mà thành phần chính là Na-tri-clo-rua (NaCl).

– Nhà ở thuộc diện sở hữu nhà nước nguồn gốc từ Nhà nước bán cho người đang thuê.

– Chuyển quyền sử dụng đất..

– Các dịch vụ tài chính, ngân hàng, kinh doanh chứng khoán.

– Các dịch vụ về y tế, thú y.

– Dịch vụ bưu chính, viễn thông công ích và In-ter-net phổ cập.

– Dịch vụ duy trì vườn thú, vườn hoa, công viên, cây xanh đường phố, chiếu sáng công cộng; dịch vụ tang lễ.

– Dịch vụ dạy học, dạy nghề.

– Dịch vụ quy tu, sửa chữa bằng nguồn vốn nhân dân.

– Dịch vụ phát sóng truyền hình bằng ngân sách nhà nước.

– Xuất bản, nhập khẩu sách, báo chí,…

– Vận chuyển hành khách công công bằng xe buýt, xe điện.

– Vũ khí, khí tài chuyên dùng phục vụ quốc phòng, an ninh.

– Hàng hóa nhập khẩu trong trường hợp viện trợ nhân đạo, viện trợ không hoàn lại; quà tặng cho cơ quan nhà nước,…

– Hàng hóa chuyển khẩu, quá cảnh qua lãnh thổ Việt Nam.

– Chuyển giao công nghệ.

– Vàng nhập khẩu dạng thỏi, miếng chưa được chế tác thành sản phẩm mỹ nghệ, đồ trang sức hay sản phẩm khác.

– Sản phẩm xuất khẩu là tài nguyên, khoáng sản khai thác chưa chế biến.

– Sản phẩm nhân tạo dùng để thay thế cho bộ phận cơ thể của người bệnh.

– Nạng, xe lăn và dụng cụ chuyên dùng khác cho người tàn tật.

– Hàng hóa, dịch vụ của hộ, cá nhân kinh doanh có mức doanh thu hàng năm từ một trăm triệu đồng trở xuống.

Như vậy, theo quy định nêu trên, chuyển quyền sử dụng đất sẽ không phải chịu thuế giá trị gia tăng.

Tuy nhiên khi chuyển nhượng đối với tài sản gắn liền trên đất vẫn sẽ phải tính thuế giá trị gia tăng.

2. Tính thuế giá trị gia tăng khi chuyển nhượng tài sản gắn liền trên đất:

Thuế giá trị gia tăng khi chuyển nhượng bất động sản được tính như sau:

Lưu ý: xác định giá đất được trừ để tính thuế giá trị gia tăng khi chuyển nhượng bất động sản gồm tài sản và quyền sử dụng đất: Khi thực hiện hoạt động chuyển nhượng bất động sản bao gồm cả tài sản và quyền sử dụng đất thì giá đất sẽ được trừ khi tính thuế giá trị gia tăng.

Giá tính thuế giá trị gia tăng = giá chuyển nhượng bất động sản – giá đất được trừ để tính thuế giá trị gia tăng

Trong đó:

– Giá đất được trừ để tính thuế giá trị gia tăng được quy định:

+ Đối với trường hợp Nhà nước giao đất để đầu tư cơ sở hạ tầng xây dựng nhà để bán:

Giá đất được trừ để tính thuế giá trị gia tăng sẽ bao gồm tiền sử dụng đất phải nộp ngân sách nhà nước; tiền bồi thường, giải phóng mặt bằng (nếu có).

Tiền bồi thường, giải phóng mặt bằng được hiểu là số tiền bồi thường, giải phóng mặt bằng theo phương án được cơ quan nhà nước có thẩm quyền phê duyệt, sẽ trừ vào tiền sử dụng đất, tiền thuê đất phải nộp theo quy định pháp luật về thu tiền sử dụng đất, thu tiền thuê đất, thuê mặt nước.

+ Đối với trường hợp đấu giá quyền sử dụng đất:

Giá đất được trừ để tính thuế giá trị gia tăng chính là giá đất trúng đấu giá.

+ Đối với trường hợp thuê đất để xây dựng cơ sở hạ tầng, xây dựng nhà để bán:

Giá đất được trừ để tính thuế giá trị gia tăng gồm tiền thuê đất phải nộp ngân sách nhà nước; tiền bồi thường, giải phóng mặt bằng (nếu có).

+ Đối với trường hợp cơ sở kinh doanh nhận chuyển nhượng quyền sử dụng đất của các tổ chức, cá nhân:

Giá đất được trừ để tính thuế giá trị gia tăng gồm giá đất tại thời điểm nhận chuyển nhượng quyền sử dụng đất, trong đó không bao gồm giá trị cơ sở hạ tầng.

Cơ sở kinh doanh sẽ được kê khai, khấu trừ thuế giá trị gia tăng đầu vào của cơ sở hạ tầng (nếu có).

+ Đối với trường hợp cơ sở kinh doanh nhận góp vốn bằng quyền sử dụng đất của tổ chức, cá nhân:

Giá đất được trừ để tính thuế giá trị gia tăng chính là giá ghi trong hợp đồng góp vốn.

+ Đối với cơ sở kinh doanh bất động sản thực hiện theo hình thức xây dựng – chuyển giao (BT) thanh toán bằng giá trị quyền sử dụng đất:

Giá đất được trừ để tính thuế giá trị gia tăng chính là giá tại thời điểm ký hợp đồng BT theo quy định.

(Căn cứ khoản 10 Thông tư số 219/2013/TT-BTC được sửa đổi bởi Khoản 1 Điều 1 Thông tư 13/2023/TT-BTC).

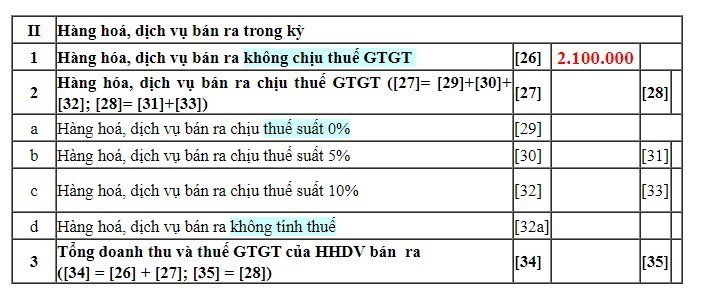

3. Kê khai thuế giá trị gia tăng khi chuyển nhượng tài sản gắn liền trên như thế nào?

Căn cứ điểm b khoản 1; tiết b.1 điểm b khoản 3 Điều 13 Thông tư số 80/2021/TT-BTC quy định trường hợp phân bổ bao gồm hoạt động chuyển nhượng bất động sản và việc khai thuế nộp thuế cũng bao gồm hoạt động chuyển nhượng bất động sản.

Khi đó, người nộp thuế thực hiện khai thuế giá trị gia tăng (theo mẫu số 05/GTGT ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC ).

Sau đó, nộp hồ sơ khai thuế giá trị gia tăng với cơ quan thuế tại tỉnh nơi có bất động sản chuyển nhượng.

Cuối cùng, người nộp thuế chịu trách nhiệm nộp tiền thuế đã kê khai vào ngân sách nhà nước tại tỉnh nơi có bất động sản chuyển nhượng.

Các văn bản pháp luật được sử dụng trong bài viết:

Văn bản hợp nhất số 01/VBHN-VPQH Luật thuế giá trị gia tăng.

Thông tư 219/2013/TT-BTC hướng dẫn thi hành Luật Thuế giá trị gia tăng và

Thông tư số 80/2021/TT-BTC hướng dẫn thi hành một số điều của luật quản lý thuế và nghị định số 126/2020/NĐ-CP ngày 19 tháng 10 năm 2020 của chính phủ quy định chi tiết một số điều của luật quản lý thuế.

THAM KHẢO THÊM: