Chi phí sử dụng dịch vụ đăng tin tuyển dụng chịu thuế như thế nào? Doanh nghiệp chế xuất hưởng chế độ ưu đãi như thế nào?

Hiện nay, khi xã hội ngày càng trở nên phát triển thì các loại hình dịch vụ, kinh doanh hàng hóa của các doanh nghiệp thì sẽ phải chịu thuế giá trị gia tăng theo như quy định của pháp luật hiện hành. Do đó, đối với các hoạt động mua sắm và sử dụng dịch vụ hiện nay thì khách hàng thường phải chi trả thêm một khoản tiền và khoản tiền này thường được gọi là tiền chi trả cho thuế VAT. Việc quy định thế giá trị gia tăng trên những mặt hàng này để nhằm mục đích tăng ngân sách Nhà nước.

Tuy nhiên, đối với những mặt hàng được quy định phải chịu thuế giá trị gia tăng này thì ngoài ra còn có các dịch vụ cũng phải chịu thuế giá trị gia tăng theo như quy định của pháp luật hiện hành. Đối với hoạt động cung cấp dịch vụ cho Doanh nghiệp khu chế xuất thì việc chịu thuế giá trị gia tằng này được quy định như thế nào? Trong nội dung bài viết dưới đây, Luật Dương Gia sẽ gửi tới quý bạn đọc nội dung liên quan đến việc nộp thuế giá trị gia tăng theo như quy định của pháp luật hiện hành như sau:

Luật sư tư vấn luật miễn phí qua tổng đài điện thoại: 1900.6568

Cơ sở pháp lý:

–

– Thông tư 219/2013/TT-BTC hướng dẫn Luật thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP do Bộ trưởng Bộ Tài chính ban hành

1. Khái quát về thuế VAT

Trước khi đi vào tìm hiểu nội dung về thuế VAT khi cung cấp dịch vụ cho Doanh nghiệp khu chế xuất được pháp luật hiện hành quy định với nội dung như thế nào? Thì trong nội dung mục một này tác giả sẽ giúp quý bạn đọc hiểu thêm về nội dung về định nghĩa liên quan đến Thuế VAT mà pháp luật hiện hành quy định. Mà cụ thể ở đây là theo như quy định của Luật Thuế giá trị gia tăng thì có quy định về định nghĩa thuế VAT là:

Thuế VAT trước đây còn gọi là Thuế trị giá gia tăng. Thuế giá trị gia tăng tiếng Pháp là Taxe Sur La Valeur Ajou tée (TVA), tiếng Anh là Value Added Tax (VAT) và được dịch sang tiếng Việt của chúng ta là thuế giá trị gia tăng. Thuế giá trị gia tăng được biết đến ở đây được định nghĩa dưới góc độ pháp lý đó là: “thuế giá trị gia tăng là một dạng của thuế thương vụ và là một loại thuế gián thu được đánh vào người tiêu dùng cuối cùng, mặc dù chủ thể đem nộp nó cho cơ quan thu là các doanh nghiệp”. Do thuế giá trị gia tăng có mục đích là một khoản thuế đối với việc tiêu thụ, cho nên hàng xuất khẩu (theo định nghĩa này thì người tiêu dùng ở nước ngoài) thường không phải chịu thuế thuế giá trị gia tăng hoặc cách khác, thuế giá trị gia tăng đối với người xuất khẩu được hoàn lại.

Theo như quy định của pháp luật hiện hàn thì thuế VAT (thuế giá trị gia tăng hay thuế GTGT) được xác định là loại thuế gián thu và tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh từ quá trình sản xuất, lưu thông cho đến khi tới tay người tiêu dùng.

Đồng thời thì khái niệm thuế giá trị gia tăng được pháp luật thuế Việt Nam quy định về khái niệm trong luật rất cụ thể. Và được quy định tại Điều 2 Luật Thuế giá trị gia tăng 2008 quy định: “Thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hoá, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.” Như vậy, từ khía niệm vừa được nêu ra trong Luật hiện hành thì có thể khẳng định một điều rằng thuế giá trị gia tăng được xác định là loại thuế chỉ áp dụng trên phần giá trị tăng thêm mà không phải đối với toàn bộ giá trị hàng hóa, dịch vụ. Đồng thời thì loại thuế giá trị gia tăng là loại thuế gián thu, được cộng vào giá bán hàng hóa, dịch vụ và do người tiêu dùng trả khi sử dụng sản phẩm đó. Mặc dù trên thực tế thì khi đi mua hàng thì người tiêu dùng mới chính là người chi trả thuế giá trị gia tăng, nhưng theo như quy định của pháp luật hiện hành thì người trực tiếp thực hiện nghĩa vụ đóng thuế giá trị gia tăng với Nhà nước lại là đơn vị sản xuất, kinh doanh những sản phẩm và mặt hàng hóa đó.

Thuế giá trị gia tăng là một trong các loại thuế bắt nguồn tư các quốc gia ở Châu Âu, và loại thuế này đucợ biết đến là có xuất phát điểm là từ nước Pháp – đất nước đầu tiên ban hành Luật thuế giá trị gia tăng trên thế giới vào năm 1954. Tính đến thời điểm hiện tại, thuế GTGT đã được áp dụng rộng rãi trên hầu như toàn bộ các nước trên thế giới (khoảng 130 quốc gia). Ở Việt Nam, trong kỳ họp thứ 11 của Quốc hội khóa 9, Quốc hội nước ta đã thông qua Luật thuế giá trị gia tăng. Luật này được ban hành ngày 22/5/1997 và có hiệu lực thi hành lần đầu tiên kể từ ngày 01/01/1999. Sau đó Luật Thuế giá trị gia tăng đã được thay thế bởi Luật Thuế giá trị gia tăng 2008 (được sửa đổi vào các năm 2013, 2014 và 2016)

Bởi vì pháp luật Việt Nam có đưa ra quy định về việc áp dụng thuế giá trị gia tăng trong nước là bởi vì Thuế giá trị gia tăng này được xác định là một trong các loại thuế giúp cân bằng ngân sách nhà nước, đóng vai trò quan trọng trong xây dựng và phát triển đất nước; giúp cho tổ chức và các cơ quan chức năng dễ dàng hơn trong quản lý thuế.

2. Thuế VAT khi cung cấp dịch vụ cho Doanh nghiệp khu chế xuất

Tóm tắt câu hỏi:

Thưa luật sư. Hiện tại bên công ty cháu (doanh nghiệp chế xuất) có sử dụng dịch vụ đăng tin tuyển dụng của các website để tìm ứng viên cho các vị trí cần tuyển của doanh nghiệp,. Dịch vụ này có được hưởng thuế suất 0% không ạ?

Luật sư tư vấn:

Trên cơ sở quy định của pháp luật hiện hành và cụ thể là theo như quy định của Thông tư số 219/2013/TT-BTC của Bộ Tài chính hướng dẫn thi hành Luật Thuế giá trị gia tăng và

Theo như quy định tại Khoản 20 Điều 4 Thông tư 219/2013/TT-BTC hướng dẫn Luật thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP do Bộ trưởng Bộ Tài chính ban hành quy định đới tượng chịu thuế giá trị gia tăng:

“Điều 4. Đối tượng không chịu thuế giá trị gia tăng

20. … Hàng hóa, dịch vụ được mua bán giữa nước ngoài với các khu phi thuế quan và giữa các khu phi thuế quan với nhau.

Khu phi thuế quan bao gồm: khu chế xuất, doanh nghiệp chế xuất, kho bảo thuế, khu bảo thuế, kho ngoại quan, khu kinh tế thương mại đặc biệt, khu thương mại – công nghiệp và các khu vực kinh tế khác được thành lập và được hưởng các ưu đãi về thuế như khu phi thuế quan theo Quyết định của Thủ tướng Chính phủ. Quan hệ mua bán trao đổi hàng hóa giữa các khu này với bên ngoài là quan hệ xuất khẩu, nhập khẩu…”

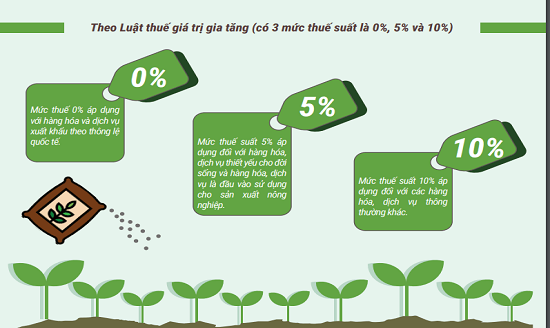

Bên cạnh đó thì cũng theo như quy định tại khoản 1 Điều 9, Thông tư 219/2013/TT-BTC ngày 31 tháng 12 năm 2013 của Bộ Tài chính thì thuế suất 0% áp dụng đối với hàng hóa, dịch vụ xuất khẩu; hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan; vận tải quốc tế; hàng hóa, dịch vụ thuộc diện không chịu thuế GTGT khi xuất khẩu, trừ các trường hợp không áp dụng mức thuế suất 0% hướng dẫn tại khoản 3 Điều 9,Thông tư 219/2013/TT-BTC.

Mặt khác, hàng hóa, dịch vụ xuất khẩu là hàng hóa, dịch vụ được bán, cung ứng cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam; bán, cung ứng cho tổ chức, cá nhân trong khu phi thuế quan; hàng hóa, dịch vụ cung cấp cho khách hàng nước ngoài theo quy định của pháp luật.

Cụ thể, trong nội dung được ghi nhận tại điểm b khoản 1 Điều 9, Thông tư 219/2013/TT-BTC thì dịch vụ xuất khẩu bao gồm dịch vụ cung ứng trực tiếp cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam; cung ứng trực tiếp cho tổ chức, cá nhân ở trong khu phi thuế quan và tiêu dùng trong khu phi thuế quan.

Trong trường hợp công ty của bạn là công ty nằm trong khu chế xuất (tức là khu phi thuế quan theo quy định tại Khoản 2 Điều 1

Theo đó điều kiện áp dụng thuế suất 0% đối với dịch vụ xuất khẩu được quy định tại Khoản 2 Điều 9 Thông tư 219/2013/TT-BTC:

“- Có hợp đồng cung ứng dịch vụ với tổ chức, cá nhân ở nước ngoài hoặc ở trong khu phi thuế quan;

– Có chứng từ thanh toán tiền dịch vụ xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật;”

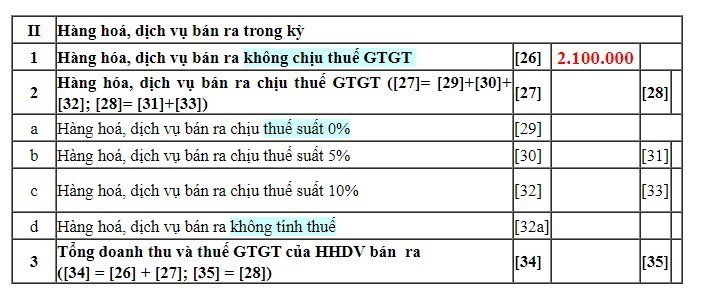

Như vậy, theo như quy định vừa được nêu ra thì để doanh nghiệp của bạn được áp dụng thuế thuế suất 0% đối với dịch vụ giữa nước ngoài với các khu phi thuế quan và giữa các khu phi thuế quan với nhau theo như quy định của pháp luật hiện hành.