Theo quy định của pháp luật hiện nay, mã số thuế là một dãy số, dãy chữ cái hoặc dãy ký tự được cấp bởi cơ quan nhà nước có thẩm quyền theo quy định của pháp luật về quản lý thuế cho người nộp thuế. Dưới đây là trình tự, thủ tục đăng ký mã số thuế cho văn phòng đại diện.

Mục lục bài viết

1. Thủ tục đăng ký mã số thuế cho văn phòng đại diện:

Trước hết, căn cứ theo quy định tại Điều 44 của Văn bản hợp nhất

Căn cứ theo quy định tại Điều 29 của Văn bản hợp nhất luật doanh nghiệp năm 2022 có quy định về mã số doanh nghiệp. Theo đó, mã số doanh nghiệp là dãy số đại diện cho doanh nghiệp trong các thủ tục sau:

– Thủ tục hành chính;

– Thực hiện nghĩa vụ thuế;

– Giao dịch dân sự của các doanh nghiệp.

Để có thể đăng ký mã số thuế cho văn phòng đại diện, cần phải thực hiện theo các quy trình như sau:

Bước 1: Văn phòng đại diện có nhu cầu thực hiện thủ tục đăng ký mã số thuế sẽ cần phải chuẩn bị một bộ hồ sơ đầy đủ và hợp lệ để đăng ký mã số thuế nộp tới cơ quan có thẩm quyền. Doanh nghiệp nộp hồ sơ đăng ký mã số thuế tại cơ quan thuế nơi văn phòng đại diện đó đặt trụ sở chính. Thành phần hồ sơ đóng vai trò vô cùng quan trọng trong quá trình làm việc với cơ quan nhà nước có thẩm quyền.

Hồ sơ cần phải chuẩn bị trong quá trình thực hiện thủ tục đăng ký mã số thuế cho văn phòng đại diện sẽ bao gồm các loại giấy tờ và tài liệu cơ bản sau đây:

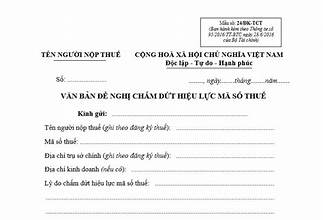

– Tờ khai đăng ký mã số thuế theo mẫu do pháp luật quy định, hiện nay đang được thực hiện theo mẫu số 02 ban hành kèm theo Thông tư 105/2020/TT-BTC của Bộ Tài chính về việc hướng dẫn về đăng ký thuế;

– Giấy chứng nhận đăng ký hoạt động của văn phòng đại diện do cơ quan nhà nước có thẩm quyền cung cấp, có mã số đơn vị phụ thuộc của doanh nghiệp là mã số thuế 13 số ở trạng thái T, hoặc giấy chứng nhận đăng ký doanh nghiệp được cấp bởi cơ quan có thẩm quyền, hoặc giấy chứng nhận đăng ký hoạt động của văn phòng đại diện được cấp trước giai đoạn ngày 01 tháng 12 năm 2015 theo quy định tại Thông tư 105/2020/TT-BTC của Bộ Tài chính về việc hướng dẫn về đăng ký thuế;

–

– Các loại giấy tờ khác khi được cơ quan nhà nước có thẩm quyền yêu cầu.

Bước 2: Sau khi chuẩn bị bộ hồ sơ đầy đủ và hợp lệ, nộp hồ sơ tới cơ quan có thẩm quyền. Cơ quan có thẩm quyền thực hiện thủ tục đăng ký mã số thuế cho văn phòng đại diện trong trường hợp này được xác định là cơ quan thuế nơi văn phòng đại diện đó đặt trụ sở chính. Có thể nộp hồ sơ trực tiếp tại cơ quan có thẩm quyền hoặc nộp thông qua dịch vụ bưu chính.

Bước 3: Cơ quan nhà nước có thẩm quyền tiếp nhận hồ sơ, xử lý hồ sơ theo quy định của pháp luật. Thời gian thực hiện thủ tục hành chính trong trường hợp này được xác định là 03 ngày làm việc được tính kể từ ngày nhận đầy đủ hồ sơ hợp lệ, cơ quan thuế có thẩm quyền sẽ cấp mã số thuế (13 số) cho văn phòng đại diện trực thuộc của doanh nghiệp có yêu cầu. Trong trường hợp hồ sơ còn thiếu, cơ quan thuế sẽ yêu cầu bổ sung, sửa đổi hồ sơ sao cho phù hợp với quy định của pháp luật. Trong trường hợp nhận thấy hồ sơ đã đầy đủ, cơ quan thuế sẽ đưa giấy biên nhận và giấy hẹn trả kết quả.

Bước 4: Sau khi được cấp mã số thuế, văn phòng đại diện cần phải thực hiện nghĩa vụ về thuế, thực hiện thủ tục hành chính, có các quyền và nghĩa vụ khác theo quy định của pháp luật. Tuy nhiên cần phải lưu ý, trong khoảng thời gian 10 ngày được tính kể từ ngày được cấp giấy chứng nhận đăng ký hoạt động văn phòng đại diện, các doanh nghiệp được xác định là đơn vị chủ quản của văn phòng đại diện đó cần phải thực hiện thủ tục đăng ký thuế với cơ quan thuế quản lý nơi văn phòng đại diện đó đặt trụ sở chính. Nếu quá thời hạn nêu trên mà doanh nghiệp chủ quản vẫn không thực hiện nghĩa vụ, doanh nghiệp sẽ bị xử phạt hành chính về việc chậm đăng ký thuế theo quy định của pháp luật.

2. Văn phòng đại diện của doanh nghiệp có được đăng ký mã số thuế riêng hay không?

Căn cứ theo quy định tại Điều 5 của Thông tư 105/2020/TT-BTC của Bộ Tài chính về việc hướng dẫn về đăng ký thuế, có quy định cụ thể về cấu trúc mã số thuế. Cụ thể như sau:

– Mã số thuế doanh nghiệp, mã số thuế của hợp tác xã, mã số thuế của các đơn vị phụ thuộc của doanh nghiệp, mã số thuế của đơn vị phụ thuộc hợp tác xã sẽ được cấp theo quy định của pháp luật về đăng ký doanh nghiệp/đăng ký hợp tác xã;

– Phân loại cấu trúc mã số thuế cũng cần phải được thực hiện theo quy định của pháp luật. Theo đó, người nộp thuế là tổ chức kinh tế, tổ chức khác có đầy đủ tư cách pháp nhân/không có tư cách pháp nhân tuy nhiên trực tiếp phát sinh nghĩa vụ thuế và tự chịu trách nhiệm về toàn bộ nghĩa vụ thuế trước pháp luật, thì sẽ được cấp mã số thuế 10 chữ số. Các đơn vị phụ thuộc được thành lập theo quy định của pháp luật của người nộp thuế nếu phát sinh nghĩa vụ thuế và trực tiếp thực hiện hoạt động khai thuế, nộp thuế thì sẽ được cấp mã số thuế 13 chữ số.

Đồng thời, căn cứ theo quy định tại Điều 3 của Thông tư 105/2020/TT-BTC của Bộ Tài chính về việc hướng dẫn về đăng ký thuế, có ghi nhận về việc, đơn vị phụ thuộc của các doanh nghiệp, hợp tác xã được xác định là chi nhánh, văn phòng đại diện của doanh nghiệp, hợp tác xã theo quy định của pháp luật về đăng ký doanh nghiệp, đăng ký hợp tác xã.

Theo đó thì có thể nói, theo Thông tư 105/2020/TT-BTC của Bộ Tài chính về việc hướng dẫn về đăng ký thuế, văn phòng đại diện của doanh nghiệp nếu phát sinh nghĩa vụ nộp thuế và trực tiếp thực hiện hoạt động khai thuế, nộp thuế thì văn phòng đại diện sẽ được cấp mã số thuế riêng là 13 chữ số. Quy trình thực hiện thủ tục đăng ký mã số thuế cho văn phòng đại diện sẽ được thực hiện theo phân tích nêu trên.

3. Cách tra cứu mã số thuế của văn phòng đại diện đơn giản:

Để có thể tra cứu mã số thuế của văn phòng đại diện, cần phải thực hiện theo các bước như sau:

Bước 1: Cá nhân có nhu cầu tra cứu mã số thuế của văn phòng đại diện sẽ cần phải truy cập vào trang thông tin của Tổng cục thuế theo địa chỉ: Http:/:tracuunnt.gdt.gov.vn.

Bước 2: Chọn vào mục “thông tin về người nộp thuế”.

Bước 3: Điền thông tin để có thể tra cứu mã số thuế của văn phòng đại diện.

Bước 4: Nhập mã xác nhận để nhận kết quả. Sau đó nhấn vào tên doanh nghiệp thể hiện ở ô kết quả để có thể xem thông tin chi tiết.

Các văn bản pháp luật được sử dụng trong bài viết:

– Thông tư 105/2020/TT-BTC của Bộ Tài chính về việc hướng dẫn về đăng ký thuế;

– Văn bản hợp nhất 07/VBHN-VPQH 2022 Luật Doanh nghiệp;

– Công văn 1438/TCT-KK của Tổng cục Thuế về đăng ký thuế đối với nhà thầu nước ngoài;

– Công văn 54/TCT-KK của Tổng cục Thuế về một số điểm mới về đăng ký thuế và thực hiện quy định về đăng ký thuế;

– Công văn 3706/TCT-KK của Tổng cục Thuế về việc triển khai và giới thiệu các nội dung mới của Thông tư

THAM KHẢO THÊM: