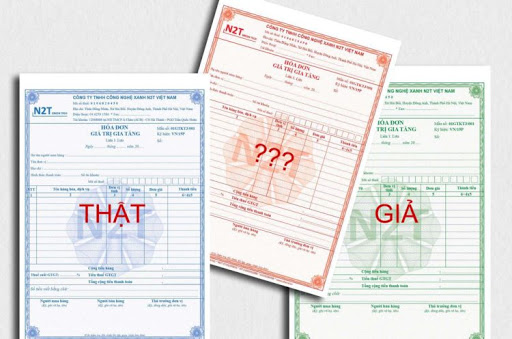

Trong quá trình quản lý thuế, việc kê khai hóa đơn đầu vào là một trong những nhiệm vụ quan trọng, cần thiết của các doanh nghiệp. Điều này sẽ giúp cho các doanh nghiệp nhận được quyền lợi khấu trừ thuế giá trị gia tăng, tránh những vi phạm pháp luật về thuế. Vậy thời hạn kê khai hóa đơn giá trị gia tăng đầu vào là bao lâu?

Mục lục bài viết

1. Thời hạn kê khai hóa đơn giá trị gia tăng đầu vào mới nhất:

Hóa đơn giá trị gia tăng đầu vào được hiểu là loại hóa đơn sẽ phải kê khai khi doanh nghiệp mua sắm hàng hóa, nguyên vật liệu và sử dụng dịch vụ nhằm mục đích để sản xuất và kinh doanh.

Căn cứ điểm đ khoản 1 Điều 12

Nếu như cơ sở kinh doanh có phát hiện số thuế giá trị gia tăng đầu vào khi kê khai, khấu trừ có sai sót thì sẽ được kê khai và khấu trừ bổ sung vào thời điểm trước khi cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

Đồng thời, tại khoản 8 Điều 14 Thông tư số 219/2013/TT-BTC quy định như sau: trường hợp thuế giá trị gia tăng đầu vào phát sinh trong kỳ nào thì sẽ được kê khai và khấu trừ khi xác định được số thuế phải nộp của kỳ đó (lưu ý là không cần phân biệt đã xuất dùng hay còn để trong kho).

Căn cứ Điều 47 Luật quản lý thuế quy định về việc khai bổ sung hồ sơ khai thuế như sau:

– Người nộp thuế sẽ được bổ sung hồ sơ khai thuế trong thời hạn 10 năm tính từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót và trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra nếu như trong trường hợp người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót.

– Người nộp thuế vẫn được khai bổ sung hồ sơ khai thuế khi cơ quan thuế, cơ quan có thẩm quyền đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế.

Như vậy, từ những quy định trên có thể thấy thời hạn kê khai hóa đơn đầu vào được thực hiện trong kỳ tính thuế phát sinh thuế giá trị gia tăng đầu vào. Ngoài ra, doanh nghiệp được quyền kê khai bổ sung hóa đơn đầu vào trong trường hợp có sai sót tại bất cứ thời điểm nào trong thời hạn 10 năm miễn là trước khi cơ quan thuế thanh tra, kiểm tra.

2. Doanh nghiệp khấu trừ thuế giá trị gia tăng đầu vào như thế nào?

Đối với cơ sở kinh doanh nộp thuế giá trị gia tăng theo phương pháp khấu trừ thuế được khấu trừ thuế giá trị gia tăng đầu vào theo quy định dưới đây:

– Khấu trừ toàn bộ thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng (bao gồm cả thuế gia tăng đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng).

– Cơ sở kinh doanh chỉ được khấu trừ số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng: áp dụng với trường hợp thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế.

Cơ sở kinh doanh phải đảm bảo thực hiện hạch toán riêng thuế giá trị gia tăng đầu vào được khấu trừ và không được khấu trừ (ngoại trừ trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ % giữa doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu hàng hóa, dịch vụ bán ra).

– Được khấu trừ toàn bộ đối với thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ bán cho tổ chức, cá nhân sử dụng nguồn vốn viện trợ nhân đạo, viện trợ không hoàn lại.

– Được khâu trừ toàn bộ đối với thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ sử dụng cho hoạt động tìm kiếm, thăm dò, phát triển mỏ dầu, khí.

3. Điều kiện được khấu trừ thuế giá trị gia tăng đầu vào:

Theo quy định tại khoản 2 Điều 12 Văn bản hợp nhất số 01/VBHN-VPQH Luật thuế giá trị gia tăng quy định cơ sở kinh doanh được khấu trừ thuế giá trị gia tăng đầu vào phải đáp ứng đủ các điều kiện sau đây:

– Phải có hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ hoặc các chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu.

– Đảm bảo có chứng từ thanh toán không dùng tiền mặt (đối với hàng hóa, dịch vụ mua vào). Ngoại trừ hàng hóa, dịch vụ mua từng lần có giá trị dưới 20 triệu đồng.

– Đối với mặt hàng là hàng hóa, dịch vụ xuất khẩu phải đáp ứng điều kiện:

+ Phải có hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ hoặc các chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu.

+ Đảm bảo có chứng từ thanh toán không dùng tiền mặt (đối với hàng hóa, dịch vụ mua vào). Ngoại trừ hàng hóa, dịch vụ mua từng lần có giá trị dưới 20 triệu đồng.

+ Có hợp đồng ký kết với bên nước ngoài về việc bán, gia công hàng hóa, cung ứng dịch vụ.

+ Có hóa đơn bán hàng hóa, dịch vụ.

+ Có chứng từ thanh toán không dùng tiền mặt.

+ Đối với hàng hóa xuất khẩu phải có tờ khai hải quan.

Lưu ý: với trường hợp thanh toán tiền hàng hóa, dịch vụ xuất khẩu mà dưới hình thức là thanh toán bù trừ giữa hàng hóa, dịch vụ xuất khẩu với hàng hóa, dịch vụ nhập khẩu, trả nợ thay Nhà nước: đây được coi là hình thức thanh toán không dùng tiền mặt.

4. Không kê khai hóa đơn đầu vào có bị xử phạt không?

Theo quy định hóa đơn đầu vào chỉ được khấu trừ thuế giá trị gia tăng khi doanh nghiệp thực hiện kê khai hóa đơn. Nếu như doanh nghiệp không kê khai hóa đơn đầu vào sẽ ảnh hưởng trực tiếp đến chính quyền lợi của doanh nghiệp đó.

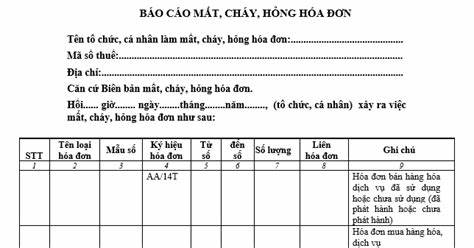

Ngoài ra, việc không kê khai hóa đơn đầu vào có thể dẫn đến việc doanh nghiệp bị xử phạt với hành vi làm mất hóa đơn khi cơ quan thuế thanh kiểm tra mà không thể xuất trình, chứng minh được hóa đơn đầu vào cho các hàng hóa, dịch vụ doanh nghiệp đã mua. Và có thể sẽ bị xử phạt về hành vi trốn thuế do không kê khai hóa đơn đầu vào và cơ quan thuế chứng minh được đây là hành vi nhằm mục đích trốn doanh thu.

Do đó, doanh nghiệp cần chú ý đến vấn đề kê khai hóa đơn đầu vào theo quy định. Hiện nay, pháp luật không có quy định bắt buộc doanh nghiệp phải kê khai mà việc kê khai hóa đơn đầu vào này là quyền của doanh nghiệp, do đó, về mặt pháp luật thì sẽ không bị xử phạt vi phạm hành chính. Nhưng doanh nghiệp sẽ không được khấu trừ thuế giá trị gia tăng, việc quản lý thuế không được đảm bảo.

Trường hợp doanh nghiệp có phát hiện ra số thuế giá trị gia tăng đầu vào khi kê khai, khấu trừ có sai sót thì doanh nghiệp được quyền kê khai, khấu trừ bổ sung trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

Do đó, khi khai thiếu hóa đơn giá trị gia tăng đầu vào thì doanh nghiệp được kê khai, khấu trừ bổ sung nhưng phải thực hiện trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

Các văn bản pháp luật được sử dụng trong bài viết:

Văn bản hợp nhất số 01/VBHN-VPQH Luật thuế giá trị gia tăng.

Luật quản lý thuế năm 2019.

Thông tư số 219/2013/TT-BTC hướng dẫn thi hành luật thuế giá trị gia tăng và

THAM KHẢO THÊM: