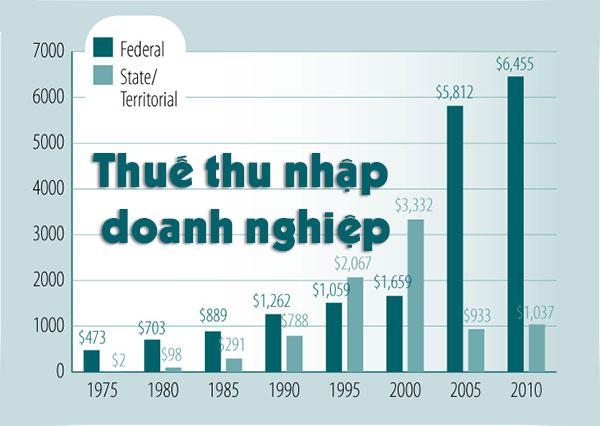

Ngày 19/6/2013, Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập Doanh nghiệp số 32/2013/QH13 đã được Quốc hội nước Cộng hòa xã hội chủ nghĩa Việt Nam khóa XIII thông qua tại kỳ họp thứ 5.

Ngày 19/6/2013, Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập Doanh nghiệp số 32/2013/QH13 đã được Quốc hội nước Cộng hòa xã hội chủ nghĩa Việt Nam khóa XIII thông qua tại kỳ họp thứ 5.

Ngày 19/6/2013, Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập Doanh nghiệp số 32/2013/QH13 đã được Quốc hội nước Cộng hòa xã hội chủ nghĩa Việt Nam khóa XIII thông qua tại kỳ họp thứ 5.

Luật sửa đổi, bổ sung một số điều Luật Thuế thu nhập Doanh nghiệp sửa đổi, bổ sung 12/20 điều của Luật Thuế thu nhập Doanh nghiệp hiện hành, gồm các vấn đề, cụ thể như sau:

1.Về khái niệm cơ sở thường trú.

2.Về thu nhập chịu thuế.

3.Về thu nhập được miễn thuế.

4.Về xác định thu nhập tính thuế và chuyển lỗ đối với hoạt động chuyển nhượng bất động sản và một số khoản thu nhập mới phát sinh.

5.Về khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

6.Về thuế suất.

7.Về ưu đãi thuế.

8.Ưu đãi thuế đối với đầu tư mở rộng.

9.Về bổ sung quy định mức trích tối thiểu quỹ phát triển khoa học và công nghệ của doanh nghiệp.

10.Quy định cụ thể một số khoản thu nhập, một số trường hợp không được ưu đãi thuế và nguyên tắc ưu đãi thuế.

Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập Doanh nghiệp có hiệu lực thi hành từ ngày 01 tháng 01 năm 2014.

Nghị định số 92/2013/NĐ-CP ngày 13 tháng 8 năm 2013 của Chính phủ quy định chi tiết thi hành một số điều có hiệu lực từ ngày 01 tháng 7 năm 2013 của Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp và Luật sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng.

Đây là văn bản pháp lý quan trọng liên quan trực tiếp đến việc thực hiện nghĩa vụ thuế của cácDoanh nghiệp thành lập theo quy định của pháp luật Việt Nam, kể cả hợp tác xã, đơn vị sự nghiệp. So với các văn bản về thuế TNDN và thuế GTGT hiện hành thì Thông tư này có những điểm mới như sau: Ngày 16/10/2013 vừa qua, Bộ Tài chính đã ban hành Thông tư số 141/2013/TT-BTC hướng

Doanh nghiệp có tổng doanh thu năm không quá 20 tỷ đồng được áp dụng thuế suất thuế thu nhập doanh nghiệp 20% kể từ ngày 01 tháng 7 năm 2013. Theo đó tổng doanh thu năm làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 20% là tổng doanh thu của năm trước liền kề của doanh nghiệp được xác định căn cứ vào tờ khai quyết toán thuế TNDN mẫu số 03/TNDN. Đối với doanh nghiệp mới thành lập trong thời gian từ 01/01/2013 đến hết ngày 30/6/2013 thì doanh thu được xác định căn cứ vào chỉ tiêu "doanh thu phát sinh trong kỳ” (không bao gồm thu nhập khác) của Tờ khai thuế thu nhập doanh nghiệp tạm tính của quý I và quý II năm 2013 mẫu số 01A/TNDN.

>>> Luật sư tư vấn pháp luật trực tuyến qua tổng đài: 1900.6568

Đối với doanh nghiệp từ khi thành lập đến hết kỳ tính thuế thu nhập doanh nghiệp năm 2012 không đủ 12 tháng hoặc kỳ tính thuế đầu tiên của năm 2012 nhiều hơn 12 tháng thì doanh thu làm căn cứ xác định doanh nghiệp được áp dụng thuế suất 20% quy định tại khoản này là doanh thu bình quân tháng của kỳ tính thuế thu nhập doanh nghiệp năm 2012 không vượt quá 1,67 tỷ đồng.

Trường hợp doanh nghiệp mới thành lập trong 6 tháng đầu năm 2013 thì doanh thu làm căn cứ xác định doanh nghiệp được áp dụng thuế suất 20% quy định tại khoản này là doanh thu bình quân của các tháng đầu năm 2013 tính đến hết ngày 30 tháng 6 năm 2013 không vượt quá 1,67 tỷ đồng.

Riêng doanh nghiệp mới thành lập kể từ ngày 01/07/2013 thực hiện kê khai tạm tính quý theo thuế suất 25% (trừ trường hợp thuộc diện được hưởng ưu đãi về thuế). Kết thúc năm tài chính nếu doanh thu bình quân của các tháng trong năm không vượt quá 1,67 tỷ đồng thì doanh nghiệp quyết toán thuế thu nhập doanh nghiệp phải nộp của năm tài chính theo thuế suất 20% trừ các khoản thu từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn; thu nhập từ chuyển nhượng bất động sản (trừ thu nhập từ đầu tư – kinh doanh nhà ở xã hội quy định tại Điều 2, Thông tư này), thu nhập từ chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác khoáng sản; thu nhập nhận được từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam;Thu nhập từ hoạt động tìm kiếm, thăm dò, khai thác dầu, khí, tài nguyên quý hiếm khác và thu nhập từ hoạt động khai thác khoáng sản;Thu nhập từ kinh doanh dịch vụ thuộc diện chịu thuế tiêu thụ đặc biệt theo quy định của Luật thuế tiêu thụ đặc biệt.

Doanh nghiệp thực hiện đầu tư – kinh doanh nhà ở xã hội được áp dụng thuế suất thuế thu nhập doanh nghiệp 10% đối với phần thu nhập từ doanh thu bán, cho thuê, cho thuê mua nhà ở xã hội phát sinh từ ngày 01 tháng 7 năm 2013 không phụ thuộc vào thời điểm ký hợp đồng bán, cho thuê hoặc cho thuê mua nhà ở xã hội.

Trường hợp doanh nghiệp thực hiện đầu tư – kinh doanh nhà ở xã hội ký hợp đồng chuyển nhượng nhà có thu tiền ứng trước của khách hàng theo tiến độ trước ngày 01/7/2013 và còn tiếp tục thu tiền kể từ ngày 01/7/2013 (doanh nghiệp chưa xác định được chi phí tương ứng với doanh thu, doanh nghiệp đã kê khai tạm nộp thuế thu nhập doanh nghiệp theo tỷ lệ trên doanh thu thu được tiền) và thời điểm bàn giao nhà kể từ ngày 01/7/2013 thì thu nhập từ hoạt động chuyển nhượng nhà này được áp dụng thuế suất 10%.Thu nhập từ đầu tư – kinh doanh nhà ở xã hội được áp dụng thuế suất 10% tại khoản này là thu nhập từ việc bán, cho thuê, cho thuê mua phát sinh từ ngày 01 tháng 7 năm 2013.

Trường hợp doanh nghiệp không hạch toán riêng được phần thu nhập từ bán, cho thuê, cho thuê mua nhà ở xã hội phát sinh từ ngày 01 tháng 7 năm 2013 thì thu nhập được áp dụng thuế suất 10% được xác định theo tỷ lệ giữa doanh thu hoạt động bán, cho thuê, cho thuê mua nhà ở xã hội trên tổng doanh thu trong thời gian tương ứng của doanh nghiệp.