Trong quá trình thu hồi nợ, ngân hàng và kho bạc Nhà nước ban hành biên lai thu nợ theo quy định của pháp luật. Sau khi các tổ chức, cá nhân hoàn thành nghĩa vụ trả nợ sẽ được nhận biên lai thu nợ. Vậy, mẫu biên lai thu nợ được quy định như thế nào?

Mục lục bài viết

1. Biên lai thu nợ là gì?

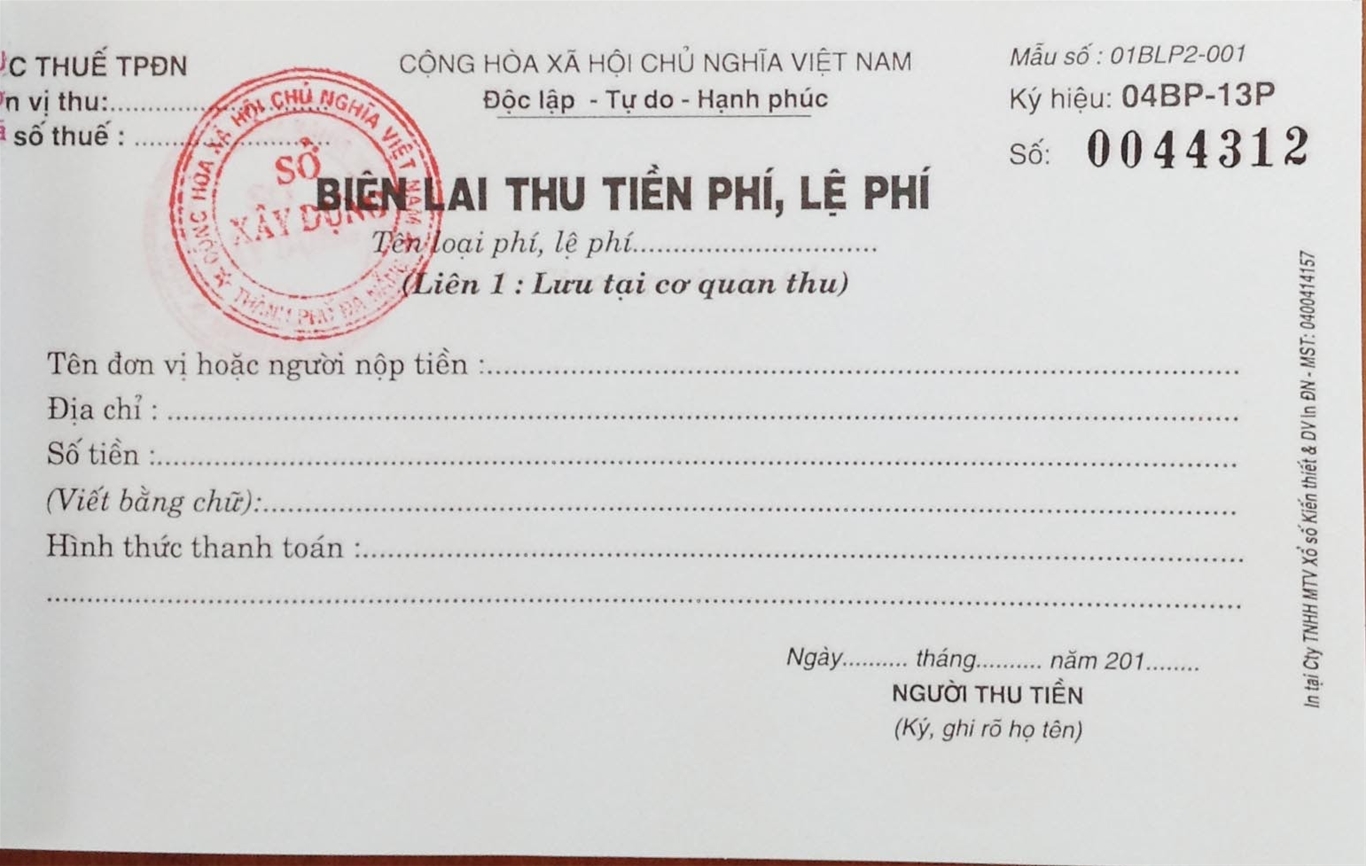

Biên lai được định nghĩa là chứng từ do tổ chức thu phí, lệ phí lập khi thu các khoản tiền phí, lệ phí thuộc ngân sách nhà nước theo quy định của pháp luật. Biên lai được sử dụng rất phổ biến trong thực tế với nhiều mục đích khác nhau. Trong đời sống xã hội, việc nộp phí, lệ phí hay vay nợ không còn xa lạ với bất kỳ ai và việc nhận lại biên lai sau mỗi lần nộp phí là điều mà các cá nhân, tổ chức gặp rất thường xuyên. Biên lai thu nợ được sử dụng phổ biến trong thực tế và có những ý nghĩa quan trọng.

Biên lai thu nợ là mẫu biên lai được lập ra để ghi chép về việc thu nợ của ngân hàng và kho bạc nhà nước. Mẫu nêu rõ thông tin số tiền, người thu tiền, nội dung thu nợ, người trả tiền, thông tin về ngân hàng, kho bạc nhà nước,… Mẫu được ban hành kèm theo Thông tư 77/2017/TT-BTC của Bộ Tài chính hướng dẫn chế độ kế toán Ngân sách nhà nước và hoạt động nghiệp vụ Kho bạc Nhà nước do Bộ trưởng Bộ Tài chính ban hành.

2. Mẫu biên lai thu nợ:

Mẫu số C5-01/NS

(Theo TT số 77/2017/TT-BTC ngày 28/7/2017 của Bộ Tài chính)

Số:…………

KBNN: …………

BIÊN LAI THU NỢ

Nguồn: ……………. Số: ……………….

Người thu tiền …………

KBNN ……………

Người trả tiền ………….

– Gốc: ………….

Trong hạn: …………..

Quá hạn: …..

– Lãi: ……..

– Tổng cộng ……..

Về khoản thu nợ gốc và lãi theo

ngày……./……./………

Ngày…tháng…năm

Người nộp tiền

Cán bộ KBNN

(Người thu tiền)

(Liên bên phải)

BIÊN LAI THU NỢ

Nguồn vốn: …………………

Kho bạc Nhà nước: ……….

đã thu của: …………

Hợp đồng tín dụng số ……….

Ngày……. tháng……. năm

Tổng số tiền: ……………………. Bằng số: ……………………..

Bằng chữ: ………….

Chi tiết: ………….

1- Tiền gốc bằng số: ……..

– Trong hạn: …………

– Quá hạn: …………….

2- Tiền lãi bằng số: ……..

…….., ngày…tháng…năm…

Người nộp tiền

(Ký, ghi rõ họ tên)

Cán bộ KBNN

(Người thu tiền)

3. Hướng dẫn soạn thảo biên lai thu nợ:

Biên lai thu nợ phải đáp ứng các yêu cầu cơ bản sau đây:

+ Phải ghi rõ tên đơn vị, địa chỉ đơn vị của đơn vị thu nợ và đóng dấu đơn vị.

+ Ghi rõ họ tên, đại chỉ của người nộp tiền.

+ Ghi rõ số tiền nợ gốc và lãi.

+ Dòng “Số tiền thu” ghi bằng số và bằng chữ số tiền nộp, ghi rõ đơn vị tính là đồng hoặc USD.

+ Nếu thu bằng séc phải ghi rõ số, ngày, tháng, năm của tờ séc bắt đầu lưu hành và họ tên để người sử dụng séc.

Biên lai thu nợ được phải được lập thành hai bản. Bên nộp tiền và bên thu tiền mỗi bên giữ một bản.

Sau khi thu tiền, người thu tiền và người nộp tiền cùng ký và ghi rõ họ tên để xác nhận số tiền đã thu, đã nộp.

Cuối ngày, người được đơn vị giao nhiệm vụ chi tiền phải căn cứ văn bản biên lai lưu để lập Bảng kê biên lai thu tiền trong ngày (Nếu thu séc phải lập Bảng kê thu séc riêng) và nộp cho để kế toán lập phiếu thu làm thủ tục nhập quỹ hoặc làm thủ tục nộp ngân hàng. Tiền mặt thu được ngày nào, người thu tiền phải nộp quỹ ngày đó.

4. Một số quy định về biên lai:

Biên lai:

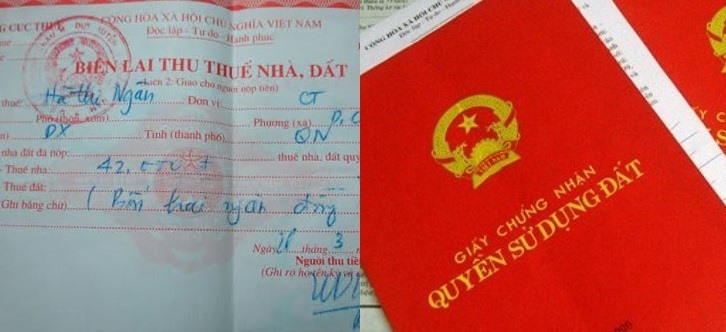

Căn cứ theo Khoản 1 Điều 2 Thông tư số 303/2016/TT-BTC (đã hết hiệu lực) hướng dẫn việc in, phát hành, quản lý và sử dụng các loại chứng từ thu tiền phí, lệ phí thuộc ngân sách nhà nước, biên lai được định nghĩa là chứng từ do tổ chức thu phí, lệ phí lập khi thu các khoản tiền phí, lệ phí thuộc ngân sách nhà nước theo quy định của pháp luật.

Biên lai được chia thành 02 loại sau đây:

– Thứ nhất là biên lai in sẵn mệnh giá là loại biên lai mà mỗi tờ biên lai sẽ được in sẵn số tiền phí, lệ phí cho mỗi lần nộp tiền và được sử dụng để thu các loại phí, lệ phí mà mức thu được cố định cho từng lần (bao gồm cà các hình thức tem, vé).

– Thứ hai là biên lai không in sẵn mệnh giá là loại biên lai mà trên đó số tiền thu được do tổ chức thu phí, lệ phí lập khi thu tiền phí, lệ phí và chỉ áp dụng cho các trường hợp:

+ Các loại phí, lệ phí được pháp luật quy định mức thu bằng tỉ lệ phần trăm (%).

+ Các loại phí, lệ phí có nhiều chỉ tiêu thu tùy thuộc vào yêu cầu của tổ chức, cá nhân nộp tiền phí, lệ phí.

+ Các loại phí, lệ phí mang tính đặc thù trong giao dịch quốc tế.

Hình thức của biên lai:

Biên lai được thể hiện bằng các hình thức sau:

– Biên lai đặt in là biên lai do tổ chức thu phí, lệ phí đặt in theo mẫu để sử dụng khi cung ứng các dịch vụ công có thu phí, lệ phí hoặc do cơ quan thuế đặt in để bán cho các tổ chức thu phí, lệ phí.

– Biên lai tự in là biên lai do tổ chức thu phí, lệ phí tự in trên các thiết bị tin học, máy tính tiền hoặc các thiết bị khác khi cung ứng các dịch vụ công có thu phí, lệ phí.

– Biên lai điện tử là tập hợp các thông điệp dữ liệu điện tử về cung ứng dịch vụ công của tổ chức thu phí, lệ phí được khởi tạo, lập, gửi, nhận, lưu trữ và quản lý bằng phương pháp điện tử theo quy định của pháp luật về giao dịch điện tử.

Ý nghĩa của biên lai:

Ngoài các biên lai mà người tiêu dùng thường nhận được từ các nhà cung cấp và nhà cung cấp dịch vụ, biên lai cũng được phát hành trong các giao dịch giữa doanh nghiệp với doanh nghiệp cũng như các giao dịch trên thị trường chứng khoán.

Ngoài việc thể hiện quyền sở hữu, biên lai còn quan trọng vì nhiều lí do khác. Ví dụ, nhiều nhà bán lẻ luôn luôn yêu cầu rằng khách hàng phải xuất trình biên lai để trao đổi hoặc trả lại hàng. Cũng có những nhà bán lẻ khác lại yêu cầu biên lai phải được phát hành trong một khung thời gian nhất định, được sản xuất nhằm mục đích bảo hành sản phẩm.

Biên lai cũng có thể quan trọng đối với thuế vì các cơ quan thuế yêu cầu tài liệu chứng minh về các chi phí nhất định. Một số loại biên lai thường được giữ lại bởi các doanh nghiệp để chứng minh các loại chi phí bao gồm:

+ Biên lai gộp như băng ghi tiền mặt, thông tin tiền gửi (tiền mặt và tín dụng bán hàng), sổ nhận, hóa đơn.

+ Biên lai từ giao dịch mua hàng và nguyên liệu thô (Biên lai hiển thị số tiền đã trả và xác nhận rằng chúng là các giao dịch mua hàng cần thiết. Biên lai có thể bao gồm séc bị hủy hoặc các tài liệu khác xác định người nhận thanh toán, số tiền và bằng chứng thanh toán hoặc chuyển tiền điện tử).

+ Biên lai thanh toán tiền mặt.

+ Biên lai và tín dụng thẻ tín dụng.

+ Hóa đơn.

+ Phiếu tiền mặt nhỏ đối với các giao dịch thanh toán tiền mặt nhỏ.

Biên lai điện tử không bị hao mòn như các biên lai vật lí, nhưng chúng có thể bị mất nếu ổ cứng bị hỏng. Do đó, cần có các hình thức lưu trữ biên lai điện tử phù hợp mà chúng luôn có thể được truy cập khi cần.

Biên lai giấy có thể được lưu trữ điện tử bằng cách sử dụng máy quét để bàn và ứng dụng điện thoại di động. Loại công nghệ này có thể tổ chức, tạo báo cáo chi phí và tích hợp dữ liệu với phần mềm kế toán.

5. Nghĩa vụ trả nợ và lãi suất của bên vay theo quy định của pháp luật dân sự:

Theo Điều 466

“1. Bên vay tài sản là tiền thì phải trả đủ tiền khi đến hạn; nếu tài sản là vật thì phải trả vật cùng loại đúng số lượng, chất lượng, trừ trường hợp có thỏa thuận khác.

2. Trường hợp bên vay không thể trả vật thì có thể trả bằng tiền theo trị giá của vật đã vay tại địa điểm và thời điểm trả nợ, nếu được bên cho vay đồng ý.

3. Địa điểm trả nợ là nơi cư trú hoặc nơi đặt trụ sở của bên cho vay, trừ trường hợp có thỏa thuận khác.

4. Trường hợp vay không có lãi mà khi đến hạn bên vay không trả nợ hoặc trả không đầy đủ thì bên cho vay có quyền yêu cầu trả tiền lãi với mức lãi suất theo quy định tại khoản 2 Điều 468 của Bộ luật này trên số tiền chậm trả tương ứng với thời gian chậm trả, trừ trường hợp có thỏa thuận khác hoặc luật có quy định khác.

5. Trường hợp vay có lãi mà khi đến hạn bên vay không trả hoặc trả không đầy đủ thì bên vay phải trả lãi như sau:

a) Lãi trên nợ gốc theo lãi suất thỏa thuận trong hợp đồng tương ứng với thời hạn vay mà đến hạn chưa trả; trường hợp chậm trả thì còn phải trả lãi theo mức lãi suất quy định tại khoản 2 Điều 468 của Bộ luật này;

b) Lãi trên nợ gốc quá hạn chưa trả bằng 150% lãi suất vay theo hợp đồng tương ứng với thời gian chậm trả, trừ trường hợp có thỏa thuận khác.”

“1. Lãi suất vay do các bên thỏa thuận.

Trường hợp các bên có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp luật khác có liên quan quy định khác. Căn cứ tình hình thực tế và theo đề xuất của Chính phủ, Ủy ban thường vụ Quốc hội quyết định điều chỉnh mức lãi suất nói trên và báo cáo Quốc hội tại kỳ họp gần nhất.

Trường hợp lãi suất theo thỏa thuận vượt quá lãi suất giới hạn được quy định tại khoản này thì mức lãi suất vượt quá không có hiệu lực.

2. Trường hợp các bên có thỏa thuận về việc trả lãi, nhưng không xác định rõ lãi suất và có tranh chấp về lãi suất thì lãi suất được xác định bằng 50% mức lãi suất giới hạn quy định tại khoản 1 Điều này tại thời điểm trả nợ.”

Như vậy, theo quy định của