Đăng ký người phụ thuộc là vấn đề được rất nhiều người quan tâm trong hoạt động đóng thuế. Một câu hỏi được rất nhiều người đặt ra là hai vợ chồng cùng đăng ký một người phụ thuộc được không? Dưới đây là bài phân tích làm rõ vấn đề này.

Mục lục bài viết

1. Quy định của pháp luật về người phụ thuộc:

Người phụ thuộc là người mà đối tượng nộp thuế thu nhập cá nhân có trách nhiệm nuôi dưỡng. Hay nói cách khác, người phụ thuộc là người bị phụ thuộc hoàn toàn về tài chính đối với đối tượng nộp thuế. Theo đó, đối nộp thuế phải có trách nhiệm nuôi dưỡng người phụ thuộc này.

Người phụ thuộc của người nộp thuế khi tính thuế thu nhập cá nhân bao gồm các đối tượng cụ thể sau đây:

+ Con chưa thành niên.

+ Con bị tàn tật, không có khả năng lao động;

+ Các cá nhân không có thu nhập hoặc có thu nhập không vượt quá mức quy định: con thành niên đang học đại học, cao đẳng, trung học chuyên nghiệp hoặc học nghề; vợ hoặc chồng không có khả năng lao động; bố, mẹ đã hết tuổi lao động hoặc không có khả năng lao động; những người khác không nơi nương tựa mà người nộp thuế phải trực tiếp nuôi dưỡng.

Những đối tượng nêu trên sẽ được xem là người phụ thuộc của người nộp thuế. Người phụ thuộc và người nộp thuế có quan hệ ràng buộc, gắn bó quan trọng trong việc đảm bảo nghĩa vụ đóng thuế cho cơ quan Nhà nước.

Theo quy định chung của pháp luật, các cá nhân đảm bảo những điều kiện nhất định theo quy định của luật sẽ phải thực hiện nghĩa vụ đóng thuế. Tuy nhiên, Nhà nước sẽ xem xét vào người phụ thuộc của người đóng thuế để đưa ra quyết định giảm trừ thuế đối với các chủ thể thể này. Quy định về người phụ thuộc đối với người nộp thuế mà Nhà nước đưa ra có ý nghĩa, vai trò đặc biệt quan trọng đối với công dân. Cụ thể như sau:

– Việc xác định người phụ thuộc giúp cơ quan chức năng có thẩm quyền có cái nhìn toàn diện về hoàn cảnh cảnh của người đóng thuế, từ đó đưa ra quyết định về việc giảm trừ thuế, mức thuế áp dụng đối với cá nhân sao cho phù hợp nhất.

– Xác định người phụ thuộc giúp công dân giảm bớt đi gánh nặng về kinh tế, khi mà nhu cầu kinh tế được Nhà nước nhìn nhận, định mức thuế đóng tương đối. Đây chính là một trong những cơ sở nền tảng, tạo nên sự phát triển trong đời sống của mỗi cá nhân. Hơn cả, nó thể hiện sự quan tâm, tính khách quan của Nhà nước trong công tác quản lý đời sống người dân.

Về nguyên tắc, khi xác định được người phụ thuộc, đưa ra những minh chứng liên quan đến người phụ thuộc, các cá nhân sẽ được giảm trừ gia cảnh. Giảm trừ gia cảnh là biện pháp hỗ trợ mà cơ quan Nhà nước đưa ra để giúp giảm gánh nặng về tài chính cho người dân.

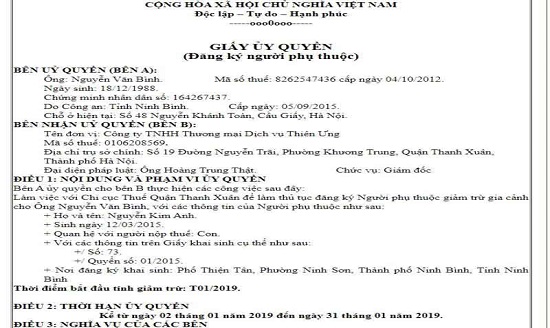

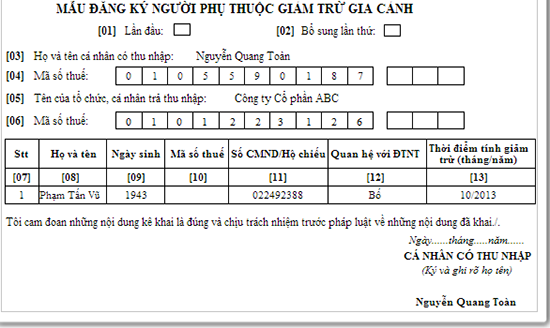

Theo quy định của pháp luật, đối với trường hợp cá nhân có ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế cho người phụ thuộc, thì hồ sơ đăng ký thuế của người phụ thuộc sẽ được nộp tại cơ quan chi trả thu nhập. Đối với trường hợp cá nhân không ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế cho người phụ thuộc, thì nộp hồ sơ đăng ký thuế cho cơ quan thuế tương ứng.

2. Hai vợ chồng cùng đăng ký một người phụ thuộc được không?

Đăng ký giảm trừ gia cảnh của người nộp thuế đối với người phụ thuộc là vấn đề phổ biến, diễn ra thường xuyên tại nước ta. Tuy nhiên, trong thực tiễn, có rất nhiều trường hợp hai cá nhân chịu trách nhiệm đóng thuế có chung một người phụ thuộc.

Ví dụ: Anh Nguyễn Văn M và chị Nguyễn Thị K là hai vợ chồng. Hai người có một con chung là cháu Nguyễn Minh H (2 tuổi). Thu nhập hàng tháng của anh M và chị K là hơn 20 triệu. Do đó, hai người phải chịu trách nhiệm đóng thuế thu nhập cá nhân. Để được giảm trừ gia cảnh, anh M và chị K đã đăng ký xin giảm trừ gia cảnh với người phụ thuộc là cháu H. Tuy nhiên, do hai vợ chồng chỉ có một người phụ thuộc duy nhất, nên cả anh M và chị K đề đăng ký cháu H làm người phụ thuộc của mình. Tức cháu H là người phụ thuộc của cả hai cá nhân.

Một câu hỏi được đặt ra, là liệu cháu H có thể làm người phụ thuộc của cả anh M và chị K hay không?

Theo quy định tại khoản 2 điều 12

Như vậy, theo quy định của pháp luật, mỗi người nộp thuế sẽ có một người phụ thuộc duy nhất (mỗi cá nhân chỉ được làm người phụ thuộc của một người). Vậy nên, hai vợ chồng không thể đăng ký một người phụ thuộc. Trong trường hợp hai vợ chồng có chung một người phụ thuộc, thì hai người sẽ phải tự thỏa thuận với nhau để quyết định xem ai là người đứng ra để đăng ký giảm trừ gia đình.

Quy định về việc áp dụng mỗi cá nhân chỉ là người phụ thuộc của một chủ thể duy nhất giúp tạo nên tính công bằng, khách quan trong hoạt động quản lý thuế của cơ quan Nhà nước ta. Bởi lẽ, nếu để một cá nhân làm người phụ thuộc của nhiều chủ thể sẽ gây ra tình trạng mất cân bằng trong công tác thuế. Đồng thời, nó gây ra tình trạng không công bằng (khi mà cá nhân có nhiều người phụ thuộc cũng chỉ được hưởng mức giảm trừ tương đương với người có một người phụ thuộc duy nhất). Cùng với đó, đóng thuế là trách nhiệm của công dân. Quy định về người phụ thuộc giúp các cá nhân được Nhà nước giảm trừ khoản thuế, tuy nhiên, việc thắt chặt về người phụ thuộc giúp đảm bảo việc công dân vẫn thực hiện đúng nghĩa vụ của mình.

3. Hai vợ chồng cùng đăng ký một người phụ thuộc thì bị xử lý như thế nào?

Điều 16 Nghị định 125/2020/NĐ-CP quy định về biện pháp xử lý với hành vi vi phạm nghĩa vụ đóng thuế mà cơ quan Nhà nước đưa ra như sau:

– Chủ thể nào có hành vi khai sai căn cứ tính thuế hoặc số tiền thuế được khấu trừ hoặc xác định sai trường hợp được miễn, giảm, hoàn thuế dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn nhưng các nghiệp vụ kinh tế đã được phản ánh đầy đủ trên hệ thống sổ kế toán, hóa đơn, chứng từ hợp pháp sẽ bị phạt 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định.

– Cá nhân có hành vi khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm không thuộc trường hợp quy định tại điểm a khoản này nhưng người nộp thuế đã tự giác kê khai bổ sung và nộp đủ số tiền thuế thiếu vào ngân sách nhà nước trước thời điểm cơ quan thuế kết thúc thời hạn thanh tra, kiểm tra thuế tại trụ sở người nộp thuế cũng sẽ bị áp dụng biện pháp xử phạt hành chính là phạt 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định.

Như vậy, theo quy định tại điều luật này, việc hai vợ chồng cùng đăng ký một người phụ thuộc được xem là hành vi khai sai làm giảm số tiền thuế phải nộp, và chủ thể vi phạm sẽ bị phạt 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định. Ngoài ra, chủ thể vi phạm còn phải chịu trách nhiệm nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước. Đây chính là biện pháp xử lý, xử phạt bổ sung mà Nhà nước nước áp dụng đối với chủ thể vi phạm.

Biện pháp xử phạt về việc vi phạm quy định về việc đăng ký người phụ thuộc mà cơ quan Nhà nước đưa ra là hoàn toàn hợp lý. Các quy định này được xem là hình thức xử phạt của Nhà nước đối với chủ thể vi phạm. Nếu không có các biện pháp xử phạt này, người dân sẽ không ý thức được hành vi của mình là vi phạm pháp luật. Lúc này, các hành vi tương tự sẽ tiếp diễn. Điều này ảnh hưởng trực tiếp đến công tác quản lý thuế của cơ quan chức năng có thẩm quyền. Đồng thời, quy định mà Nhà nước đưa ra còn mang tính điều chỉnh, là biện pháp răn đe để người dân biết, chấp hành một cách nghiêm túc các quy định của Nhà nước.

Thực tế, nếu không có các biện pháp xử phạt như trên, công dân sẽ không thể hình thành ý thức nghiêm túc chấp hành quy định của Nhà nước. Kéo theo đó, chất lượng quản lý thuế của cơ quan chức năng có thẩm quyền sẽ không đưa đến một kết luận cụ thể.

Văn bản pháp luật sử dụng trong bài viết:

Nghị định 65/2013/NĐ-CP Quy định chi tiết một số điều của Luật Thuế thu nhập cá nhân và Luật Sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân

Nghị định 125/2020/NĐ-CP Quy định xử phạt vi phạm hành chính về thuế, hóa đơn