Khái niệm thuế thu nhập doanh nghiệp? Đặc điểm của thuế thu nhập doanh nghiệp? Đặc trưng của thuế thu nhập doanh nghiệp?

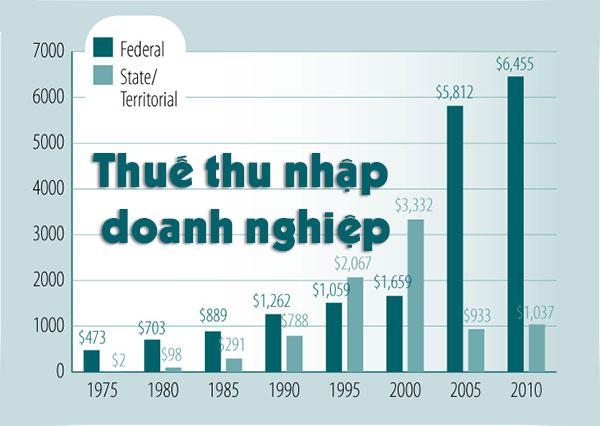

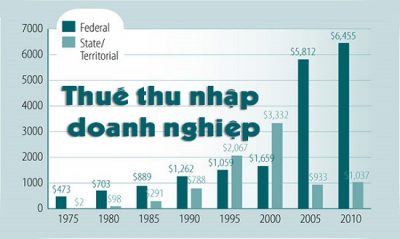

Thuế thu nhập doanh nghiệp đã xuất hiện rất sớm trong lịch sử phát triển của thuế. Hiện nay thuế thu nhập doanh nghiệp giữ vai trò đặc biệt quan trọng trong việc đảm bảo ổn định về nguồn thu ngân sách Nhà nước và thực hiện phân phối thu nhập ở các nước phát triển. Vậy thuế thu nhập doanh nghiệp là gì? Đặc điểm và các đặc trưng của thuế thu nhập doanh nghiệp như thế nào? Hãy cùng chúng tôi tìm hiểu trong bài viết dưới đây.

Dịch vụ Luật sư

1. Khái niệm thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp là loại thuế được thu trên thu nhập của các cơ sở kinh doanh và doanh nghiệp để nộp vào ngân sách nhà nước. Theo đó, nhà nước có thể sử dụng thuế thu nhập doanh nghiệp để điều tiết nền kinh tế thông qua việc đối xử, phân chia công bằng giữa các thành phần kinh tế, đồng thời khuyến khích ưu đãi đầu tư doanh nghiệp nhằm thúc đẩy sản xuất, kinh doanh phát triển hơn.

Mặc dù được gọi là thuế thu nhập doanh nghiệp nhưng trên thực tế loại thuế này cũng được áp dụng đối với thu nhập của các cá nhân và các cơ sở kinh doanh không đăng ký thành lập theo

Hệ thống pháp luật điều chỉnh thuế thu nhập doanh nghiệp ở mỗi quốc gia khác nhau có thể được gọi là Luật thuế thu nhập công ty hay thuế lợi tức,… tuy nhiên về bản chất là giống nhau. Có quốc gia quy định thuế thu nhập doanh nghiệp trong một văn bản quy phạm pháp luật luật riêng biệt, có quốc gia khác lại quy định luật thuế thu nhập doanh nghiệp chung một bộ luật với thuế thu nhập cá nhân bởi họ cho rằng hai loại thuế này đều đánh trên thu nhập thu nhập của cá nhân, tổ chức kinh doanh nên có quan hệ mật thiết với nhau dó đó việc quy định trong cùng một văn bản pháp luật thì sẽ dễ tiếp cận hơn.

2. Đặc điểm của thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp được coi là một trong hai loại thuế thu nhập cùng với thuế thu nhập cá nhân, chính vì vậy mà thuế thu nhập doanh nghiệp cũng sẽ mang đầy đủ đặc điểm của thuế thu nhập thông thường.

2.1.Đặc điểm chung

– Thuế thu nhập có đối tượng đánh thuế là thu nhập

Trong hệ thống các quy phạm pháp luật về thuế tại các quốc gai trên thế giới hiện nay thì có nhiều loại thuế khác nhau, theo đó là đối tượng tính thuế và đối tượng nộp thuế cũng khác nhau. Tuy nhiên, bất kỳ một loại thuế nào cũng đều được lấy từ thu nhập của người dân trong xã hội để chuyển vào quỹ ngân sách nhà nước.

Do đối tượng chịu thuế của thuế thu nhập là thu nhập phát sinh nên một trong những nội dung quan trọng trong quy định pháp luật về thuế thu nhập là phải xác định được thu nhập chịu thuế. Tuy nhiên vẫn chưa có một văn bản pháp luật nào định nghĩa cụ thể khái niệm “thu nhập”. Hiện nay, các khoản thu nhập của các tổ chức, cá nhân trên thực tế rất đa dạng.

Nếu chỉ căn cứ vào hoạt động kinh doanh hoặc giao dịch phát sinh thu nhập thì thu nhập bao gồm: thu nhập từ hoạt động sản xuất, kinh doanh, dịch vụ của các tổ chức, cá nhân; thu nhập từ hoạt động lao động; thu nhập từ tài sản hay tiền vốn; thu nhập từ tài sản được thừa kế, tặng, cho; thu nhập từ việc bán bản quyền, thu nhập từ nhuận bút; thu nhập từ hoạt động chuyển giao công nghệ, chuyển giao sáng kiến cải tiến kỹ thuật, nhãn hiệu hàng hóa; thu nhập do được bồi thường thiệt hại; thu nhập do được hưởng khuyến mại; thu nhập từ các chế độ xã hội được hưởng như học bổng, trợ cấp thất nghiệp, các khoản trợ cấp cho các đối tượng chính sách và những khoản thu nhập khác.

Nếu căn cứ vào tiêu chí khác nhau của thu nhập thì thu nhập được phân chia thành: thu nhập thường xuyên và thu nhập không thường xuyên; chia thành thu nhập hợp pháp và thu nhập bất hợp pháp; thu nhập phổ biến và thu nhập không phổ biến; thu nhập thực tế đã phát sinh và thu nhập tiềm năng; thu nhập của tổ chức và thu nhập của cá nhân; thu nhập trong nước và thu nhập ở nước ngoài,…

– Thuế thu nhập doanh nghiệp là thuế trực thu

Ngoài mục tiêu giúp tạo nguồn thu cho ngân sách nhà nước thì thuế thu nhập doanh nghiệp còn có mục tiêu là điều tiết kinh tế, điều hoà thu nhập xã hội do đó, thuế thu nhập thường gắn liền với các chính sách kinh tế xã hội của Nhà nước. Bởi vậy, pháp luật thuế thu nhập ở các quốc gia khác nhau thường có những quy định về chế độ ưu đãi, miễn, giảm thuế thu nhập để đảm bảo chức năng khuyến khích của thuế thu nhập hoặc những quy định về việc thực hiện việc áp dụng đánh thuế theo biểu thuế luỹ tiến từng phần đối với một số khoản thu nhập chịu thuế dựa vào đó để thực hiện các mục tiêu điều tiết.

– Thuế thu nhập là một loại thuế phức tạp, có tính ổn định không cao

Việc quản lý thuế và thu thuế thu nhập trên thực tế là tương đối khó khăn, bởi chi phí quản lý thuế thu nhập thường lớn hơn so với các loại thuế khác. Đối với thuế thu nhập, ngoài việc cần pahir xác định các khoản thu nhập chịu thuế thì còn phải xác định nguồn gốc của thu nhập, địa điểm phát sinh thu nhập hay thời hạn cư trú của chủ sở hữu thu nhập, cũng như tính ổn định của thu nhập. Trong quá trình xác định thu nhập chịu thuế thì cần phải xác định được các khoản khấu trừ hợp lý để thực hiện việc khấu trừ khi tính thuế thu nhập nhằm bảo đảm mục tiêu công bằng và khuyến khích đối với đối tượng nộp thuế thu nhập.

– Nguồn luật điều chỉnh quan hệ thuế thu nhập bao gồm các văn bản quy phạm pháp luật thuế quốc gia và văn bản quy phạm pháp luật thuế quốc tế

Bởi thuế thu nhập mang đặc điểm là một loại thuế trực thu nên thuế thu nhập có thể được coi là đối tượng được điều chỉnh bởi hiệp định tránh đánh thuế hai lần. Hiệp định tránh đánh thuế hai lần được ký kết nhằm loại bỏ việc đánh thuế trùng bằng việc áp dụng các hình thức như miễn, giảm số thuế phải nộp tại Việt nam cho các đối tượng cư trú của nước ký kết Hiệp định tránh đánh thuế hai lần hoặc thực hiện việc khấu trừ thuế mà đối tượng cư trú Việt nam đã nộp tại nước ký kết Hiệp định tránh đánh thuế hai lần vào số thuế phải nộp tại Việt Nam.

Ngoài ra, Hiệp định tránh đánh thuế hai lần còn góp phần tạo khuôn khổ pháp lý cho hoạt động hợp tác và hỗ trợ lẫn nhau giữa các cơ quan thuế Việt Nam với các cơ quan thuế của những nước ký kết hiệp định trong công tác quản lý thuế quốc tế nhằm mục đích ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập và các laoij thuế đánh vào vào tài sản.

2.2. Đặc điểm riêng

Ngoài việc mang những đặc điểm chung của thuế thu nhập, thuế thu nhập doanh nghiệp cũng mang những đặc điểm riêng của loại thu nhập doanh nghiệp được xét dưới góc độ phân biệt với thuế thu nhập cá nhân.

– Đối tượng nộp thuế thu nhập doanh nghiệp là cá nhân, tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế. Theo đó, đối tượng nộp thuế của thuế thu nhập doanh nghiệp bao gồm:

+ Doanh nghiệp được thành lập theo quy định của pháp luật doanh nghiệp Việt Nam ;

+ Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài và có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam;

+ Tổ chức hoạt động sản xuất, kinh doanh được thành lập theo Luật Hợp tác xã;

+ Ðơn vị sự nghiệp được thành lập theo quy định của pháp luật doanh nghiệp nói riêng và pháp luật Việt Nam nói chung;

+ Các tổ chức có hoạt động sản xuất, kinh doanh khác có thu nhập.

Theo đó, ở Việt Nam hiện nay, các cá nhân kinh doanh hay hộ kinh doanh cá thể có thu nhập từ kinh doanh cũng không còn là đối tượng nộp thuế thu nhập doanh nghiệp.

– Thuế thu nhập doanh nghiệp phụ thuộc vào kết quả hoạt động sản xuất, kinh doanh của doanh nghiệp.

Thuế thu nhập doanh nghiệp là loại thuế đánh vào thu nhập chịu thuế của các cơ sở hoạt động sản xuất, kinh doanh nên thuế thu nhập doanh nghiệp phụ thuộc vào kết quả hoạt động kinh doanh của các doanh nghiệp hoặc các nhà đầu tư. Bên cạnh đó, thuế thu nhập doanh nghiệp được xác định dựa theo thu nhập chịu thuế, chính vì vậy chỉ khi các doanh nghiệp, các nhà đầu tư hoạt động kinh doanh sinh lợi nhuận mới phải nộp thuế thu nhập doanh nghiệp.

3. Đặc trưng của thuế thu nhập doanh nghiệp

Bản chất của thuế thu nhập doanh nghiệp được thể hiện bởi các thuộc tính bên trong vốn có của nó. Những thuộc tính đó có tính ổn định tương đối qua các giai đoạn phát triển. Nghiên cứu về thuế thu nhập doanh nghiệp, người ta nhận thấy thuế thu nhập doanh nghiệp có những đặc trưng riêng biệt để phân biệt với các sắc thuế và các công cụ tài chính khác như sau:

– Thứ nhất, thuế thu nhập doanh nghiệp có đặc điểm là đối tượng nộp thuế theo luật quy định đồng nhất với đối tượng chịu thuế.

Người nộp thuế theo luật cũng là người chịu thuế cuối cùng trong một chu kì sản xuất kinh doanh. Nói một cách khác, thuế thu nhập doanh nghiệp làm cho khả năng và cơ hội chuyển dịch gánh nặng thuế cho người khác trở nên khó khăn hơn.

– Thứ hai, việc chuyển giao thu nhập dưới hình thức thuế thu nhập doanh nghiệp không mang tính chất hoàn trả trực tiếp.

Tính không hoàn trả trực tiếp của thuế thu nhập doanh nghiệp được biểu hiện trên các khía cạnh:

Một là, sự chuyển giao thu nhập thông qua thuế không mang tính đối giá, nghĩa là mức thuế mà các tầng lớp trong xã hội chuyển giao cho Nhà nước không hoàn toàn dựa trên mức độ người nộp thuế thừa hưởng những dịch vụ và hàng hóa công cộng do Nhà nước cung cấp. Người nộp thuế cũng không có quyền đòi hỏi Nhà nước phải cung cấp hàng hóa dịch vụ công cộng trực tiếp cho mình mới phát sinh khoản chuyển giao thu nhập cho Nhà nước, mặt khác mức độ cung cấp dịch vụ công cộng của Nhà nước cũng không nhất thiết ngang bằng mức độ chuyển giao.

Hai là, khoản chuyển giao thu nhập dưới hình thức thuế thu nhập doanh nghiệp không được hoàn trả trực tiếp, có nghĩa là người nộp thuế suy cho cùng sẽ nhận được một phần các dịch vụ công cộng mà Nhà nước cung cấp chung cho cả cộng đồng giá trị phần dịch vụ đó không nhất thiết tương đồng với khoản tiền thuế mà họ nộp cho Nhà nước.

– Thứ ba, việc chuyển giao thu nhập dưới hình thức thuế thu nhập doanh nghiệp được quy định trước bằng pháp luật.

Đặc điểm này, một mặt thể hiện tính pháp lý cao của thuế thu nhập doanh nghiệp, mặt khác phản ánh sự chuyển giao thu nhập này không mang tính tùy tiện mà dựa trên những cơ sở pháp luật nhất định và đã được xác định trước. Những tiêu thức thường được xác định là đối tượng chịu thuế, đối tượng nộp thuế, mức thuế phải nộp, thời hạn cụ thể và những chế tài mang tính cưỡng chế khác.

Các khoản chuyển giao thu nhập dưới hình thức thuế thu nhập doanh nghiệp chịu ảnh hưởng của các yếu tố kinh tế, chính trị, xã hội trong những thời kì nhất định.

Yếu tố kinh tế tác động đến thuế thu nhập doanh nghiệp thường là mức độ tăng trưởng của nền kinh tế quốc dân, giá cả, thị trường, sự biến động của Ngân sách Nhà nước…

Yếu tố chính trị, xã hội tác động đến thuế thu nhập doanh nghiệp thường là thể chế chính trị của Nhà nước, tâm lý tập quán của các tầng lớp dân cư, truyền thống văn hóa…

Các khoản chuyển giao thuế thu nhập dưới hình thức thuế thu nhập doanh nghiệp chỉ được giới hạn trong phạm vi biên giới quốc gia với quyền lực pháp lý của Nhà nước đối với con người và tài sản.