Kê khai thuế là hoạt động người nộp thuế cung cấp các loại giấy tờ, hồ sơ, tài liệu liên quan đến nghĩa vụ thuế của mình cho các cơ quan thuế một cách đầy đủ, trung thực, chính xác. Vậy theo quy định của pháp luật hiện nay, hóa đơn thuế đầu vào vượt quá 06 tháng có được kê khai thuế hay không?

Mục lục bài viết

1. Hóa đơn thuế đầu vào quá 6 tháng có được kê khai không?

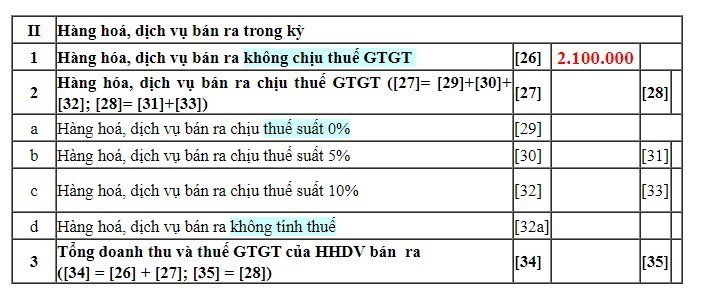

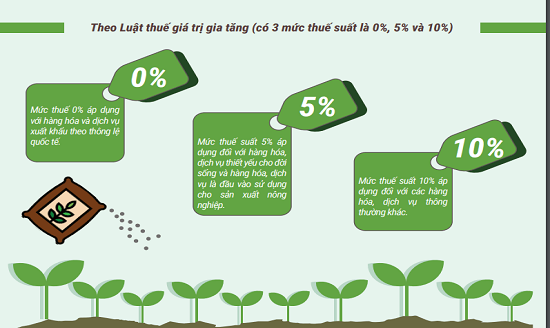

Kê khai thuế là nghĩa vụ của các công ty, doanh nghiệp hiện nay. Căn cứ theo quy định tại Điều 12 của Văn bản hợp nhất Luật thuế giá trị gia tăng năm 2016 có quy định về hoạt động khấu trừ thuế giá trị gia tăng đầu vào. Theo đó, cơ sở kinh doanh nộp thuế giá trị gia tăng theo phương pháp khấu trừ thuế sẽ được quyền thực hiện thủ tục khấu trừ thuế giá trị gia tăng đầu vào như sau:

– Thuế giá trị gia tăng đầu vào của các loại hàng hóa, các loại dịch vụ sử dụng cho hoạt động sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng sẽ được thực hiện thủ tục khấu trừ toàn bộ thuế, trong đó bao gồm cả thuế giá trị gia tăng đầu vào không được bồi thường của các loại hàng hóa và dịch vụ chịu thuế giá trị gia tăng bị tổn thất;

– Thuế giá trị gia tăng đầu vào của các loại hàng hóa và dịch vụ sử dụng đồng thời cho hoạt động sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế vào hàng hóa, dịch vụ không chịu thuế thì sẽ chỉ được khấu trừ số thuế giá trị gia tăng đầu vào của các loại hàng hóa, dịch vụ sử dụng cho hoạt động sản xuất kinh doanh hàng hóa và dịch vụ chịu thuế giá trị gia tăng theo quy định của pháp luật. Cơ sở kinh doanh cần phải thực hiện chế độ hạch toán thuế giá trị gia tăng đầu vào được khấu trừ và thuế giá trị gia tăng đầu vào không được khấu trừ đó. trong trường hợp các cơ sở kinh doanh không hạch toán riêng được thì thuế đầu vào sẽ được khấu trừ tính theo tỷ lệ phần trăm giữa doanh thu của các loại hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu hàng hóa và dịch vụ bán ra của cơ sở kinh doanh đó;

– Thuế giá trị gia tăng đầu vào của các loại hàng hóa và dịch vụ bán cho các tổ chức, cá nhân có sử dụng nguồn vốn viện trợ nhân đạo, viện trợ không hoàn lại thì sẽ được khấu trừ toàn bộ;

– Thuế giá trị gia tăng đầu vào của các loại hàng hóa và dịch vụ phục vụ cho hoạt động tìm kiếm thăm dò phát triển dầu khí, dầu mỏ cũng sẽ được khấu trừ toàn bộ;

– Thuế giá trị gia tăng đầu vào phát sinh trong tháng nào thì sẽ được kê khai, khấu trừ khi xác định số thuế còn phải nộp của tháng đó. Trong trường hợp các cơ sở kinh doanh phát hiện ra số thuế giá trị gia tăng đầu vào trong quá trình kê khai, khấu trừ có sự sai sót thì sẽ được kê khai, khấu trừ bổ sung trước khi các cơ quan thuế công bố quyết định kiểm tra và thanh tra thuế tại trụ sở của người có nghĩa vụ nộp thuế.

Đồng thời, căn cứ theo quy định tại Điều 14 của Thông tư 219/2013/TT-BTC, có hướng dẫn thuế giá trị gia tăng đầu vào phát sinh trong kỳ nào thì sẽ được kê khai và khấu trừ khi xác định số thuế phải nộp của kỳ đó, nếu có sự sai sót thì sẽ được kê khai và khấu trừ bổ sung vào kỳ tiếp theo.

Mặt khác, căn cứ theo quy định tại Điều 47 của Luật quản lý thuế năm 2019 có quy định về hoạt động khai bổ sung hồ sơ khai thuế. Cụ thể như sau:

– Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan nhà nước có thẩm quyền có sự sai sót thì người nộp thuế sẽ được quyền khai bổ sung đối với hồ sơ khai thuế trong khoảng thời gian 10 năm được tính kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sự sai sót, nhưng cần phải thực hiện trước khi cơ quan thuế và cơ quan nhà nước có thẩm quyền công bố quyết định thanh tra/kiểm tra;

– Khi cơ quan nhà nước có thẩm quyền đã công bố quyết định thanh tra/kiểm tra tại trụ sở của người nộp thuế, thì vẫn sẽ được quyền kê khai bổ sung hồ sơ khai thuế, cơ quan thuế sẽ xử phạt vi phạm hành chính trong lĩnh vực quản lý thuế đối với hành vi vi phạm quy định cụ thể tại Điều 142 và Điều 143 của Luật quản lý thuế năm 2019;

– Sau khi cơ quan thuế và cơ quan nhà nước có thẩm quyền đã ban hành kết luận, quyết định xử lý thuế sau khi thanh tra/kiểm tra tại trụ sở của người có nghĩa vụ nộp thuế, thì hoạt động kê khai bổ sung hồ sơ khai thuế sẽ được thực hiện như sau:

+ Người nộp thuế được kê khai bổ sung hồ sơ khai thuế đối với trường hợp làm tăng số tiền thuế phải nộp, giảm số tiền thuế được khấu trừ, giảm số tiền thuế được miễn, số tiền thuế được giảm, hoàn số tiền thuế và bị xử phạt vi phạm hành chính trong lĩnh vực quản lý thuế đối với hành vi vi phạm quy định tại Điều 142 và Điều 143 của Luật quản lý thuế năm 2019;

+ Trong trường hợp người nộp thuế phát hiện ra hồ sơ khai thuế có sự sai sót, nếu khai bổ sung làm giảm số tiền thuế còn phải nộp hoặc khai bổ sung làm tăng số tiền thuế được khấu trừ, tăng số tiền thuế được giảm, số tiền thuế được miễn, số tiền thuế được hoàn thì sẽ thực hiện theo quy định về giải quyết khiếu nại trong lĩnh vực thuế.

Theo đó, thời hạn kê khai hóa đơn đầu vào của các cơ sở kinh doanh được thực hiện trong kỳ tính thuế phát sinh thuế giá trị gia tăng đầu vào. Tức là, trong kỳ tính thuế nào phát sinh thuế giá trị gia tăng đầu vào thì các công ty cần phải kê khai hóa đơn đầu vào trong kỳ tính thuế đó. Doanh nghiệp sẽ được quyền kê khai bổ sung đối với hóa đơn đầu vào trong trường học có sự sai lệch tại bất cứ thời điểm nào trong khoảng thời gian 10 năm, miễn là trước khi các cơ quan thuế thực hiện hoạt động thanh tra/kiểm tra.

Tóm lại, theo quy định hiện nay, hóa đơn bị bỏ sót của các doanh nghiệp sẽ không bị giới hạn kê khai trong khoảng thời gian 06 tháng.

Theo đó, hóa đơn thuế đầu vào của các doanh nghiệp vượt quá 06 tháng vẫn hoàn toàn có thể được kê khai.

2. Hướng dẫn cách kiểm tra hóa đơn thuế đầu vào:

Để có thể kiểm tra hóa đơn thuế đầu vào, có thể thực hiện thông qua các giai đoạn cơ bản sau đây:

Bước 1: Cá nhân và doanh nghiệp có nhu cầu kiểm tra hóa đơn thuế đầu vào cần phải truy cập vào website của cơ quan nhà nước có thẩm quyền: Https://hoadondientu.gdt.gov.vn.

Bước 2: Đăng nhập vào hệ thống tra cứu hóa đơn điện tử bằng mã số thuế của công ty, và mật khẩu đã được cung cấp.

Bước 3: Cần chọn mục “tra cứu”, sau đó tiếp tục chọn mục “tra cứu hóa đơn”.

Bước 4: Cá nhân chọn vào mục “tra cứu hóa đơn điện tử mua vào”, sau đó nhập dữ liệu theo yêu cầu. Thời hạn tra cứu tối đa được xác định là 31 ngày, nếu muốn tra cứu của nhiều tháng thì cần phải thực hiện thủ tục tra cứu nhiều lần.

Bước 5: Xem kết quả. Hệ thống sẽ trả lời về các hóa đơn đầu vào có mã của doanh nghiệp hoặc không có mã của doanh nghiệp trong khoảng thời gian mà cá nhân đã chọn.

3. Không kê khai hóa đơn thuế đầu vào xử lý như thế nào?

Căn cứ theo quy định tại khoản 8 Điều 14 của Thông tư 219/2013/TT-BTC của Bộ Tài chính về việc hướng dẫn thi hành Luật Thuế giá trị gia tăng và

– Thuế giá trị gia tăng đầu vào phát sinh trong kỳ thuế nào thì sẽ được kê khai và khấu trừ khi xác định số thuế bắt buộc phải nộp của kỳ đó, không phân biệt đã xuất hàng hóa hay hàng hóa còn để trong kho;

– Trong trường hợp các cơ sở kinh doanh phát hiện số thuế giá trị gia tăng đầu vào khi thực hiện thủ tục kê khai và khấu trừ có sự sai sót, thì cơ sở kinh doanh sẽ được kê khai và khấu trừ bổ sung trước khi các cơ quan thuế và cơ quan nhà nước có thẩm quyền khác công bố quyết định kiểm tra thanh tra thuế tại trụ sở của người có nghĩa vụ nộp thuế.

Theo đó, nếu doanh nghiệp phát hiện ra số thuế giá trị gia tăng đầu vào khi kê khai, khấu trừ có sự sai sót thì hoàn toàn được kê khai và khấu trừ bổ sung trước khi cơ quan thuế công bố quyết định kiểm tra/thanh tra thuế.

Các văn bản pháp luật được sử dụng trong bài viết:

–

– Luật Quản lý thuế 2019;

– Thông tư 219/2013/TT-BTC của Bộ Tài chính về việc hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế giá trị gia tăng;

– Thông tư 43/2021/TT-BTC của Bộ Tài chính về việc sửa đổi, bổ sung khoản 11 Điều 10 Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế giá trị gia tăng (đã được sửa đổi, bổ sung tại Thông tư 26/2015/TT-BTC ngày 27/2/2015 của Bộ Tài chính);

– Thông tư 82/2018/TT-BTC của Bộ Tài chính về việc bãi bỏ nội dung ví dụ 37 quy định tại điểm a.4 khoản 10 Điều 7 Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế giá trị gia tăng.

THAM KHẢO THÊM: