Xét về khía cạnh kinh tế, thu nhập là chỉ một bộ phận tài sản tăng thêm trong một thời gian nhất định.

1. Một số khái niệm về thuế thu nhập doanh nghiệp

1. Một số khái niệm về thuế thu nhập doanh nghiệp

1.1. Thu nhập

• Xét về khía cạnh kinh tế, thu nhập là chỉ một bộ phận tài sản tăng thêm trong một thời gian nhất định. Tuy nhiên, thu nhập luôn gắn với một chủ thể nhất định như: thu nhập của một cá nhân, thu nhập của một doanh nghiệp, thu nhập của một quốc gia…

• Xét về khía cạnh pháp lý, không phải toàn bộ thu nhập phải chịu thuế mà thu nhập chịu thuế là thu nhập thực tế phát sinh, tức là thu nhập nhận được sau khi đã trừ đi các chi phí.

Như vậy, có thể hiểu thu nhập là các khoản tiền hoặc vật chất mà các thể nhân hoặc pháp nhân nhận được từ hoạt động sản xuất, kinh doanh, dịch vụ hoặc từ các hành vi hợp pháp khác.

1.2. Thuế thu nhập doanh nghiệp

Thuế thu nhập là một loại thuế trực thu đánh trực tiếp vào thu nhập thực tế của các tổ chức và cá nhân. Thuế thu nhập gồm có thuế TNDN và thuế thu nhập cá nhân.

Thuế TNDN là một loại thuế trực thu đánh trực tiếp vào thu nhập của các doanh nghiệp

Thuế trực thu là loại thuế động viên, điều tiết vào thu nhập của người chịu thuế. Đối tượng nộp thuế phải có thu nhập chịu thuế; thu nhập càng cao thì đóng thuế càng nhiều. Trong thuế trực thu, người có nghĩa vụ nộp thuế đồngthời là người chịu thuế trên thu nhập mà mình được hưởng. Chính vì vậy, thuế trực thu không được tính vào cơ cấu giá thành hàng hoá dịch vụ và không được trừ vào chi phí khi tính lợi tức chịu thuế (thu nhập chịu thuế) của cơ sở sản xuất kinh doanh.

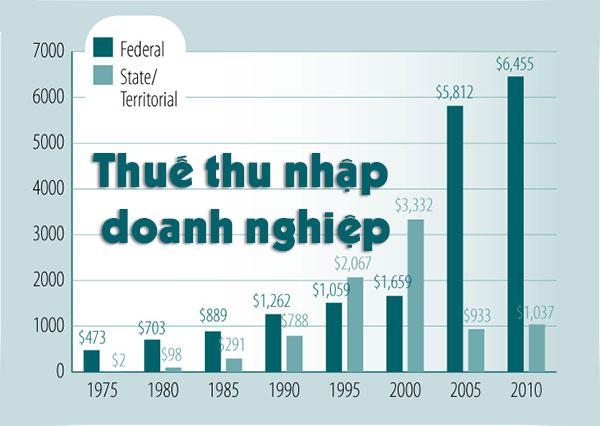

2. Tiến trình áp dụng thuế TNDN ở Việt Nam

Trước năm 1990, Đảng và Nhà nước ta tập trung lãnh đạo chỉ đạo, xóa bỏ cơ chế quản lý hành chính, tập trung quan lieu, bao cấp, từng bước hình thành và hoàn thiện cơ chế quản lý mới, xây dựng nên kinh tế thị trường có sự quản lý của Nhà nước theo định hướng xã hội chủ nghĩa, phát triển nên kinh tế nhiều thành phần. Về chế độ thu ngân sách lúc bấy giờ mang tính chất bao cấp đối với thành phần kinh tế quốc doanh, cải tạo đối với các thành phần kinh tế khác.

Luật thuế lợi tức được Quốc hội thông qua năm 1990 và năm 1993 được sửa đổi, bổ sung một số điều của Luật thuế lợi tức (TLT). TLT thuộc loại thuế trực thu, ngoài mục tiêu đảm bảo nguồn thu ổn định ngày càng tăng của ngân sách nhà nước, TLT đóng góp vào việc đảm bảo bình đẳng và công bằng giữa các thành phần kinh tế. Thực hiện chính sách hỗ trợ các ngành công nghiệp nặng, khai thác, chính sách TLT đã thực hiện thông qua việc áp dụng thuế suất thấp hơn so với các ngành thương mại, dịch vụ.

Đối tượng nộp TLT là mọi tổ chức, cá nhân thuộc thành phần kinh tế có lợi tức từ hoạt động sản xuất kinh doanh trên lãnh thổ Việt Nam. TLT không áp dụng đối với các hoạt động sản suất nông nghiệp thuộc diện chịu thuế sử dụng đất nông nghiệp và các hoạt động sản xuất kinh doanh chịu TLT theo quy định của Luật đầu tư nước ngoài tại Việt Nam.

TLT được tính dựa trên tổng lợi tức chịu thuế cả năm (không phân biệt hoạt động chính, phụ, thường xuyên hay không thường xuyên) và thuế suất. Ngoài TLT theo thuế suất ổn định, các cá nhân, tổ chức kinh doanh nếu có lợi tức chịu thuế vượt trên mức quy định còn phải nộp TLT bổ sung.

TLT được miễn đối với những người già yếu, tàn tật, người kinh doanh nhỏ làm kinh tế phụ gia đình, các hoạt động nghiên cứu khoa học, dịch vụ khoa học kỹ thuật, các cơ sở sản xuất mới thành lập và chính thức hoạt động từ năm 1993, các cơ sở kinh doanh di chuyển đại điểm từ xuôi lên miền núi, hải đảo.

>>> Luật sư tư vấn pháp luật trực tuyến qua tổng đài: 1900.6568

Đến năm 1997, Quốc hội khóa IX đã thông qua Luật thuế TNDN để thay thế Luật TLT và có hiệu lực thi hành từ ngày 1-1-1999

3. Đặc điểm của thuế TNDN

Là loại thuế thu nhập nên thuế TNDN mang đầy đủ đặc điểm của thuế thu nhập thông thường.

Thứ nhất, thuế thu nhập có đối tượng đánh thuế là thu nhập

Trong hệ thống thuế ở các nước, có nhiều loại thuế khác nhau, có đối tượng tính thuế, đối tượng nộp thuế khác nhau, nhưng suy đến cùng thì bất kỳ loại thuế nào cũng đều lấy từ thu nhập của người dân trong xã hội để tập trung vào quỹ NSNN. Tuy nhiên, không phải loại thuế nào cũng là thuế thu nhập. Thuế thu nhập khác với thuế tiêu dùng, thuế tài sản ở chỗ: thuế thu nhập là loại thuế trực thu đánh trực tiếp vào thu nhập của các cơ sở sản xuất kinh doanh khi có thu nhập chịu thuế phát sinh. Đối với thuế tiêu dùng là loại thuế gián thu đánh vào việc sử dụng thu nhập của người dân, thông qua việc người dân sử dụng thu nhập để mua hàng hoá, dịch vụ tiêu dùng, phần thu nhập mà Nhà nước lấy đi của họ được cộng vào trong giá bán của hàng hoá, dịch vụ. Vì thế, người chịu thuế, người nộp thuế là không đồng nhất (người tiêu dùng là người chịu thuế, người kinh doanh hàng hoá, cung ứng dịch vụ là người nộp thuế). Đối với thuế tài sản là loại thuế đánh vào thu nhập tích luỹ đã được vật hoá dưới dạng tài sản của tổ chức, cá nhân trong xã hội. Về bản chất, thuế tài sản cũng là thuế trực thu nhưng có đối tượng đánh thuế là tài sản. Mặc dù, tài sản và thu nhập đều là của cải của một chủ thể có được nhờ những nguồn lợi thu được từ các hoạt động kinh tế. Tuy nhiên, giữa chúng cũng có sự khác nhau, cụ thể: tài sản là khối lượng của cải của một chủ thể ở một thời điểm nào đó, còn thu nhập là số của cải thu được của một chủ thể trong khoảng thời gian nhất định. Như vậy, thu nhập của một thời kỳ sẽ không bao gồm thu nhập ở thời kỳ trước, còn tài sản lúc cuối kỳ thì bao gồm tất cả các thu nhập của các kỳ trước đó cộng lại. Vì vậy, khái niệm “tài sản” phải gắn với yếu tố thời điểm, còn khái niệm “thu nhập” gắn với yếu tố khoảng thời gian nhất định;

Thứ hai, thuế TNDN là thuế trực thu, ngoài mục tiêu tạo nguồn thu cho NSNN, nó còn có mục tiêu điều tiết kinh tế, điều hoà thu nhập xã hội nên thường gắn liền với chính sách kinh tế xã hội của Nhà nước. Bởi vậy, pháp luật thuế thu nhập ở các nước thường có những quy định về chế độ ưu đãi, miễn, giảm thuế để đảm bảo chức năng khuyến khích của thuế thu nhập hoặc thực hiện việc áp dụng đánh thuế theo biểu thuế luỹ tiến từng phần đối với một số khoản thu nhập chịu thuế để thực hiện các mục tiêu điều tiết;

Thứ ba, thuế thu nhập là một loại thuế phức tạp, có tính ổn định không cao,việc quản lý thuế, thu thuế tương đối khó khăn, chi phí quản lý thuế thường lớn hơn so với các thuế khác. Đối với thuế thu nhập, ngoài việc xác định các khoản thu nhập chịu thuế còn phải xác định nguồn gốc thu nhập, địa điểm phát sinh thu nhập, thời hạn cư trú của chủ sở hữu thu nhập, tính ổn định của thu nhập…Trong phần xác định thu nhập chịu thuế, phải xác định được các khoản khấu trừ hợp lý để tiến hành khấu trừ khi tính thuế nhằm bảo đảm mục tiêu công bằng và khuyến khích đối với đối tượng nộp thuế;

Thứ tư, nguồn luật điều chỉnh quan hệ thuế thu nhập bao gồm các văn bản QPPL thuế quốc gia và văn bản QPPL thuế quốc tế. Bởi thuế thu nhập là thuế trực thu nên nó có thể là đối tượng được điều chỉnh bởi hiệp định tránh đánh thuế hai lần.

-Bên cạnh đó, thuế TNDN cũng mang đặc điểm riêng của loại thu nhập doanh nghiệp dưới góc độ phân biệt với thuế thu nhập cá nhân như về đối tượng nộp thuế là tổ chức sản xuất kinh doanh sản xuất hàng hoá, dịch vụ; về thu nhập bị đánh thuế; về cách tính thuế tính đến yếu tố như doanh thu, chi phí, về ưu đãi thuế…