Hóa đơn giá trị gia tăng đối với hộ kinh doanh cá thể? Hộ kinh doanh cá thể sử dụng hóa đơn như thế nào?

Hóa đơn giá trị gia tăng đối với hộ kinh doanh cá thể? Hộ kinh doanh cá thể sử dụng hóa đơn như thế nào?

1. Cơ sở pháp lý:

– Luật thuế giá trị gia tăng sửa đổi bổ sung năm 2013;

2. Luật sư tư vấn:

Vấn đề hóa đơn Giá trị gia tăng đối với hộ kinh doanh cá thể theo quy định tại Khoản 2 Điều 10 của Luật thuế giá trị gia tăng sửa đổi bổ sung năm 2013 có hiệu lực từ ngày 1/1/2014 :

“2. Phương pháp khấu trừ thuế áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ bao gồm:

a) Cơ sở kinh doanh có doanh thu hàng năm từ bán hàng hoá, cung ứng dịch vụ từ một tỷ đồng trở lên, trừ hộ, cá nhân kinh doanh;

b) Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân kinh doanh.

3. Chính phủ quy định chi tiết Điều này.”

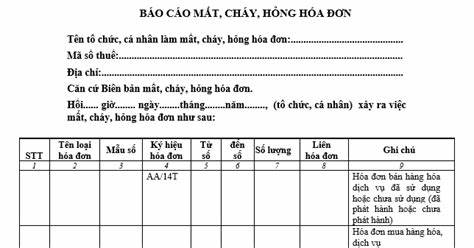

Như vậy, hộ kinh doanh cá thể không thể xuất hóa đơn giá trị gia tăng nhưng vẫn có thể sử dụng hóa đơn quyển hoặc hóa đơn bán lẻ từng số xin cấp tại cơ quan thuế. Cách tính thuế giá trị gia tăng đối với hộ kinh doanh cá thể:

Theo khoản 3 Điều 13 Thông tư 219/2013/TT-BTC hướng dẫn về cách tính thuế theo phương thức khoán, cơ quan thuế xác định doanh thu, thuế GTGT phải nộp theo tỷ lệ % trên doanh thu quy định như sau:

“3. Đối với hộ, cá nhân kinh doanh nộp thuế GTGT theo phương pháp khoán, cơ quan thuế xác định doanh thu, thuế GTGT phải nộp theo tỷ lệ % trên doanh thu của hộ khoán theohướng dẫn tại khoản 2 Điều này căn cứ vào tài liệu, số liệu khai thuế của hộ khoán, cơ sở dữ liệu của cơ quan thuế, kết quả điều tra doanh thu thực tế và ý kiến của Hội đồng tư vấn thuế xã, phường.”

Căn cứ tính thuế áp dụng theo quy định tại Thông tư số 92/2015/TT-BTC. Căn cứ tính thuế đối với cá nhân nộp thuế khoán là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu.

Công thức:

| Số thuế GTGT phải nộp | = | Doanh thu tính thuế GTGT | x | Tỷ lệ thuế GTGT |

Căn cứ tính thuế đối với cá nhân nộp thuế khoán là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu.

Doanh thu tính thuế

+ Doanh thu tính thuế giá trị gia tăng và doanh thu tính thuế thu nhập cá nhân là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ. Trường hợp cá nhân nộp thuế khoán có sử dụng hóa đơn của cơ quan thuế thì doanh thu tính thuế được căn cứ theo doanh thu khoán và doanh thu trên hóa đơn.

>>> Luật sư tư vấn pháp luật thuế qua tổng đài: 1900.6568

+ Trường hợp cá nhân kinh doanh không xác định được doanh thu tính thuế khoán hoặc xác định không phù hợp thực tế thì cơ quan thuế có thẩm quyền ấn định doanh thu tính thuế khoán theo quy định của pháp luật về quản lý thuế.

Tỷ lệ thuế tính trên doanh thu

Tỷ lệ thuế tính trên doanh thu gồm tỷ lệ thuế giá trị gia tăng và tỷ lệ thuế thu nhập cá nhân áp dụng đối với từng lĩnh vực ngành nghề như sau:

– Phân phối, cung cấp hàng hóa: tỷ lệ thuế giá trị gia tăng là 1%; tỷ lệ thuế thu nhập cá nhân là 0,5%.

– Dịch vụ, xây dựng không bao thầu nguyên vật liệu: tỷ lệ thuế giá trị gia tăng là 5%; tỷ lệ thuế thu nhập cá nhân là 2%.

– Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: tỷ lệ thuế giá trị gia tăng là 3%; tỷ lệ thuế thu nhập cá nhân là 1,5%.

– Hoạt động kinh doanh khác: tỷ lệ thuế giá trị gia tăng là 2%; tỷ lệ thuế thu nhập cá nhân là 1%.